BioNTech, Curevac, Moderna, Tencent, HBM Healthcare, Nice Ltd.: Strategiedepot Vermögensstreuung

Update zum Strategiedepot Vermögensstreuung 27.12.2020

In der letzten Woche setzte sich der Aufwärtstrend der internationalen Aktienmärkte auch weiter fort, allerdings nur in sehr geringem Ausmaß sowie unter einem vorweihnachtlich üblichen, sehr schwachen Handelsvolumen. Der MSCI World (Euro) – Index kletterte um + 0,15 %.

Die in diesem Zuge jedoch eingetretenen, letztwöchigen deutlichen Kursabschläge der international führenden Corona-Impfstoffentwickler MODERNA (- 11,8 %), BIONTECH (- 7,3 %) und CUREVAC (- 5,9 %), die sich seit Montag sogar noch mit weiteren verstärkten Korrekturen zwischen - 15 % und - 21 % (jeweils auf aktueller NASDAQ-Kursbasis 31.12.) wie von uns erwartet nahtlos fortsetzten, reflektieren nach den zuletzt erteilten ersten internationalen Zulassungen der Vakzine von BioNTech und Moderna und der voraussichtlichen Markteinführung des Curevac-Impfstoffs ab Mai / Juni 2021 (Ergebnisvorlage der 3. und letzten klinischen Testphase ca. Ende März 2021) dabei allerdings zwei Fakten, die wir seit Wochen und Monaten stets herausgestellt hatten:

Mit der perspektivisch immer näher rückenden Markteinführung der ersten international anerkannten Corona-Impfstoffe, so unsere ständige Überzeugung, dürfte die grundsätzlich dominierende, weil hoch kapitalisierte institutionelle Marktteilnehmerschaft angesichts hierauf schlagartig verbesserter Konjunkturperspektiven

a) wieder sofort zur „Normalität“ des historisch üblichen Aktienanlagegeschäfts übergehen, d.h. branchenunabhängig generell in all diejenigen Aktien investieren, deren nachhaltige (und nicht etwa nur für das konjunkturzyklische Ausnahmejahr 2021 geltende), langfristige Gewinnaussichten die vermeintlich günstigsten Bewertungsrelationen zu ihren derzeitigen Aktienkursen aufweisen, und

b) ebenfalls auch die jetzigen Corona-Impfstoffhersteller gemäß üblicher fundamentalanalytischer Vorgehensweise künftig konsequent nur noch danach beurteilen, wie sich deren generelle voraussichtliche Pharma-/Impfstoff-Palette auch langfristig in ihrer Marktnachfrage und Profitabilität gegen das Medikamentenspektrum bereits etablierter großer Pharma- oder auch gestandener, traditionsreicher Biotech-Therapieentwickler behaupten dürfte.

Beide nun künftig gerade unter den hoch kapitalisierten institutionellen Investoren zwangsläufig wieder immer stärker in den Vordergrund tretenden Änderungen ihrer strategischen Anlagekalküle lassen uns (zumal nach dem jetzigen Auftreten einer noch aggressiveren Covid 19-Virenmutation und daraus resultierender möglicher Kostensteigerungen für weitere Impfstoffentwicklungen) nun erwarten, dass entgegen jeglicher noch so vermeintlich günstiger KGV (2022e)-Relationen in optisch sehr überschaubaren Bereichen von ca. 10 - 20 alle 3 o.g. Aktien BioNTech/Curevac/Moderna angesichts der Kürze ihrer Börseneinführungshistorie sowie noch vergleichsweise begrenzter bisheriger Medikamentenportfolios kurzfristig wieder in die Unterstützungsbereiche ihrer grundlegenden Chartaufwärtstrends zurückfallen dürften.

Für die bereits vor dem Corona-Ausbruch börsengelisteten und daher mit den aussagekräftigsten Charts versehenen Titel von Moderna und BioNTech würde dies dabei momentan problemlos weitere mögliche Aktienkorrekturpotenziale von ca. - 17 % auf 68 USD (BioNTech) bzw. ca. - 30 % auf 73 USD (Moderna) innerhalb der bestehenden Aufwärtstrends seit ihren Kurstiefs vom März 2020 bedeuten.

Allerdings würde selbst eine Realisierung dieser aus unserer Sicht hoch wahrscheinlichen Korrekturszenarien im Falle von BioNTech immer noch eine gewaltige Positiv-Performance von ca. + 143 %, im Falle der mit einem noch höheren Chance-Risiko-Hebel versehenen Moderna sogar eine erzielbare Performance von + 278 % gegenüber ihren jeweiligen März-Tiefs darstellen.

Der erst wesentlich kürzer seit der 2. August-Woche 2020 börsennotierten Curevac, die als „Impfstoff-Nachzügler“ gegenüber BioNTech und Moderna ihren jüngsten Aktienanstiegstrend folgerichtig ebenfalls erst deutlich später seit Ende Oktober eingeleitet hat, wäre nach diesem für BioNTech und Moderna dargestellten wahrscheinlichen weiteren Korrekturmuster ebenfalls noch immer ein bestehendes Korrekturpotenzial von rd. - 19 % (auf rd. 53 EUR / ausgehend vom heutigen in EURO um gerechneten NASDAQ-Kurs) bis zur Erreichung ihres Aufwärtstrendbodens seit Ende Oktober beizumessen. Aber selbst auch das Eintreten dieses Szenarios für eine Zeitspanne von nur rd. 2 - 3 Monaten würde immer noch eine stattliche Performance-Realisierung von + 35 % in der Aktie von Curevac bedeuten.

Ferner ist darauf hinzuweisen, dass eine solche durchaus nicht unübliche und argumentativ vollauf begründbare Korrekturfortsetzung von BioNTech, Moderna und Curevac, dies als ein weiteres warnendes Beispiel, komplett z.B. auch der historischen Aktienanalogie einer GILEAD SCIENCES entsprechen würde.

Gilead Sciences war zwar sowohl in 2001 Pionier des weltweit ersten AIDS-Medikaments mit einer internationalen Marktzulassung wie auch in 2014 Entwickler des ebenfalls weltweit ersten wirksamen EBOLA-Medikaments Remdesivir (zuletzt auch zur Erstanwendung gegen bereits bestehende COVID 19-Infektionen verabreicht).

Jedoch verzeichnet deren Aktie selbst trotz dieser bahnbrechenden, jeweils mit wegweisendem Pioniercharakter versehenen Medikamenten-Neueinführungen und hierauf seinerzeit folgender temporärer „Aktien-Hypes“ mangels anschließender zugkräftiger Fortentwicklung ihres Pharma-Spektrums seit ihrem Hoch im Juni 2015 (seither Aktienkurs mehr als halbiert und auf dem tiefsten Stand seit Frühjahr 2013) selbst bis heute ein performancemäßig mittlerweile völlig trostloses Schattendasein, und dies selbst von einem optisch noch so attraktiven KGV (2022e) von aktuell nur rd. 9 begleitet.

Auch bei derartigen „Hoffnungs- bzw. Euphorie-Aktien“ gerade im Bereich medizinischer Zukunfts-Therapieentwicklungen ist es also von entscheidender Relevanz, den wirklich optimalen Zeitpunkt für ein Verkaufs-Timing zu erwischen, und für uns ergibt sich daher aktuell der immer klarere Eindruck, dass gerade institutionelle Großanleger aus vorgenannten Gründen den Zeitpunkt bereits jetzt für grundsätzlich gekommen halten, in o.g. 3 Aktien nun erstmals kräftig und in einem langfristig auf alle Fälle bedeutsamen Ausmaß Kasse zu machen.

Wir empfehlen daher Privatanlegern, einen Aktienverkauf von BioNTech, Moderna und Curevac derzeit wenigstens vorübergehend bis zur Wiedererreichung attraktiverer Neueinstiegskurse sehr genau zu prüfen.

Dem gegenüber sind Aktieninvestments in traditionellen Anlagesegmenten aktuell global auch weiterhin von einer unübersehbar hohen Risikofreude gekennzeichnet, auch wenn dies in der letzten Woche erneut eher für technologielastige Wachstumstitel (vor allem anhaltender Boom in Aktien auf dem Gebiet erneuerbarer und nachhaltiger Energielösungen) und weniger für besonders konjunktursensitive Old Economy-Zykliker galt.

Dem gegenüber sind Aktieninvestments in traditionellen Anlagesegmenten aktuell global auch weiterhin von einer unübersehbar hohen Risikofreude gekennzeichnet, auch wenn dies in der letzten Woche erneut eher für technologielastige Wachstumstitel (vor allem anhaltender Boom in Aktien auf dem Gebiet erneuerbarer und nachhaltiger Energielösungen) und weniger für besonders konjunktursensitive Old Economy-Zykliker galt.

An den historisch generell sehr hohen Bewertungen der internationalen Aktienmärkte hat sich in diesem Zuge in der zurückliegenden Woche weiterhin nicht das Mindeste geändert (KGV (2002e) MSCI World-Index 21,3 und hoch zyklischer Teilindex „Industrials“ gar 23,9), weshalb wir in all unseren Strategie-/Themendepots auch weiterhin aussichtsreichsten Wachstumstiteln mit den absehbar nachhaltig positivsten Gewinnperspektiven eine eindeutige Anlagepräferenz gegenüber ausgeprägt konjunkturzyklischen Aktien einräumen und unseren Investitionsgrad hier vorerst weiterhin bei maximal rd. 90 % aufrecht halten.

Chart: MSCI WORLD (Euro) – Index seit 2011

In der letzten Woche setzte angesichts der zunehmend überzogenen Aktienbewertungen in konjunkturzyklischen Bereichen das gesamte Stilsegment besonders konjunkturstabiler Wachstumsaktien den von uns schon seit Wochen antizipierten Übergang zu einer erneuten Outperformance auch weiter nahtlos fort.

Obwohl in dieser Fokussierung das vor allem auf nachhaltige Wertsteigerungen abzielende Strategiedepot VERMÖGENSSTREUUNG grundsätzlich klar defensiv strukturiert ist und in diesem Profil von der aktuellen Risikofreude der Aktienmärkte derzeit nicht gerade profitiert, konnte das Depot in der letzten Woche noch etwas stärker als der MSCI World (Euro) - Index zulegen und gewann + 0,4 %.

Hieraus resultierte per 26.12. seit Auflage am 30.04.2019 auf Währungsbasis Euro nun eine Nettoperformance des Depots (vor Dividenden) von + 19,8 %, womit die Outperformance gegenüber dem MSCI WORLD (Euro) - Index seit Auflage ein beträchtliches Maß von + 7,5 % erreichte.

Stärkster Depottitel war in der zurückliegenden Woche die Aktie der seit ihrer Gründung in 2001 überaus wachstumsstabilen wie aber auch zugleich -dynamischen, weltweit agierenden Schweizer Beteiligungsgesellschaft an aufstrebenden Biotechnologie- und Pharmazieunternehmen, HBM HEALTHCARE INVESTMENTS (CH0012627250).

Die Aktie stieg erneut um + 3,4 %, und setzte damit ihre seit 2012 nahezu ungebrochene, beeindruckende Kursrallye auf ein neues Rekordniveau fort, nachdem der Konzern seiner Serie regelmäßiger Börsengänge jahrelang ausgebauter hoch lukrativer Private Equity-Beteiligungen (als nur einem der grundsätzlichen Gewinnstandbeine von HBM) am 17.12. ein weiteres Kapitel hinzufügte und über zurückliegende, sehr erfolgreiche NASDAQ-Börseneinführungen seit Anfang Dezember seiner Beteiligungen SEER (Proteinaufbereitungen/-transformationen für Analysezwecke) und BIOATLA (Antikörper-Therapeutika zur Tumorbehandlung) unter Erhöhung des inneren HBM-Aktienwertes um immerhin rd. 11,3 CHF (= knapp 4 % des damaligen Börsenwertes) informierte.

Mit einem geschätzten KGV (per Ultimo März 2021) von gerade einmal nur rd. 8 (und damit fast nur 1:1 auf dem Niveau seines grundsätzlich sehr konservativ angesetzten Portfolio-Gesamtwertes), gepaart mit einer Dividendenrendite (03/2021e) von fast 3 %, halten wir die HBM-Aktie auch weiter für äußerst attraktiv bewertet und bestens prädestiniert, ihre traditionelle Kursrallye auch künftig weiter mit höchster Berechenbarkeit fortzusetzen. Wir behalten diese Depotposition daher selbstverständlich auch weiterhin bei.

Auch der Titel des US-weit führenden, israelischen Entwicklers diverser Kommunikations-, Datenübertragungs- und -Sicherheits-Softwarelösungen, NICE LTD. (ADR: US6536561086), setzte seinen schon seit Wochen währenden Kursanstieg weiter fort und gewann + 2,3 % hinzu.

Die Aktie der NICE LTD. profitierte dabei anhaltend von der am 12.11. erfolgten Vorlage eines sehr soliden Konzernergebnisses zum 3. Quartal, welches die Analysten-Konsensschätzungen klar übertraf (Umsatz + 6 %, Nettogewinn + 11 % ggü. Vorjahr).

Nachdem unter den in den USA führenden Research-Häusern daraufhin u.a. JP Morgan, Jefferies und Royal Bank of Canada unmittelbar nach dieser überzeugenden Präsentation ihre Aktienkursziele anhoben (JP Morgan dabei auch unter gleichzeitiger Anhebung ihres Aktienvotums von „Untergewichten“ auf „Neutral“), zog hier schließlich am 17.12. auch noch Morgan Stanley nach, indem sie die Aktie von „Neutral“ auf „Übergewichten“ hochstuften und dabei auch ihr Kursziel schlagartig von 230 USD auf 334 USD nach oben revidierten (aktueller Kurs: 282 USD).

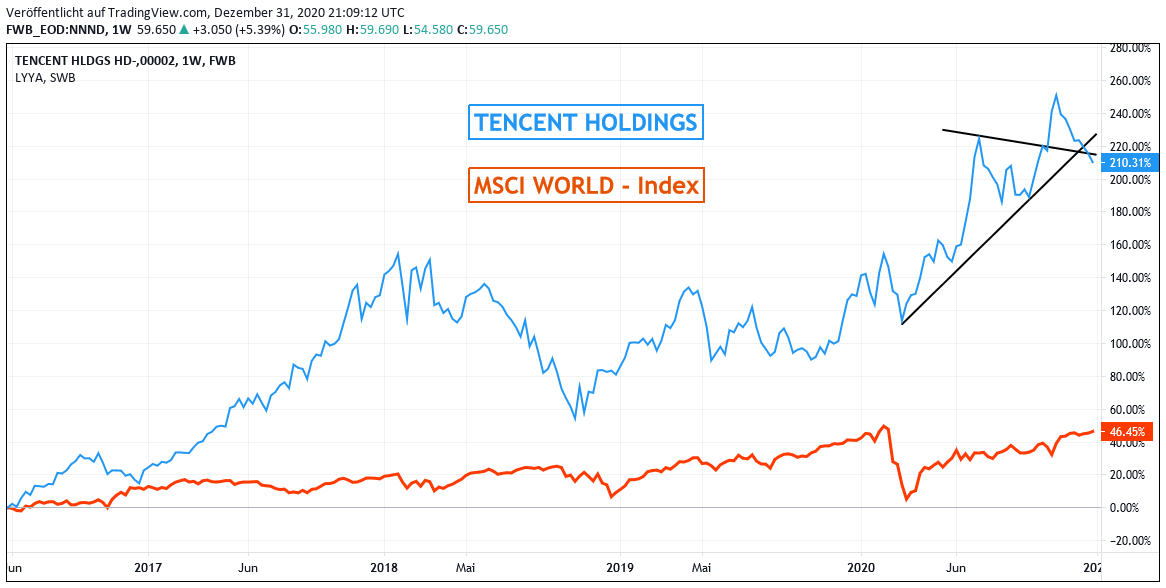

Klar schwächster Depotwert mit einem Abschlag von - 4,1 % war dagegen die Aktie des führenden asiatischen Online-Unterhaltungsmedien- und Social Media-Plattformentwicklers TENCENT HOLDINGS (KYG875721634).

Chart: TENCENT gegen MSCI WORLD - Index (jeweils in Euro)

Die Aktie wurde dabei nach jeglichen Einschätzungen von Marktexperten ausschließlich, dies jedoch völlig zu Unrecht und ohne jede fundamentale Substanz, von dem verschärften aktuellen Vorgehen der chinesischen Regierungs-, Kartell- und Börsenaufsichtsbehörden gegen ALIBABA aufgrund deren vermeintlichen Aufbaus monopolistischer und bewusst kundenschädigender Geschäftsstrukturen belastet, obwohl diese von der chinesischen Regierung aktuell besonders angeprangerten B2B- und B2C-Handels- und Zahlungsabwicklungs-Aktivitäten von ALIBABA nicht das Geringste mit den ausschließlich auf Online-Informations-, Unterhaltungs- und Social Media-Plattformen ausgerichteten Konzernaktivitäten von TENCENT gemein haben und daher letztere derzeit auch nahezu keinerlei Gegenstand gesteigerter chinesischer Regierungsinterventionen sind.

Dennoch fiel die Tencent-Aktie auch am Montag, d. 28.12. weiter stark um - 8 % auf einen Tagesschlusskurs von nur noch 519 HKD (vorheriger Schlusskurs: 556 HKD), womit unsere bei 550 HKD gesetzte Stop Loss-Marke signifikant verletzt wurde.

Wir haben die Aktie daher daraufhin umgehend zum gesetzten Stop Loss-Kurs von 550 HKD aus dem Depot eliminiert. Über die Reinvestition des Verkaufserlöses werden wir in Kürze

31.12.2020 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Bewertungen, Kommentare und Fragen an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

25.01.2022

25.01.2022

23.12.2020

23.12.2020

21.12.2020

21.12.2020

05.11.2020

05.11.2020