TESLA, INFINEON: Themendepot Elektromobilität

Update zum Themendepot Elektromobilität 12.02.2020

Einen hervorragenden Start verzeichnete ebenfalls unser neu initiiertes Themendepot ELEKTROMOBILITÄT seit seiner Auflegung am 03.02.2020 und weist per Schlusskurs 12.02. auf Währungsbasis Euro bereits eine Nettoperformance (excl. Dividendenzahlungen) von + 10,8 % auf. In Schweizer Franken-Umrechnung liegt diese aktuell bei + 10,4 %. Natürlich wurde der sehr erfreuliche Depotstart auch durch die jüngste Kursrallye der TESLA-Aktie begünstigt, jedoch befindet sich seit Auflage keine einzige der in einer zweistelligen Anzahl im Depot vertretenen Aktien im Minus.

Wir sehen dies als Beleg dafür an, dass die Geschäftslage der Kernproduzenten wie auch -zulieferer für rein elektrobetriebene Transportfahrzeuge (egal ob im Straßen- oder Schienenverkehr) wie von uns erwartet auch weiterhin rasant an Dynamik gewinnt, was zum einen einem immer stärker steigenden Umweltbewusstsein in weiten Teilen der Bevölkerung wie aber auch einer entsprechenden politischen Unterstützung zuzuschreiben ist, zum anderen aber auch in völligen Neustrukturierungen der Zulieferungsketten und Betriebskosten reiner Elektrofahrzeuge begründet liegt. Denn je nach Größe und Komplexität des Fahrzeugs wird sich die Vielfalt benötigter Bauteile zukünftig immer mehr zumindest in einen deutlich fünfstelligen Bereich bewegen und sich die Anzahl der Zulieferer entsprechend erhöhen (z.B. bei Tesla derzeit rd. 300, verbunden mit einer erhöhten Preisverhandlungsmacht gegenüber den Zulieferern). Auf der anderen Seite werden durch eine technologisch immer perfektioniertere Abstimmung der Bauelemente und Fahrsysteme aufeinander zusammen mit einer wachsenden Kostenüberlegenheit jeglicher Strom- gegenüber einer konventionellen Benzinbetankung die Betriebs- und Unterhaltskosten reiner Elektrofahrzeuge die entsprechende Kostenbelastung klassischer Fahrzeuge für den Nutzer zunehmend unterschreiten. Diese Kostenfrage sowie das gute Gewissen, zusätzlich die Umwelt zu entlasten, werden fraglos weltweit zu einem zunehmenden Nachfrageboom nach Elektrofahrzeugen führen, während Produzenten wie aber auch genauso potenziell die Zulieferer (zumindest bei technologisch wie preisseitig höchster Wettbewerbsfähigkeit) an dieser Neustrukturierung künftiger Produktionsketten fürstlich verdienen dürften.

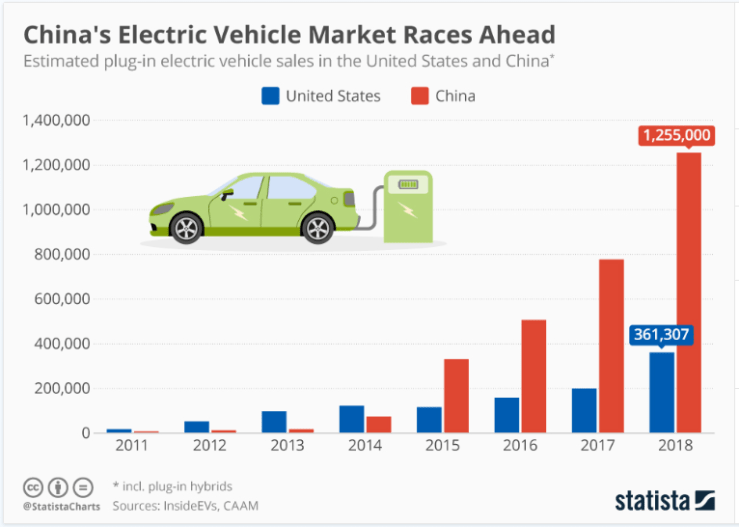

Marktexperten aus dem Bereich der alternativen Energie- und Verkehrswirtschaft erwarten daher, dass sich weltweit der Anteil elektrobetriebener Fahrzeuge im Straßenverkehr von bislang nur rd. 2,5 % bis um Jahr 2040 auf rd. 35 % steigern wird, und China (mit einem derzeitigen Marktanteil von aktuell rd. 20 % an der globalen Elektrofahrzeugnachfrage bereits die Nr. 1) dürfte diesen führenden Weltmarktanteil schon bis 2025 gar auf fast 50 % ausbauen, bedingt durch die gleichzeitige „radikale“ Vorgabe des aktuellen 14. 5 Jahres-Plans der chinesischen Regierung an die dortigen Automobilproduzenten, den derzeit in China ebenfalls erst bei rd. 2,5 % liegenden Anteil des Verkaufs von Elektrofahrzeugen bereits bis 2025 schlagartig auf 50 % anzuheben. So illusorisch diese Realisierbarkeit auch sein dürfte, liefert dies jedoch eine hohe Gewähr dafür, dass weltweit sämtliche etablierten internationalen Hersteller vollelektrischer Automobile (und vermutlich auch Schienenfahrzeuge) von China in den nächsten Jahren mit derartigen Produktions-Orders oder zumindest entsprechenden Kooperationsanfragen regelrecht überschüttet werden dürften.

Graphik: Absatz Elektrofahrzeuge USA vs. CHINA bis 2018

Quelle: © STATISTA

Angeführt wurde die ausschließlich aus Kursgewinnern bestehende Aktienliste des Themendepots ELEKTROMOBILITÄT bis zum 12.02. von TESLA (US88160R1014), deren Titel seit Einstand bisher um + 17,9 % hochschnellte, sowie von INFINEON (DE0006231004), deren Aktie bislang fast genauso stark um + 15,9 % zulegen konnte.

Auslöser der zurückliegenden Rallye in der Aktie von TESLA seit dem 25.10.2019 waren dabei die Vorlagen der Zahlen zum 3. Quartal 2019 ebenso wie drei Monate später auch des Ergebnisses zum 4. Quartal / Gesamtjahr 2019 am 29.01.2020. Seither stieg die Aktie in einem erratischen Kursausbruch ausgehend von 250 USD in der Spitze bis auf knapp 970 USD an, bevor sie in einer technischen Reaktion wieder bis auf 735 USD zurückkam und nun offenbar vorerst eine Unterstützungsbildung in einer Zone von 750 - 800 USD angepeilt wird.

Besonders gefeiert wurde von Analysten und Investoren im Zuge der Zahlen zum 3. und 4. Quartal 2019, dass TESLA hierbei in beiden Quartalen jeweils die Rückkehr zu einer Nettogewinnerzielung gelang. Denn die ebenfalls bereits ein Jahr zuvor im 3. und 4. Quartal 2018 erreichten positiven Reingewinne waren im 1. und 2. Quartal 2019 vorübergehend in starke Nettoverluste umgeschlagen, nachdem der Handelskonflikt zwischen USA und China immer stärker eskalierte, der Ausbau des seit Januar 2019 errichteten „Giga-Werks 3“ in Shanghai jedoch dennoch weiter sehr kostenintensiv vorangetrieben wurde.

Die Rückkehr in die Gewinnzone erfolgte dabei auch in völliger Korrespondenz mit der deutlichen Entschärfung des USA-China-Handelsstreits (Unterzeichnung des „Phase 1-Vertrags“ Anfang 2020), was auch zeigt, welch hochgradige Relevanz aus Analysten- und Investorensicht mit Recht derzeit gerade das Chinageschäft für die Gesamtbewertung der Geschäfts- und Aktienperspektiven von Tesla einnimmt. Ein weiteres Indiz hierfür war zuletzt auch, dass die Tesla-Aktie zuletzt am 05.02. stark um bis zu 20 % abstürzte, nachdem der Konzern aufgrund Ausbreitung des Corona-Virus eine Verlängerung der seit dem Neujahrsfest bestehenden Schließung des Werks in Shanghai angekündigt und aus diesem Grunde eine zeitlich nicht näher quantifizierte Verschiebung von Auslieferungen bekanntgegeben hat, die ursprünglich für Anfang Februar geplant waren. Dies löste sich jedoch nur 3 Tage später in Wohlgefallen auf und führte zu einer sofortigen Aktienkursstabilisierung ab dem 10.02., nachdem der Konzern vermeldete, an diesem Tag (= dem ersten hierfür behördlich erlaubten Tag!) die Produktion im Giga-Werk 3 sofort wieder aufgenommen zu haben, während diese Werksschließungen z.B. bei den Konkurrenten VW, Toyota und Honda derzeit noch mindestens bis zum 17.02. fortbestehen.

Vollkommen erklärlich und plausibel ist der aktuell ungebremste Produktionseifer von Tesla in China - abgesehen von den generell hervorragenden, oben beschriebenen Langfristperspektiven in China - dass trotz zügigen Ausbaus des Giga-Werks 3 in Shanghai dieses auch weiterhin weit von seiner für Mitte-Ende 2020 angestrebten maximalen Produktionskapazität von 500.000 Fahrzeugen jährlich entfernt ist (aktuelles Produktionspotenzial erst bei gut 150.000 Fahrzeugen jährlich liegend), bereits beim Bestellstart des weltweit boomenden TESLA 3-Modells der oberen Mittelklasse (niedrigere Preislagen als Großklassenfahrzeuge Tesla S und X) in China seit Ende Dezember 2019 jedoch die Produktionsleistung des gesamten 1. Quartals (!) bereits innerhalb weniger Tage restlos ausverkauft war.

Tesla hat also derzeit das „Luxus-Problem“ in China, mit seinen dort erst in zügigem Ausbau befindlichen Kapazitäten dem dortigen Auftragsboom bislang noch kaum adäquat nachkommen zu können und diese zur Zeit zwangsweise noch teilweise durch Exporte aus dem „Giga-Werk 1“ in Nevada / USA kompensieren zu müssen, welches jedoch ebenfalls bislang noch nicht an der dort gleichfalls anvisierten Maximalkapazität von 500.000 Fahrzeugen jährlich angekommen ist. Auch in den USA konnte Tesla aufgrund dieser Kapazitätsrestriktionen in 2019 nur rd. 300.000 Modelle des Tesla 3 (sowie rd. 40.000 Modelle der Typen S und X) ausliefern, womit Tesla jedoch nun mittlerweile einen Marktanteil an allen zugelassenen Elektro-PKWs in den USA von nicht weniger als rd. 80 % und weltweit von rd. 20 % einnimmt (mit weitem Abstand nächst größere globale Konkurrenten: BAIC EU-Series / China (rd. 10 %) und NISSAN Leaf / Japan (rd. 7 %)).

Gemäß der aktuellen weltweiten Nachfragelage nach Tesla-Fahrzeugen (gerade dem „Allround-Modell“ Tesla 3, welches derzeit rd. 5-6mal so hohe Verkaufszahlen wie die Modelle S und X aufweist), gepaart mit einer unangefochtenen Elektromobilitäts-Dominanz in dem USA wie Europa sowie exzellenten Perspektiven in China dürfte dem Konzern also längerfristig ein zunehmender Ertrags- und Gewinnboom ins Haus stehen. Allerdings nur unter den Vorbehalten, dass der absehbare Nachfrageboom künftig durch entsprechende Kapazitätserweiterungen voll befriedigt werden kann und außerdem das internationale Markenimage von Tesla zumindest seinen jetzigen sehr positiven Status, z.B. hinsichtlich Unfallstatistiken und Rückrufhäufigkeiten, auch weiterhin beibehält.

Die Aktienbewertungs-KGVs von ca. 199 (2020e) und 77 (2021e) halten wir angesichts der aktuellen wie perspektivischen Auftragslage in keiner Weise für kritisch, und sind unseres Erachtens in einem vergleichbaren Kontext einzustufen wie vor Jahren auch exakt bei AMAZON (gerade wegen ähnlicher künftiger Geschäftsphilosophien und -visionen, z.B. im Bereich der Weltraumforschung, betrachten sich Jeff Bezos und Elon Musk im Übrigen persönlich als konkurrierende „Erzfeinde“). Denn auch AMAZON als revolutionärer Pionier des ersten globalen „Vollelektronik-Kaufhauses“ und damit eines ähnlich disruptiven Geschäftskonzepts wie auch das „Vollelektronik-Auto“ von TESLA stellte über mehr als ein Jahrzehnt Umsatz- und Marktanteilsgewinne allem voran, bevor erst mit der erstmaligen Erzielung quartalsweiser Nettogewinne auch die AMAZON-Aktie (unter einem damals sogar vierstelligen KGV !) im Sommer 2010 den Grundstein für ihre seitherige Dauer-Rallye legte.

Chart: INFINEON gegen CDAX - Index

Kaum weniger erfolgreich als TESLA präsentiert sich seit Auflegung des Themendepots ELEKTROMOBILITÄT auch die Aktie von INFINEON. Der 1999 aus einem Spin-Off von der Siemens AG hervorgegangene Konzern ist mittlerweile einer der weltgrößten Hersteller von prozesssteuernden Halbleitern (sog. Logik-Chips, im Massengeschäft der Speicherchips ist Infineon nicht aktiv), Sensoren, Mikrocontrollern, digitalen Integralschaltungen, Leistungstransistoren, Spannungsreglern und elektronischen Sicherheitskomponenten. Mit dem größten Konzernumsatz-Anteil von aktuell 44 % werden hierbei Komponenten für den Bereich der Automobilelektronik hergestellt, und zwar in Gestalt von Stromversorgungs- und Kühlungsmodulen speziell für Elektro- und Hybridfahrzeuge, Sensoren für Fahrassistenzsysteme und Halbleitern für Fahrsicherheits-, -kontroll- und -komfortsysteme. Mit TESLA verbinden Infineon dabei bisher Chip-Zulieferungsverträge für die Modelle TESLA S und 3, was jedoch künftig hinsichtlich der Volumensdimension nochmals eine Ausweitung erfahren dürfte, sobald plangemäß ab 2021 auch das nächste TESLA-„Giga-Werk 4“ in Grünheide bei Berlin an den Start gegangen ist.

Die übrigen Geschäftsbereiche von Infineon erstrecken sich auf die Sparten „Energieverbrauchsmanagement“ (31 % des Konzernumsatzes; Halbleiter für die Sektoren Flugwesen, Verteidigung, Öl- und Gaswirtschaft, kabelgebundene und digitale Kommunikationsnetze, das „Internet der Dinge“, Mobiltelefonie und Beleuchtung), „industrielle Energieleistungsregelung“ (18 % des Konzernumsatzes; Halbleiter im Bereich der Energieproduktion, -übertragung und -nutzung) sowie „Chipkarten-Sicherheit“ (8 % des Konzernumsatzes; Identifikations- und Zahlungs-Chipmodule in elektronischen Ausweisen, Führerscheinen, Versicherungskarten, EC-/Kreditkarten etc.).

Mit Tesla verbindet Infineon, nicht zuletzt aufgrund ihrer informationstechnologischen Ausrüstereigenschaft für elektronische Fahrzeugsysteme aller Art, ebenfalls eine extrem hohe Bedeutung des Marktes Asien, in dem China per Ende 2019 einen Konzernumsatzanteil von 27 %, Hong Kong + Taiwan 8 %, Japan 7 % und die übrige Asien-Pazifik-Region (inkl. Australien und Neuseeland) von 15 % aufwiesen.

Im 1. Geschäftsjahresquartal 2019/2020 (per 31.12.2019) verzeichnete der Konzern vor allem aufgrund des nur zögerlich erholten Asiengeschäfts gegenüber dem Vorjahr zwar auf allen Ebenen Ertragseinbußen (Umsatz – 7 %; operativer Gewinn – 5 %; operative Marge – 2,7 %-Punkte auf 15,5 %; Nettogewinn – 17 %). Jedoch lagen all diese Ergebniskennzahlen deutlich über den Analystenprognosen und auch vorherigen Konzernerwartungen, weshalb diese vom Markt sehr positiv honoriert wurden.

Für das Gesamtjahr 2019/2020 (per 30.09.2020) geht der Konzernvorstand derzeit von einer ca. 5 %-igen Umsatzsteigerung, gepaart mit einer weiteren Erholung der operativen Marge auf 16,0 % aus, wofür aber eine aktuell noch kaum abschätzbare „nicht signifikante“ Beeinträchtigung der Geschäftsentwicklung durch Ausbreitung des Corona-Virus Voraussetzung sei. Aus der Gesamtheit der Ankündigungen des Konzernvorstands leiten die Analysten derzeit im Konsensdurchschnitt eine erwartete Steigerung des Nettogewinns in 2019/20 um rd. + 15,5 % gegenüber dem Vorjahr her. Für das darauffolgende Jahr 2020/21 wird aktuell eine weitere Erhöhung des Reingewinns um ca. + 20 % prognostiziert. Mit einem KGV (2020/21e) von knapp 24 sehen wie auf dieser Gewinnschätzungsbasis mittel- bis längerfristig auch weiter hinreichendes Kurspotenzial in der Aktie.

14.02.2020 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

25.07.2024

25.07.2024

25.07.2024

25.07.2024

24.07.2024

24.07.2024

24.07.2024

24.07.2024