LVMH, S&P GLOBAL INC.: Strategiedepot Aktien Konservativ

Update zum Strategiedepot Aktien Konservativ 11.01.2020

Das Strategiedepot AKTIEN KONSERVATIV präsentierte sich zum Jahresauftakt 2020 in sehr fester Verfassung und gewann vom 31.12.2019 – 11.01.2020 + 1,9 % hinzu. Die Netto-Performance des Depots seit Erstanlage am 26.02.19 beläuft sich (ohne Berücksichtigung von Dividendenzahlungen) somit in der Währungseinheit Euro aktuell auf + 14,4 %, in Schweizer Franken auf + 8,6 %.

Die positive Performanceentwicklung des Strategiedepots ging mit einer ebenso freundlichen Gesamtverfassung der Aktienmärkte einher, da ausgeweitete geopolitische Spannungen zwischen den USA und Iran von einem erwartungsgemäß aufwärts gerichteten Verlauf der ab kommender Woche beginnenden Quartalsberichtssaison der Unternehmen sowie tendenziell überraschend stabilen Konjunkturdaten überlagert wurden (z.B. in den USA wie auch in China im Dezember auf einem Expansionsniveau > 50 behauptete Einkaufsmanagerindizes sowie deutliche Verbesserung des Verbrauchervertrauens; überraschender Anstieg des deutschen IFO-Geschäftsklima-Indexes im Dezember).

In dieser aktuell weltweit zunehmend positiv eingeschätzten Konjunktur- wie Unternehmensgewinnentwicklung für 2020 verbuchten nahezu alle Aktien des vorrangig auf trendstabile Werte ausgerichteten Strategiedepots Aktien KONSERVATIV Kursaufschläge.

Einziger Depotwert mit einem etwas stärkeren Kursrückgang in den ersten 10 Jahrestagen war JP MORGAN CHASE (US46625H1005) mit einem Minus von - 2,4 %. Hier befürchten Analysten zunehmend, dass die am 14.01. vorbörslich vorgelegten Zahlen zum vierten Quartal 2019 gleichermaßen von einer ermäßigten Hypothekenkredit-Marge im Zuge des jüngsten FED-Zinssenkungen wie auch weiterhin anhaltend rückläufigen Hausverkäufen in den USA belastet werden dürfte. Wir werden die Zahlenvorlage von JP Morgan am 14.01. daher einer genauen Analyse unterziehen, vor allem im Vergleich zu relevantesten Sektorkonkurrenten (z.B. Citigroup, Bank of America und Goldman Sachs), deren Quartalszahlenvorlage ebenfalls in der kommenden Woche ansteht.

Die Liste der in der weiten Mehrzahl befindlichen Kursgewinner wurde von ADIDAS (DE000A1EWWW0 / + 6,5 %) und VOLKSWAGEN VZ. (DE0007664039 / + 5,3 %) angeführt.

Der Sprung der Adidas-Aktie auf ein zwischenzeitliches neues Rekordhoch von 311,85 Euro wurde dabei von einem für März 2020 angekündigten Aktienrückkauf in Höhe von 1 Mrd. Euro ausgelöst, was die 3. Tranche eines vom März 2018 bis März 2021 laufenden Rückkaufprogramms über bis zu 9 % des Grundkapitals darstellt.

Die VW-Aktie profitierte hingegen von der Bereitschaft des Konzerns, nun in Deutschland mit über 400.000 Dieselskandal-Sammelklägern einen Vergleich bis spätestens Ende April herbeiführen zu wollen. Würden Kläger das hierbei erzielte Vergleichsangebot ausschlagen, wären weitere individuelle Ansprüche aus dem Dieselskandal nach Auffassung der VW-Juristen damit seit 01.01.2020 automatisch verjährt und nur noch sehr schwer einzutreiben. Bei Nichtunterbreitung eines Vergleichsangebots durch VW bestünden individuelle Klagemöglichkeiten gegen den Konzern (wegen längerer Verjährungsfristen bei Individualklagen) jedoch auch weiterhin. VW befindet sich damit aktuell nach Einschätzung von Rechtsexperten in einer sehr guten Position, jetzt ein Vergleichsangebot an die Sammelkläger vorzulegen, bei dem der Konzern dieses leidige Verfahren in Deutschland im Rahmen des nun anstehenden allgemeinverbindlichen Musterprozesses weit schneller und wohl auch wesentlich kostengünstiger hinter sich bringen könnte, als dies bei Individualklagen durch geschädigte Fahrzeugbesitzer der Fall wäre.

Neukäufe:

Im Rahmen des fundamentalökonomisch derzeit zunehmend verbesserten allgemeinen Aktienmarktumfelds wie auch weltweit verstärkter diplomatischer Bemühungen zu einer Deeskalation des Iran-Konflikts (was offenbar auch der aktuellen parteienübergreifenden Interessenlage der USA entspricht) bauen wir unsere noch bei 6,3 % liegende Liquiditätsquote im Strategiedepot AKTIEN KONSERVATIV nunmehr durch 2 weitere Aktienkäufe à je 3 % gegen Null ab. Die Käufe nehmen wir zur Markteröffnung der europäischen Börsen bzw. der Wall Street am 13.01. vor.

Kauf 1): LVMH (FR0000121014)

Vor allem seit nunmehr rd. 5 Jahren befindet sich der weltgrößte Luxusmoden-, Luxusaccessoire- und Spirituosenkonzern (Aktienmarktkapitalisierung 213 Mrd. Euro) geprägt durch seine Kernmarken Christian Dior, Louis Vuitton, Kenzo, Celine, Fendi, Givenchy, Bulgari, Tag Heuer, Hublot, Sephora, Moët & Chandon, Dom Perignon etc.) auf dem Pfad einer zunehmend rasanten globalen Expansion. Jüngster Coup des Luxusgiganten war dabei die Komplettübernehme des US-amerikanischen Edeljuweliers Tiffany für 16,2 Mrd. USD).

Auch wenn wir die separat börsennotierte Aktie der Mode- und Parfümerie-Tochter CRISTIAN DIOR (FR0000130403) langfristig weiterhin für insgesamt wachstumsstärker halten, als den gesamten LVMH-Konzern, so ist doch nicht von der Hand zu weisen, dass gerade die zunehmend breite Aufstellung des LVMH-Konzerns ebenso für eine steigende Diversifikation sorgt, die zumindest das Risikoprofil der Gruppe zunehmend der wesentlich stabileren Ertragslage der Tochter Christian Dior annähert.

In diesem Umfeld einer auch bei LVMH grundsätzlich attraktiven KGV-Aktienbewertung 2020e von nur rd. 26 (bei auch weiterhin auf Jahre hinaus absehbaren zweistelligen prozentualen Ertragszuwächsen) halten wie die Aktie, gerade auch angesichts der fortschreitenden Beilegung des USA-China-Handelsstreits, für eine sehr aussichtsreiche Neuaufnahme in unserem Strategiedepot AKTIEN KONSERVATIV. Dem gegenüber bleibt die historisch noch volatilitätsärmere Aktie von CHRISTIAN DIOR auch weiterhin im Bestand unseres konservativeren Strategiedepots VERMÖGENSSTREUUNG.

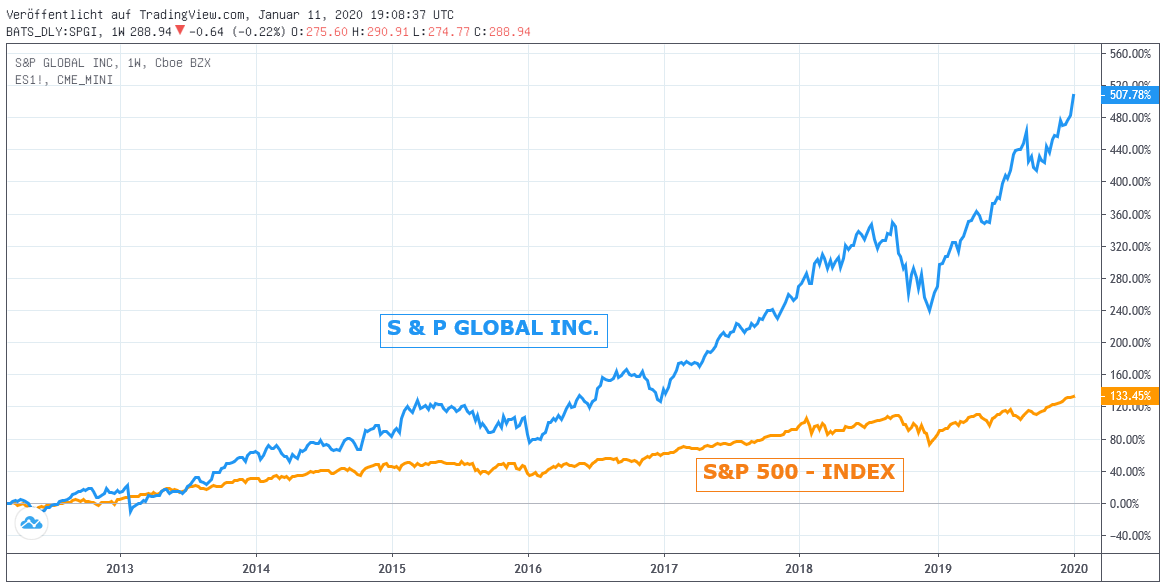

Kauf 2): S&P GLOBAL INC. (US78409V1044)

Mit einem geschätzten 2020er Umsatz von rd. 7 Mrd. USD ist S&P (= Standard & Poor’s) GLOBAL sowohl eine der weltgrößten Firmen-, Kredit- und Anleihenbonitäts-Ratingagenturen (internationales Dienstleistungsoligopol zusammen mit MOODY’s (US6153691059) und nicht börsennotierter FITCH RATINGS) wie auch – neben den Providern MSCI und DOW JONES - der weltweit renommierteste und am stärksten expandierende Anbieter und Auswerter von Finanzmarktdaten sowie hierauf beruhenden entsprechenden Länder-, Sektoren-, Themen- und Strategieindexkalkulationen. Die ideale Kombination dieser Weltmarktführungspositionen sowohl der Ratingaktivitäten (Umsatzanteil 46 %) wie auch der Finanzdatenanalysen und Indexentwicklungen (Umsatzanteil 54 %) lässt den Konzern schon seit Jahrzehnten zu einem der stabilst wachsenden Finanzdatenanbieter weltweit werden, was auch in einem zurückliegenden nahezu dauerhaften Aktienkursanstieg mit niedrigster Volatilität seinen Ausdruck findet. Das KGV (2020e) von nur rd. 29 wird der ungefährdeten und mit weltweit kaum erreichter operativer Marge von 50 % / Eigenkapitalrendite von 350 % (!) gepaarten Konzernexpansion daher mehr als gerecht. Auch infolge des generell nahezu völlig konjunkturimmunen Geschäftsprofiles des Finanzdatenspezialisten ist die Aktie für die nun erfolgende Neuaufnahme in das Strategiedepot AKTIEN KONSERVATIV geradezu prädestiniert.

11.01.2020 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

25.04.2025

25.04.2025

16.04.2025

16.04.2025

07.04.2025

07.04.2025

05.04.2025

05.04.2025