Siegfried, Topbuild: Strategiedepot Aktien Spekulativ

Update zum Strategiedepot Aktien Spekulativ 20.09.2020

Auch in der abgelaufenen Woche hielten die Gewinnmitnahmen an den internationalen Aktienmärkten an, wenn auch gegenüber den 2 Vorwochen in weit moderaterem Ausmaß. Der MSCI World (Euro)-Index verlor - 0,25 %, womit seine Chartlage (s. unten) trotz des nur leichten Rückgangs jedoch erneut etwas kritischer geworden ist.

Ebenso wiederholte sich auch die sektorale Vorwochen-Muster der Marktkorrektur in der letzten Woche dahingehend, dass sich defensive Wachstumswerte mit optisch überschaubaren KGV-Bewertungen in der letzten Woche erneut sehr gut behaupteten bzw. im Sektor des Gesundheitswesens sogar weitere beträchtliche Wertsteigerungen verzeichneten, während (neben erhöht konjunkturanfälligen Industrie- und Finanztiteln) vor allem klassische Technologie- und sonstige hoch dynamische Wachstumstitel, gerade in den USA, weiterhin unter einem starken Abgabedruck standen.

Wie wir allerdings nun schon seit Wochen ausführen, sehen wir im traditionellen Technologieaktien-Bereich bereits zurückliegend und erst recht momentan so gut wie keine Überbewertungen mehr (mit der prominentesten Ausnahme TESLA), was z.B. im hierfür relevantesten NASDAQ 100-Index aktuell durch ein absolut vertretbares KGV (2021e) von nur noch rd. 31 charakterisiert wird, während gleichzeitig in diesem Index die Nettogewinne der Unternehmen auch in den kommenden Jahren sicherlich weiterhin problemlos und stabil zumindest um rd. 15 % p.a. zulegen dürften.

Auch den aktuell rd. 21 %-igen KGV-Aufschlag des NASDAQ 100-Index gegenüber dem S&P 500-Index (KGV 2021e rd. 26) halten wir im mindesten Falle für angemessen, wobei sogar viel eher noch das aktuelle KGV des wesentlich konjunktursensitiveren S&P 500-Indexes nach wie vor als eine hohe, jedoch noch nicht übersteigerte Bewertung einzustufen ist (rd. 28 %iger KGV-Aufschlag gegenüber dem MSCI World-Index).

Daher ist es für uns auch völlig plausibel und nachvollziehbar, dass der breite Analystenkonsens derzeit ausgerechnet in allen vielfach so „verteufelten“, weil in der Vergangenheit stark outperformenden und angeblich „marktmanipulierenden“ FANG-Aktien (Facebook, Amazon, Netflix, Google/Alphabet) plus weiteren Klassikern wie Apple, Microsoft und Adobe mittlerweile auffällige Unterbewertungen mit mittleren Kurspotenzialen von + 24 % (Amazon), + 20 % (Alphabet), + 17 % (Adobe), + 16 % (Microsoft), + 15 % (Facebook), + 11 % (Apple) und + 10 % (Netflix) sieht.

Wir werden die Technologie- und Wachstumsaktien-Ausrichtung all unserer Strategie-/ Themendepots (mit idealer Allokationsergänzung auch durch das ebenfalls bislang hervorragend abschneidende, krisenschützende Themendepot „Edelmetalle“) daher auch weiterhin vollständig beibehalten.

Als fallweises Absicherungsvehikel gegen weitere Kursrückschläge ziehen wir wegen seiner relativ ambitionierten KGV-Bewertung derzeit dagegen auch weiterhin nur den DB x-Trackers 2x Inverse ETF auf den S&P 500-Index (LU0411078636) in Betracht, dessen nächste Position - nach zurückliegendem Verkauf - wir neu eröffnen werden, sobald der S&P 500-Index (ggfs. auch schon im vorbörslichen, europäischen Futures-Handel) die Marke von 3290 Punkten in den kommenden Tagen unterschreiten sollte. Das chart- wie auch bewertungstechnische weitere Korrekturpotenzial des S&P 500-Index halten wir allerdings derzeit für auf rd. 3100 Punkte (= rd. - 6 %) begrenzt, von wo ab wir aus heutiger Sicht bestehende Absicherungen auch zunächst wieder gänzlich auflösen werden.

Basierend auf diesen dargelegten Strategieausrichtungen all unserer Strategie- und Themendepots können Sie somit vollauf versichert sein, dass Ihnen die EMH News AG künftig auch weiterhin sehr leistungs- und renditestarke Depotlösungen unter sehr erfahrener Managementleitung präsentieren wird, zu deren Partizipation hieran wir Sie herzlich einladen.

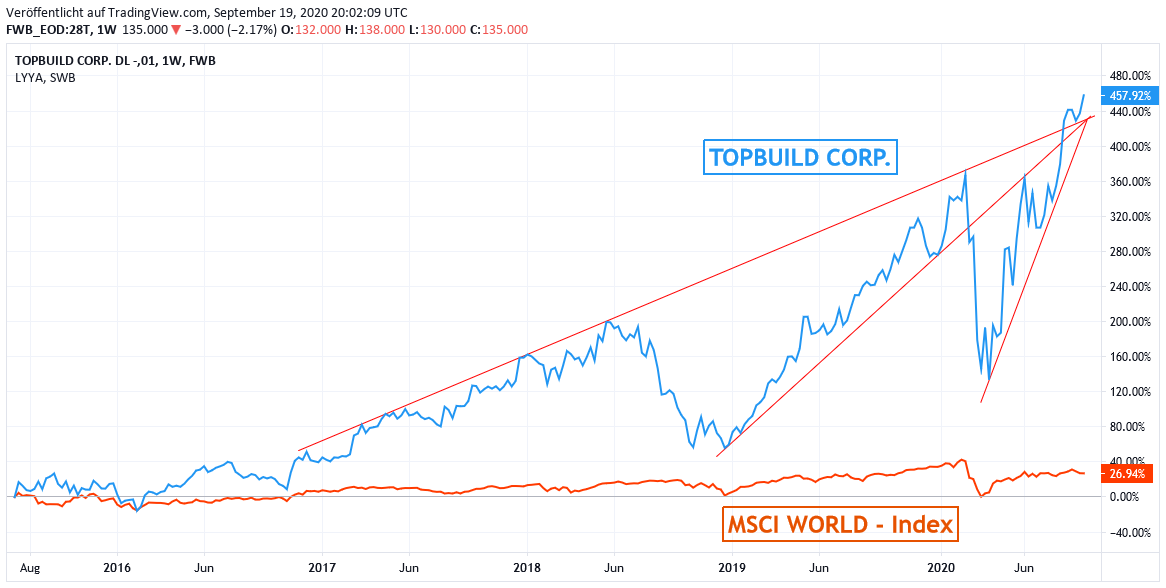

Chart: MSCI World (Euro) – Index

Trotz der in der letzten Woche gesehenen starken Kursabschläge in vielen Technologie- und hochdynamischen Wachstumswerten profitierte das Strategiedepot AKTIEN SPEKULATIV von seiner gänzlich selektiven und weiterhin sehr erfolgreichen, völlig indexunabhängigen Aktienauswahl (gerade auch von Nebenwerten) auch in der letzten Woche erheblich und legte entgegen dem Gesamtmarkttrend gleich um + 1,7 % zu.

Hierdurch ergab sich seit Auflegung am 26.02.2019 per 20.09. auf Euro-Währungsbasis eine Nettoperformance des Depots (vor Dividenden) von + 33,2 %, womit die bereits drastische Outperformance gegenüber dem MSCI World (Euro) - Index noch weiter auf nunmehr + 24,8 % ausgebaut wurde.

Die einigen beiden Werte, die entgegen der allgemeinen Marktschwäche in der vergangenen Woche im Depot nennenswert abgaben, waren in einer Korrekturfortsetzung nach dem enttäuschenden, mit erhöhten Marketingkosten begründeten Ausblick auf das 3. Quartal LULULEMON ATHLETICA (US5500211090 / - 5,9 %) sowie in rein technischen Gewinnmitnahmen nach ihrem zurückliegenden Höhenflug auch ATOSS SOFTWARE (DE0005104400 / - 4,3 %). An beiden Titeln im Depot halten wir jedoch auch weiterhin fest, was wir bei Lululemon auch ausführlich in einer gesonderten Analyse am 14.09. begründet haben.

Die Liste der fast ausnahmslosen Depotgewinner der letzten Woche wurde angeführt vom schweizerischen Spezialisten in der Entwicklung von Pharmasubstanzen wie aber auch nachgelagerten Produktions- und Verpackungslösungen SIEGFRIED (CH0014284498 / + 7,9 %), dem japanischen Onlinespiele-Hersteller CAPCOM (JP3218900003 / + 7, 0%), dem dänischen Weltmarktführer in Hörakustiksystemen GN STORE NORD (DK0010272632 / + 6,9 %) wie auch dem norwegischen Konstrukteur und Betreiber weltweiter Photovoltaik-Anlagen, SCATEC SOLAR (NO0010715139 / + 6,2 %).

Während im Falle der 3 letztgenannten Konzerne deren Aktienkursanstiege ohne nennenswerte neue Unternehmensnachrichten erfolgten, begeisterte SIEGFRIED die Anleger mit der Mitteilung, dass die Mainzer BIONTECH (US09075V1026 / Primärlisting NASDAQ), einer der derzeit gefragtesten Corona-Impfstoffentwickler am gesamten westlichen Markt, mit Siegfried einen 18monatigen Kooperations- und Liefervertrag zur technischen Abfüllung und -verpackung von Großmengen ihres derzeit aussichtsreichsten Impfstoffkandidaten BNT162b2 abgeschlossen habe.

Nach Vertragsende winken Siegfried dadurch Zusatzeinnahmen in einem vom Unternehmen als “hoch zweistellig“ bezifferten Millionenbereich (d.h. hypothetisch rd. 10 % des geschätzten 2020er Gesamtjahresumsatzes), sofern wie von Biontech nach den bisher sehr erfreulich verlaufenden klinischen Tests anvisiert, ihr Impfstoffpräparat im Oktober tatsächlich die volle internationale Zulassung erhielte und die Produktion und Vertrieb damit voraussichtlich ab Frühjahr 2021 aufgenommen werden könnten.

Mit einem attraktiven KGV von nur rd. 35 / 30 / 26 für die Jahre 2020 – 2022 halten wir die Aktie der in ihrer Geschäftsstruktur stark mit dem Schweizer Großkonkurrenten LONZA vergleichbare Siegfried Holding in Relation zu ihren langfristig hervorragenden Wachstumsaussichten nach wie vor für unterbewertet und empfehlen sie risikobewussten Anlegern auch weiterhin zum Kauf. Die Position in unserem Strategiedepot AKTIEN SPEKULATIV behalten wir selbstverständlich auch weiterhin bei.

Darüber hinaus werden wir nach zurückliegender Aktienveräußerung der Schweizer LOGITECH ab der morgigen Börseneröffnung der Wall Street neu die Aktie des US-amerikanischen unbestrittenen Marktführers im Spezialbereich von Gebäudeisolierungs- und Dämmstoffen TOPBUILD CORP. (US89055F1030) neu ins Strategiedepot AKTIEN SPEKULATIV aufnehmen.

Chart: TOPBUILD CORP. gegen MSCI WORLD – Index (jeweils in EURO)

Der mit einem hervorragenden US-Marktanteil von über 30 % (!) ungefährdete Anführer dieses hoch wachstumsbeständigen Metiers von Bauchemikalien im Bereich hoch innovativer Isolierungs- und Dämmstoffmaterialien (nicht nur klassische Glas- und Mineralwolle, sondern auch weit fortschrittlichere wärmeisolierende Dämmplatten auf Polystyren-Basis) profitiert dabei nicht nur generell von dem seit Ende der Subprime-Krise 2009 weiterhin ungebrochen anhaltenden Bauboom in den USA (außerhalb der USA besitzt man keine Aktivitäten), sondern zudem auch von gerade in den USA dauerhaft sehr aktiv verfolgten energiesparenden und natürlichen Bautechniken aller Art, wozu nicht nur z.B. die zur nehmende private Dachausstattung mit Solarpaneelen zählt, sondern ebenso die bestmöglich energieeffiziente, natürliche Wärmeisolierung und Vorkehrungen gegen Frostschäden (gerade auch beim in den USA sehr populären Fertighausbau).

In dieser hervorragenden Positionierung gelang der mit über 5 Mrd. USD (Mid Cap-) Aktienmarktkapitalisierung ausgestatteten Topbuild Corp. daher zurückliegend selbst in ihrem nur vermeintlich konjunkturzyklischen Metier nicht nur das Kunststück, seit ihrer Aktienmarkteinführung Anfang 2015 bei einer in diesem Segment bereits hervorragenden 74 %igen Umsatzsteigerung den Nettogewinn von knapp 9 Mio. USD bis Ende 2019 stetig auf 191 Mio. mehr als zu verzwanzigfachen, sondern bis zum 2. Quartal 2020 nun auch noch ihren annualisierten 12 Monats-Betriebsgewinn in lückenloser Serie im 13. Quartal in Folge zu steigern – für einen Konzern des Bau- bzw. Industriesektors weltweit eine kaum glaubliche Bilanz!

Auch die Tatsache, dass trotz der gedämpften Baukonjunktur der USA im zweiten, gesteigerten Corona-Krisenquartal der Umsatzrückgang lediglich auf - 2% gegenüber dem Vorjahr limitiert und der Reingewinn im gleichen Zug sogar um + 17 % ausgebaut werden konnte, zeigt in welch ausnehmend hervorragender Wettbewerbs- und Geschäftsposition sich Topbuild innerhalb des US-Bausektors, aber auch relativ zu anderen Industriekonzernen seit Jahren befindet.

Allein von Ende 2019 - Ende 2022 dürfte Topbuild nach herrschenden Analystenkonsensschätzungen ihren Nettogewinn ebenfalls um weitere rd. + 53 % (d.h. weiterhin ungebrochen jährlich zweistellig) ausbauen können, so dass wir die Aktie mit einer aktuellen KGV-Schätzung (2022e) von gerade einmal 17 in dieser Konzernwachstumsstabilität absolut betrachtet wie auch im Sektorvergleich als erheblich unterbewertet einstufen (z.B. international führender, zyklischerer Schweizer Bauchemikalien-Konzern SIKA KGV (2022e) von 23 bei geschätztem Nettogewinnwachstum bis 2022 von nur + 38 %).

Wir empfehlen den Titel risikobereiten Anlegern daher zum Kauf und werden ihn werden in folgerichtig auch morgen neu in unser Strategiedepot AKTIEN SPEKULATIV aufnehmen.

20.09.2020 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

20.04.2021

20.04.2021

21.01.2021

21.01.2021

21.12.2020

21.12.2020

11.12.2020

11.12.2020