Xinyi Solar/Vestas versus JinkoSolar/Nordex: Qualitative Weltliga-Unterschiede

Aktiensektor „Erneuerbare Energien“: Zunehmend mangelnde Qualitätsdifferenzierung

Einer der seit Monaten explosionsartigsten Anstiegstrends an den internationalen Aktienmärkten ist ohne Frage im Bereich der Produzenten sog. „erneuerbarer Energien“ zu sehen, also vor allem in Erzeugern von Solar-, Wind-, Wasser- und Biomasse-Energien.

Und natürlich sind diese Aktienrallyes auch grundsätzlich nachvollziehbar, dürfte sich nach Prognosen der weltführenden International Energy Agency (IEA) der Weltmarktwert der alternativen Energieerzeugungen von Ende 2019 bereits bis Ende 2025 angesichts einer wachsenden globalen Energieknappheit, jedoch auch zur Verhinderung eines globalen Erderwärmungs-Klimaschocks ungefähr auf rd. 2,15 Billionen US-Dollar verdoppeln.

Diese Projektionen stehen dabei auch in vollständigem Einklang mit den vor 4 Tagen erfolgten Ankündigungen von Xi Jinping, dem Präsidenten Chinas als dem stromverbrauchsreichsten Land der Welt, dort im Zuge des zunehmend drohenden Energienotstands bis 2030 nicht weniger als eine Verdreifachung der aktuellen Kapazitäten erneuerbarer Energien (vor allem in den Bereichen Solar und Wind) auf über 1200 GW anzustreben.

Es ist somit auch nur begründet - und wir raten Aktienanlegern daher auch schon seit 2 Jahren intensiv hierzu und tun dies auch weiterhin - an diesem unausweichlichen Zukunfts-Boom erneuerbarer Energien so aktiv, aber auch risikoverträglich wie möglich konsequent zu partizipieren.

Nur, wie man dies ebenso auch in der Phase der Entstehung des Internets und jeglicher weiterer digitaler Kommunikations-Innovationen von 1999 – 2001 und dem anschließenden Platzen dieser „Dot Com“ – Technologieblase gesehen hat:

Je mehr sich in der Allgemeinheit (und auch unter potenziellen Unternehmensgründern dieses Sektors) der Eindruck breit macht, auch im Sektor alternativer Energieerzeugungen und -ausrüstungen würde das „sicher“ gemachte Geld bereits von Vornherein „auf der Straße liegen“ und mach brauche es künftig nur noch einzusammeln, desto mehr ist ab einem derart erreichten Wahrnehmungspunkt natürlich auch schon wieder prinzipiell die Gefahr eines zunehmend ruinösen Wettbewerbs derartiger Unternehmen, wenn nicht gar der völligen Ausblendung jeglicher kaufmännischer Risiken unter Investoren wie auch Unternehmensmanagern dieser Branche gegeben.

Und vom Potenzial derartiger Risiken irrationaler Übertreibungen wollen und werden wir auch künftig den ganzen Bereich alternativer Energien mit Sicherheit prinzipiell ebenso wenig ausnehmen, wie dies derzeit auch kaum weniger dem immer hitziger werdenden Wettlauf um die Entwicklung immer innovativerer Elektrofahrzeug-Konzepte bzw. entsprechender Batterieversorgungs-Technologien zuzuschreiben ist.

Aber vor allem sehen wir diesen Bedarf einer zunehmenden Qualitätsdifferenzierung von Unternehmen natürlich nun bereits im klarsten Ausmaß auf der am stärksten vorgelagerten Primärstufe alternativer Energieerzeugungen an sich gegeben (siehe z.B. Anstieg des globalen „SOLACTIVE CLEAN ENERGY“-Aktienindexes seit dem Tief vom 23.03. um nicht weniger als + 140%). Nachstehend wollen wir diese Problematik besonders am Beispiel zweier momentan sehr populärer Unternehmen des Solar- wie auch Windkraftbereichs illustrieren, die jedoch trotz ihrer zuletzt sehr steilen Aktienkursanstiege aus unserer Sicht – abgegrenzt von teilweise deutlich besser positionierten Unternehmen dieses Sektors – gegenwärtig klare operative Qualitätsdefizite aufweisen:

Nämlich JINKOSOLAR (US47759T1007) im Segment der Solar- und NORDEX (DE000A0D6554) im Segment der Windenergie-Erzeuger.

JINKOSOLAR

Im Fall von JinkoSolar, die 2006 gegründet wurde und ihren Hauptsitz in Shanghai hat, ist das Anlegerinteresse an diesem Titel sicher dahingehend stark nachvollziehbar, dass es sich bei dem Konzern gemäß seines Geschäftsprofils grundsätzlich um einen der führenden chinesischen Produkt- und Dienstleistungsanbieter zur Abbildung der gesamten Wertschöpfungskette der Solarenergieerzeugung handelt, und zwar angefangen von der (Rück-) Gewinnung und Umwandlung von Rohsilizium zu hochreinem Polysilizium als dem wichtigsten Einsatzstoff zur Herstellung von Solarglas und -modulen, über die direkte Herstellung dieser Solarpanels, bis hin zur Akquisition und dem Direktbetrieb derartiger Solarstromerzeugungsprojekte, teilweise auch sogar unter der eigener Neukonstruktion und der Verwaltung kompletter Photovoltaik-Anlagen.

Jedoch nahm in ihrem wichtigsten Geschäftsbereich, der Herstellung und dem Vertrieb von Solarzellen-, -modulen und ganzen Panels JinkoSolar mit einer potenziellen Stromerzeugungskapazität dieser Produkte von 16 GW per Ende 2019 gerade einmal einen Anteil von knapp 8 % an der gesamten effektiven 2019er Solarmstrom-Kapazität Chinas von 205 GW ein und rangierte Ende 2019 (auch nur mit einer aktuellen Aktienmarktkapitalisierung von rd. 2,9 Mrd. USD ausgestattet) in der Größenhierarchie der Solarzellen-Produzenten gerade einmal an Rang 5 (hinter JA Solar, Tongwei, Trina Solar und Hanhwa Q-Cells) sowie im wertschöpfungsintensivsten Bereich ganzer Solarpanels sogar nur an Rang 8 (hinter Trina Solar, China Sunergy, DelSolar, JA Solar, Motech Solar, Suntech Power und Yingli).

Lediglich nur im mittleren Produktionssegment von Solarmodulen als Teileinheiten von Panels ist JinkoSolar auch weiterhin in die unbestrittene Nummer 1 in China, muss sich auch hier mit einem Stromerzeugungs-Marktanteil von rd. 7 % jedoch ebenfalls einer starken Konkurrenz durch die nächstgrößten Konzerne JA Solar, Trina Solar, Longi Solar, Hanwha Q-Cells und künftig selbst auch noch verstärkt der Canadian Solar erwehren, die sich unter Vorsitz ihres chinesischen CEOs Dr. Shawn Qu aktuell in Vorbereitung eines Aktien-IPOs ihrer China-Aktivitäten (= CSI Solar Co. Ltd.) befindet und anschließend ihren weiteren Expansionsfeldzug in China sicher massiv forcieren wird, nachdem der Umsatzbeitrag des China-Geschäfts von Canadian Solar Ende 2019 bereits die konzernweit dominierende Rolle mit über 27 % einnahm.

Der Wettbewerbsdruck im Bereich der Solarequipment-Ausrüstungen wird JinkoSolar also in China mit an Sicherheit grenzender Wahrscheinlichkeit weiter recht stark ins Gesicht blasen, zumal Präsident Xi und die chinesische Regierung in Einklang mit ihrer generell zunehmend scharf verfolgten, preisdrückenden Forcierung einer marktwirtschaftlichen Wettbewerbssteigerung in allen gesellschaftlich besonders relevanten Segmenten (siehe z.B. auch zunehmend kritische Positionen selbst gegenüber Alibaba und Tencent) zuletzt keinerlei Zweifel daran ließ, dass dieses Ziel einer zunehmenden Wettbewerbsförderung hiervon auch das Segment der Solarenergieerzeugung künftig in keiner Weise ausnehmen wird.

Uns erscheint es daher auch nur folgerichtig, dass JinkoSolar im Rahmen ihrer zurückliegenden Zahlenvorlage zum 3. Quartal trotz ihres weiterhin natürlich glänzenden Geschäftsumfelds (Auslieferungen + 54 %) aber dennoch sowohl bereits im nur unterproportional um + 17 % gestiegenen Nettoumsatz, wie auch in der ebenfalls bei weitem nicht an das Auslieferungs-Plus heranreichenden operativen Gewinnsteigerung um + 22 % damit natürlich eine deutliche Senkung sowohl der Nettoumsatzmarge (17,0 % vs. 21,3 %) wie auch der operativen Gewinnmarge (6,1 % vs. 8,5 %) gegenüber dem Vorjahr hinnehmen musste.

Selbst bei einer weiterhin fortbestehenden auskömmlichen Geschäftslage von JinkoSolar sollte sich an diesem Margendruck angesichts des politisch zunehmend gewünschten und forcierten Wettbewerbsdrucks in China auch weiterhin so schnell nichts ändern, was trotz des in absoluten Zahlen immer noch sehr zufriedenstellenden Quartalsergebnisses den massiven, in der Spitze - 42 % betragenden Aktienkurseinbruch seit Ende September bestens erklärt.

Jedoch bekam JinkoSolar nun offenbar auch noch in anderer Hinsicht in den letzten Tagen die politischen „Daumenschrauben“ durch die chinesische Regierung angezogen und zwar dahingehend, dass zur völligen Überraschung aller Analysten und Investoren auf offenkundigen Druck der Regierung wie auch der Shanghaier Börsenaufsichtsbehörde hin, der komplette Vorstand von JinkoSolar nun quasi über Nacht seinen Hut nehmen musste und zu deren künftig neu börsennotierten Tochtergesellschaft Jiangxi Jinko abkommandiert wurde, um nach offiziellem Wortlaut der Shanghai Stock Exchange auf diese Weise „die Erfüllung und Sicherstellung bestimmter Geschäftsabläufe und Unabhängigkeitsanforderungen des Shanghai Stock Exchange Science and Technology Innovation Board ("STAR-Markt") in Bezug auf die vorgeschlagene Notierung der Tochtergesellschaft Jinko Solar Co. Ltd. ("Jiangxi Jinko") im STAR-Markt“ künftig zweifelsfrei gewährleisten zu können. Zum neuen CEO von JinkoSolar wurde kurzerhand deren bisheriger Präsident Xiande Li berufen, damit nach dem gleichzeitigen Unternehmens-Kommuniqué diese Vorstandumbesetzungen „keine wesentlichen Auswirkungen“ auf die künftige Geschäftstätigkeit von JinkoSolar haben werden.

Auch ein solch dirigistischer Eingriff staatsnaher Organe in die Vorstandspersonalien eines börsennotierten Konzerns wäre nach marktwirtschaftlichen westlichen Usancen zweifellos völlig undenkbar, zeigt aber, dass offenbar auch solche jederzeit möglichen politischen (Negativ-)Überraschungen ebenso mit in künftige Aktienkurs- und Bewertungskalküle von JinkoSolar mit einbezogen werden müssen.

Wollen sich Anleger in diesem Punkt in der Thematik qualitativ tatsächlich wohl auch dauerhaft hochwertigster Player der chinesischen Solarbranche künftig jedoch eher auf eine sicherere Seite begeben, als dies derzeit JinkoSolar zu attestieren ist, so können wir hier nur weiterhin vor allem zu einem Investment in XINYI SOLAR (KYG9829N1025) raten (+ 185 % seit unserer Neuaufnahme ins Themendepot ZUKUNFTSTECHNOLOGIEN Anfang Mai 2020).

Denn Xinyi Solar spielt nicht nur bereits Aktienkapitalisierungs-seitig mit aktuell fast 16 Mrd. USD in einer anderen und von politischer Seite damit wohl auch grundsätzlich weniger angreifbaren Liga als JinkoSolar, sondern in ihrer Rolle als annähernder Welt-Duopolist zusammen mit der chinesischen FLAT GLASS LTD. in der Basisproduktion jeglichen Solarglases, d.h. Zulieferung an nahezu alle namhaften Solarausrüster der Welt (also u.a. auch an JinkoSolar) sowie geschützt durch diesen nahezu bestehenden „duopolistischen Unverzichtbarkeits-Status“ auch für die gesamte chinesische Solarbranche und ihre langfristigen Expanisonspläne war von einem Margendruck bei Xinyi Solarnatürlich auch bis zuletzt nicht der Hauch einer Spur zu sehen.

So wurde der auch bei der nur halbjährlich publizierenden Xinyi Solar im 1.Halbjahr 2020 (per 30.06.) ähnlich stark um + 16 % anziehende Nettoumsatz in diametralem Gegensatz zu JinkoSolar gleich von einem Sprung der Nettoumsatzmarge auf einen neuen Rekordwert von nicht weniger als 47 % begleitet (Vorjahr noch 39 %), was zeigt, dass Xinji Solar und JinkoSolar vor allem wettbewerbsbedingt profitabilitäts- und margenseitig in der Tat aktuell auf 2 völlig unterschiedlichen Ebenen agieren und nicht im Mindesten miteinander vergliche werden können.

Folgerichtig stellte sich bei Xinyi Solar dank dieser unvergleichlichen Margenstärke im 1. Halbjahr gleich ein operativer Gewinnzuwachs von + 48 % gegenüber dem Vorjahr ein (auch hier neue Rekordmarge von 41 % vs. 32 % im Vorjahr), was im Nettogewinn schließlich sogar zu einer Ausweitung um + 51 % gegenüber dem Vorjahr führte (neue Rekordmarge hier 35 %).

Folgerichtig stellte sich bei Xinyi Solar dank dieser unvergleichlichen Margenstärke im 1. Halbjahr gleich ein operativer Gewinnzuwachs von + 48 % gegenüber dem Vorjahr ein (auch hier neue Rekordmarge von 41 % vs. 32 % im Vorjahr), was im Nettogewinn schließlich sogar zu einer Ausweitung um + 51 % gegenüber dem Vorjahr führte (neue Rekordmarge hier 35 %).

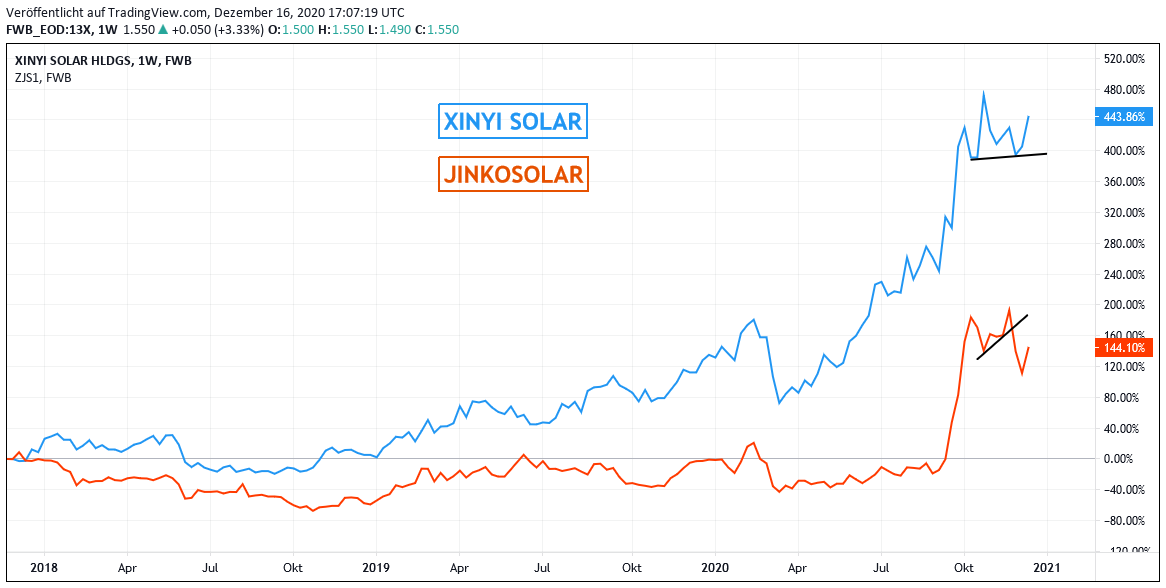

Dies erklärt also aktuell auch im wahrsten des Wortes sonnen- und (solar)glasklar, warum sich die Aktie von XINYI SOLAR in völligem Gegensatz zu JINKOSOLAR auch weiterhin sehr dicht an ihrem Allzeithoch befindet, so dass wir aktuell auch kaum überlegen müssen, welcher Aktie wir in der künftig immer wichtiger werdenden Qualitätsdifferenzierung selbst beim aktuell beträchtlichen KGV-Abstand (2022e) von 19 (XINYI SOLAR) vs. 12 auch weiterhin den Anlagevorzug geben – nämlich eindeutig XINYI SOLAR!

Chart: XINYI SOLAR vs. JINKOSOLAR (jeweils in Euro)

NORDEX

Nicht viel anders verhält sich aus unserer Sicht aktuell auch das Phänomen der in den letzten Wochen an den Märkten zunehmend „gehypten“ Aktie des deutschen Windkraft-Spezialisten NORDEX, bei der man in ihrem Anstieg von + 257 % (!) seit 23.03. auch langsam immer mehr den - aber dabei natürlich gänzlich falschen - Eindruck kriegen könnte, es gäbe derzeit (und auch künftig) kaum qualitativ solidere und aussichtsreichere Titel innerhalb des gesamten deutschen, wenn nicht sogar europäischen Windenergie-Sektors.

Und auch über die jüngsten Argumente, die den anhaltenden Kursexzess der Nordex-Aktie auch weiterhin vermeintlich rechtfertigen sollen, können wir ebenfalls nur den Kopf schütteln:

Z.B. Erhöhung der EU-Klimaziele bis 2030 (!) von einer bisher anvisierten Reduzierung der Treibhausgasemissionen um – 40 % auf nun – 55 %?

Dies sind aus unserer Sicht a) Ziele über einen vergleichbar langen 10-Jahres-Zeitraum wie auch nach den Solar-Plänen von Chinas Präsident Xi, die wir jedoch nach der chinesischen Zielsetzungs-Historie und -Realisation schon einmal per se als ungleich glaubwürdiger und berechenbarer einstufen, als historische Zielerreichungen und -verkündungen der ungleich stärker lobbyistisch geprägten und daher zumeist handlungsschwächeren EU (siehe auch die „Erfolge“ des nun schon jahrzehntelang mit ambitioniertesten und ständig nach hinten verschobenen Zielen versehenen Atomausstiegs), b) beträfen bei deren erfolgreicher Maßnahmen-Umsetzung und -Realisierung natürlich alle alternativen Energieerzeugungsquellen gleichermaßen (und nicht nur Windkraft) und c) würde allein im Windkraft-Segment künftig natürlich auch nicht nur Nordex begünstigen, sondern auch jeden anderen EU-Windkraftproduzenten gleichermaßen.

Warum diese erhöhte 10 Jahres-Zielsetzung der EU also gleich in vielen Quellen als ein aktuelles Kaufargument speziell für die NORDEX-Aktie herangezogen wird, erschließt sich uns daher derzeit nicht. Interessanter Weise findet dieses Argument aktuell in keiner Weise gleichfalls auch für hypothetische neue Kaufempfehlungen anderer EU-Windkraftspezialisten einer seit Jahren weit höheren operativen Qualität, wie z.B. der dänischen Konzerne VESTAS WIND und ORSTED oder einer griechischen TERNA ENERGY Erwähnung!

Und noch eine weitere Anmerkung speziell zu Vestas Wind (schätzungsweise rd. 35 % Konzernumsatzanteil in UK) und Orsted (rd. 60 % des Konzernumsatzes in UK): In deren Aktienkursen, wie auch bei Nordex (schätzungsweise rd. 30 % Umsatzanteil in UK) sorgte natürlich ebenfalls korrekter Weise auch die Ankündigung von Premierminister Boris Johnson in der ersten Oktober-Woche für Begeisterung, dass Großbritannien als der weltgrößte Offshore-Produzent von Windenergie bis 2030 seine entsprechenden Kapazitäten von aktuell 30 GW um + 33 % auf 40 GW ausbauen wolle. Auch das dürfte für alle 3 Windkraft-Spezialisten langfristig weitere lukrative Projektentwicklungen mit sich bringen, allerdings sehen wir auch hier Nordex in einer vermutlich künftig eher nachteiligen Position zu seinen dänischen Konkurrenten (Hauptgründe: stärkere geographische, historisch-kulturelle und umsatzanteilige Nähe von Dänemark und seinen Konzernen zu Großbritannien, als dies für Deutschland gilt; dazu Dänemark trotz Euro-Peg aber nicht in der Euro-Zone und auch deshalb von der politischen Führung Großbritanniens aktuell sicher angesehener als Deutschland).

Fakt ist jedoch, dass es seit Mitte November nur eine fundamental besonders relevante Unternehmensmeldung zu Nordex gegeben hat – und dies war die Ankündigung einer Kapitalerhöhung um 200 Mio. Euro, die am Tag ihrer Ankündigung bei einem damaligen ausmachenden Anteil von immerhin 10 % der Aktienmarktkapitalisierung und der bis dahin äußerst bescheidenen Bilanz- und Profitabilitätsqualität von Nordex von den Analysten und Anlegern auch noch klar negativ aufgenommen wurde.

Die einzig wirklich triftige und an den internationalen Aktienmärkten nicht zu unterschätzende Erklärung für den fortgesetzten Höhenflug der NORDEX-Aktie sehen wir daher in einer sicherlich viel beachteten Heraufstufung des Aktienkursziels am 27.11. durch Goldman Sachs von 12,00 auf 20,70 Euro (jedoch unter Beibelassung des Votums auf „Neutral“), das der Titel ja gerade heute mit dem Tages-Top bei 20,80 Euro nun erstmals auch exakt erreicht hat.

In der Analyse verwies der Analyst als Begründung für seine beträchtliche Kurszielanhebung der Aktie vor allem auf den ermutigenden Unternehmensausblick für 2022 (und nicht etwa 2021!) nach Vorlage der jüngsten 9 Monats-Zahlen.

Da wir es angesichts weiter hochgradiger finanzieller und gewinnseitiger Unwägbarkeiten von Nordex jedoch für kaum abschätzbar halten, ob die Konzernprojektion einer von Ende 2020 – 2022 erfolgenden EBITDA-Margen-Vervierfachung (von 2 % auf 8 %) bei einem gleichzeitig voraussichtlich nur um ca. 15 % auf 5 Mrd. Euro gesteigerten Umsatzwachstum überhaupt realisierbar sein könnten, wenden wir uns lieber den Fakten des am 13.11. publizierten 9 Monats-Resultats des Konzerns zu und diese sind weiterhin meteorologisch angepasst nur von Gegenwind, Wolken und Regen gekennzeichnet.

So stiegen die Umsätze auf 9 Monats-Basis zwar um 63 % gegenüber dem Vorjahr, zumindest auf der noch positiven EBITDA-Gewinnebene wurde aber nur noch ein Plus von + 18 % gegenüber dem Vorjahr verbucht und trat damit bereits ein fortgesetzter massiver Margendruck zum Vorschein. Dies setzte sich umso stärker dann auch noch auf den Ebenen des operativen EBIT-Gewinns, des Gewinns vor Steuern und des Nettogewinns fort: Hier stieg der EBIT-Verlust gegenüber dem Vorjahr leicht von - 42 auf - 44 Mio. Euro, der Verlust vor Steuern weitete sich - 78 auf - 107 Mio. aus, und in nahezu absolut identischem Maße erhöhte sich unter dem Strich auch der Nettoverlust des Konzerns.

Gleichzeitig ermäßigte sich damit auf 9 Monats-Basis die Eigenkapitalquote des Konzerns von 18,6 % im Vorjahr stark auf nun nur noch 13,6 %, was damit o.g. Ankündigung einer weiteren Kapitalerhöhung aus offiziell genannten Gründen der Finanzierung weiterer Investitionsprojekte wie auch der Stärkung der Kapitalbasis nur erklärlich macht.

Im Konsens erwarten die Analysten daher aktuell für 2020 bei einer Umsatzausweitung um +35 % dennoch gleichzeitig einen weiteren Anstieg des Nettoverlusts um fast 70 %, was nach den mehrheitlichen aktuellen Analystenprognosen selbst auch per Ende 2021 die Erzielung eines Konzernnettogewinns derzeit fraglich werden lässt.

Vor diesem Hintergrund stellt selbst die Analysten-Konsensprognose für 2022, die vorsichtshalber (dies aber nur leicht) hinter der offiziellen Konzernerwartung zurückbliebt (von Analysten erwarteter Umsatz: 4,85 Mrd. Euro bei einer EBITDA-Marge von 7,1 %), weiter durchgerechnet bis zum Nettogewinn mit einem hierauf basierenden KGV (2022e) von immer noch 29 jedoch eine Bewertung dar, die angesichts der aktuell weiter sehr schwachen Gewinn- und Bilanzsituation des Konzerns wie auch der künftig im Sektorvergleich weiterhin überdurchschnittlich hohen Kalkulationsrisiken im Fall von Nordex aus unserer Sicht derzeit nur als absurd bezeichnet werden kann.

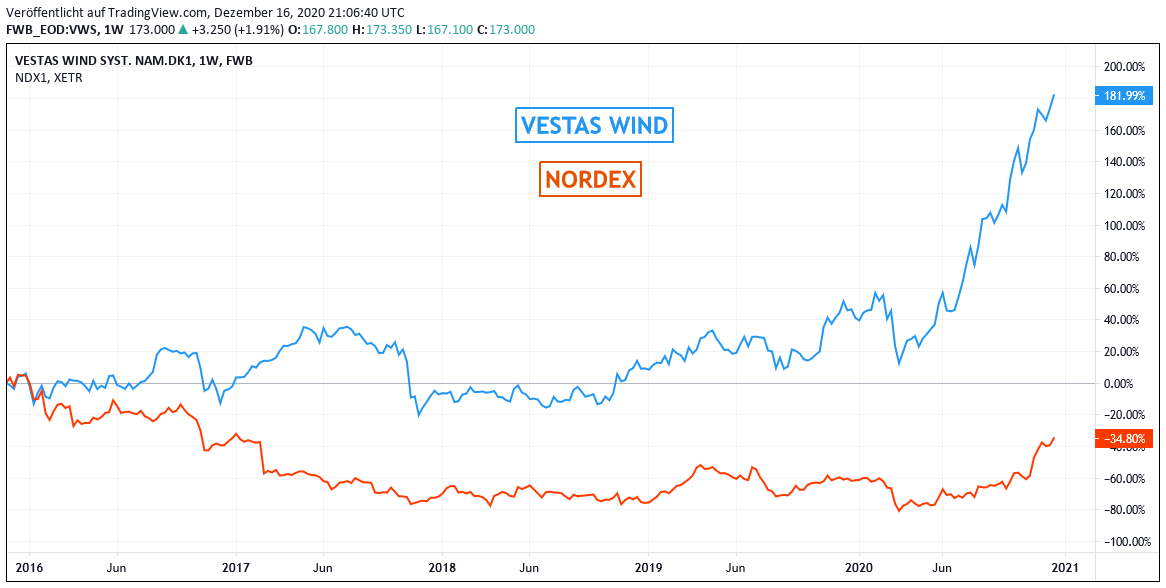

Auch im Bereich der weltweit qualitativ führenden Windkraft-Erzeuger liegt unsere fundamentalanalytische Empfehlung daher weiterhin unzweifelhaft auf einer Aktien-Bevorzugung des dänischen Weltmarktführers VESTAS WIND (DK0010268606), die wir allein aufgrund ihres jüngsten ebenfalls erratischen Chartausbruchs (Kursanstieg ebenfalls + 172 % seit 23.03.) derzeit nur auf unserer internen „Kauf-Watchlist“ führen, die aber mit einem KGV (2022e) von 32 (= gerade einmal KGV-Aufschlag von nur + 10 % gegenüber Nordex) und einer relativ zu Nordex selbst im kritischen Jahr 2020 weitaus besseren Ergebnislage (Analystenkonsens 2020e: Umsatz + 21 %, Nettogewinn: - 19 % gegenüber Vorjahr) um Längen nachvollziehbarer und attraktiver bewertet ist, als wir das aktuell der Aktie von Nordex attestieren.

Daher unser anlagestrategischer Rat auch für das Segment der Windkrafterzeuger im Zuge hier ebenfalls zunehmend prekärer werdender Chart- und Bewertungsdimensionen:

Auch hier werden immer exaktere Qualitätsdifferenzierungen der Unternehmen und eine entsprechend sorgfältig angelegte Aktienselektion künftig nun immer bedeutsamer und werden Sie aus unserer Sicht auch im kommenden Jahr 2021 mit dem unbestrittenen Größen- und Qualitäts-Führer dieses Sektors, nämlich VESTAS WIND, daher immer noch auf der sichersten Seite sein.

Chart: VESTAS WIND gegen NORDEX (jeweils in Euro)

17.12.2020 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

31.10.2024

31.10.2024

22.10.2024

22.10.2024

31.08.2024

31.08.2024

30.04.2024

30.04.2024