Sponsoringaufwendungen für Freiberufler

Betriebsausgabenabzug aktuell bestätigt

Seit 1998 gibt es den sog. Sponsoring-Erlass, welcher regelt unter welchen Voraussetzungen Aufwendungen für Sponsoring als Betriebsausgaben i.S.d. § 4 Abs. 4 des Einkommensteuergesetzes abgezogen werden können.

Dennoch bleibt es ein Bereich der Diskussionspotential mit dem Finanzamt bieten kann. So steht stets die Prüfung im Raum, ob es sich um unangemessene Ausgaben handelt, welche wegen Berührung der Lebensführung des Steuerpflichtigen nicht abziehbar sind. Die betriebliche Veranlassung muss deswegen nicht zwingend zu verneinen sein, jedoch reichen persönliche Motive als Mitveranlassung für das Abzugsverbot bereits aus.

Was ist entscheidend?

Nach Ansicht des BFH hängt es von den Gründen ab, aus denen der Steuerpflichtige Aufwendungen tätigt, ob bzw. in welchem Rahmen Betriebsaufwendungen vorliegen. Werden durch Aufwendungen wirtschaftliche Vorteile, die auch in der Sicherung bzw. Erhöhung des unternehmerischen Ansehens liegen können, erstrebt, sind diese Ausgaben durch den Betrieb veranlasst. Dies gilt auch für Ausgaben zur Förderung von Personen oder Organisationen in sportlichen, kulturellen oder ähnlichen gesellschaftlichen Bereichen, vor allem wenn der Empfänger als Gegenleistung auf das Unternehmen oder die Produkte werbewirksam hinweist oder als Werbeträger dient.

Besonderheit bei Freiberuflern

Bei Angehörigen der freien Berufe ist die Tätigkeit regelmäßig durch die persönliche und qualifizierte Arbeitsleistung des einzelnen Berufsträgers geprägt. Um hier den Betriebsausgabenabzug bejahen zu können, muss in der Art auf das Sponsoring oder das Unternehmen bzw. die Dienstleistung des Freiberuflers hingewiesen werden, dass für Außenstehende eine Verbindung zum Sponsor und seinen Leistungen erkennbar wird.

Aktuell bestätigt

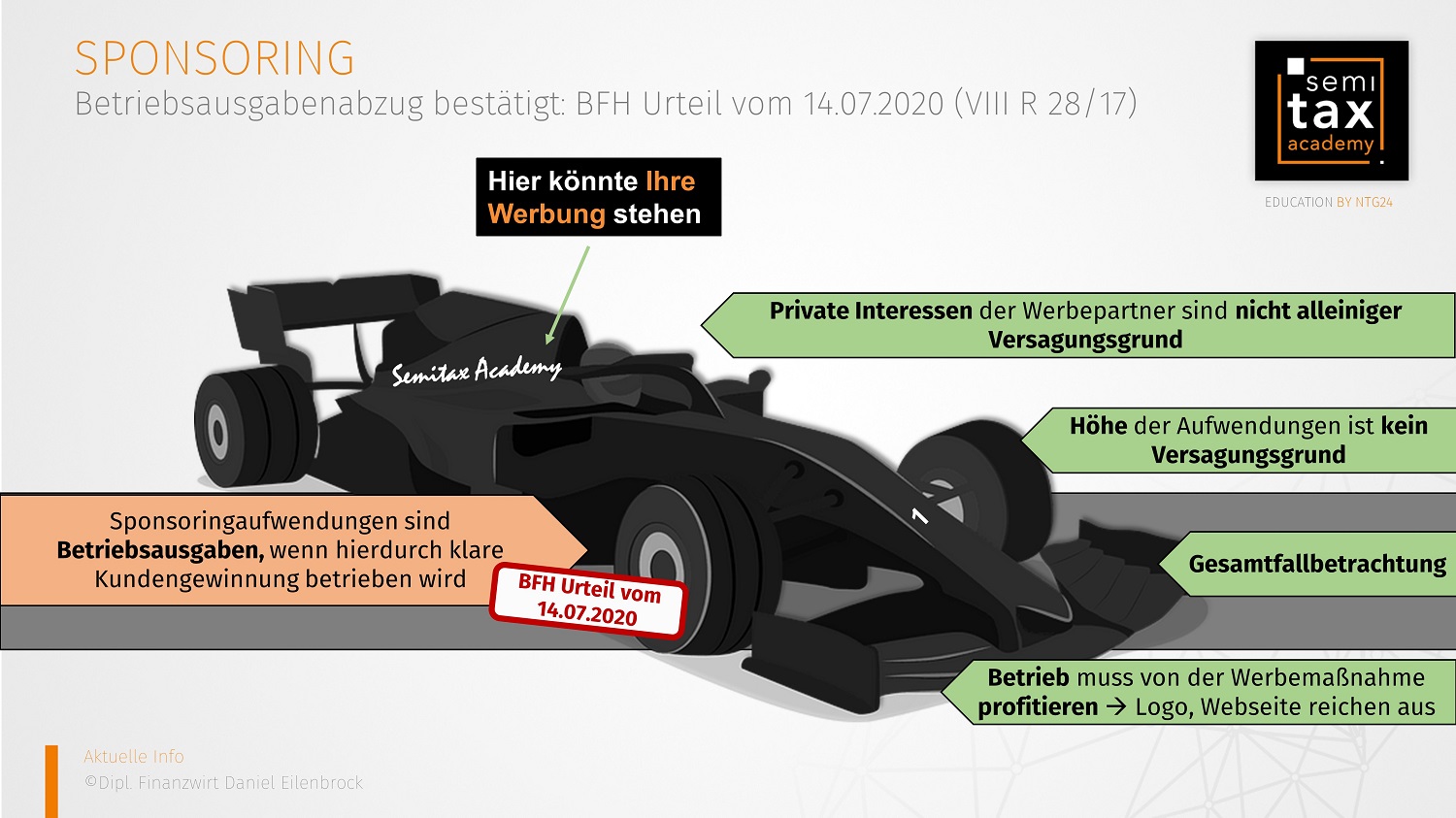

Der BFH hat dies zuletzt in seinem Urteil vom 14.07.2020 (VIII R 28/17) bestätigt. Streitpunkt waren Sponsoringaufwendungen einer Gemeinschaftspraxis von zwei Sportmedizinern an zwei Rennfahrer gewesen. Die Fahrer hatten sich verpflichtet mittels Logo auf ihrer Rennkleidung zu werben. Über die beworbene Seite gelangte man über einen Link auf den Internetauftritt der Gemeinschaftspraxis. Für das Streitjahr stand ein Betriebsausgabenabzug von rund 100.000 € zur Debatte. Das Finanzamt und auch das Finanzgericht sahen die Voraussetzungen für einen Betriebsausgabenabzug nicht als gegeben an. Die private Rennsportbegeisterung der beiden Mediziner überlagere den betrieblichen Zusammenhang.

Der BFH sah dies anders. Die ärztliche Berufsausübung basiert vor allem auf einem persönlichen Vertrauensverhältnis zu den Patienten. Die Werbemaßnahme bestand eben darin, dass bekannte Sportler dem sportärztlichen Urteil der beiden Mediziner der Gemeinschaftspraxis vertrauen. Die Werbung war darauf angelegt, das Renommee einer im Sport tätigen Arztpraxis aufzubauen und die Qualifikation der Ärzte zu stärken. Die Sportbegeisterung der Ärzte allein fällt gegenüber der betrieblichen Veranlassung nicht ins Gewicht und ist zudem ihrer sportärztlichen Tätigkeit innewohnend. Auch die Höhe der Aufwendungen begründet nach Ansicht des BFH keine private Mitveranlassung. Die im Streitjahr erzielten Gesamteinnahmen beliefen sich auf rund 950.000 € und wurden in den Folgejahren gesteigert. Die getätigten Aufwendungen waren demnach geeignet, den Bestand der Einnahmen zu sichern und zu festigen sowie einen neuen Patientenkreis zu erschließen.

Der BFH sah dies anders. Die ärztliche Berufsausübung basiert vor allem auf einem persönlichen Vertrauensverhältnis zu den Patienten. Die Werbemaßnahme bestand eben darin, dass bekannte Sportler dem sportärztlichen Urteil der beiden Mediziner der Gemeinschaftspraxis vertrauen. Die Werbung war darauf angelegt, das Renommee einer im Sport tätigen Arztpraxis aufzubauen und die Qualifikation der Ärzte zu stärken. Die Sportbegeisterung der Ärzte allein fällt gegenüber der betrieblichen Veranlassung nicht ins Gewicht und ist zudem ihrer sportärztlichen Tätigkeit innewohnend. Auch die Höhe der Aufwendungen begründet nach Ansicht des BFH keine private Mitveranlassung. Die im Streitjahr erzielten Gesamteinnahmen beliefen sich auf rund 950.000 € und wurden in den Folgejahren gesteigert. Die getätigten Aufwendungen waren demnach geeignet, den Bestand der Einnahmen zu sichern und zu festigen sowie einen neuen Patientenkreis zu erschließen.

Weitere interessante Schaubilder und Visualisierungen zu aktuellen steuerlichen Themen finden Sie auch bei unserer Partnerfirma Semitax zum kostenlosen Download: Kurz, knapp & visuell.

Fazit

Das Urteil entspricht dem Sponsoring Erlass und der BFH hat klargestellt, dass Sponsoring ebenso für Freiberufler wirtschaftliche Vorteile bringen kann. Betriebsausgaben sind nur dann zu verneinen, wenn zwischen der Höhe der Aufwendungen und den gewünschten Werbezielen ein deutliches Missverhältnis besteht. Ab wann man von einem solchen Missverhältnis allerdings sprechen kann, wird wohl Diskussionspotential behalten.

01.1.2021 - Veronika Graf - vg@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)