SAP mit Kurs(ziel)-Katapult, BioNTech und Moderna unter Delta-Druck, Plug Power am Erholungs-Ende

Der Handelstag - Bericht zum 07.07.2021

Am heutigen Tag tendieren die internationalen Aktienmärkte überwiegend freundlich, wobei lediglich die asiatischen Märkte noch die negativen Vortagesvorgaben wegstecken mussten und daher nachgaben (Nikkei 335-Index -1,0 %, Hang Seng-Index -0,4 %). Am Ende des europäischen Handels befestigte sich der DAX hingegen heute um + 1,2 %, in den USA legt der S&P 500-Index aktuell um + 0,4 % zu.

Als drittstärkster DAX-Wert (hinter HeidelbergCement und nahezu gleichauf mit Delivery Hero) stand heute mit einem Kursanstieg um + 3,5 % gerade auch die Aktie von SAP (DE0007164600) im Vordergrund des deutschen Börsengeschehens, nachdem die Analysten der Bank of America (BofA) in einer gestern nach US-Börsenschluss veröffentlichten Studie die Aktie des weltführenden Unternehmsoftware-Spezialisten direkt von „Underperformer“ auf die uneingeschränkt beste Votierung „Kaufen“ heraufstuften und dies durch eine katapultartige Anhebung ihres Aktienkursziels von 92 auf 150 Euro begleiteten.

Verglichen mit dem heutigen Schlusskurs von 124,50 Euro sowie einem bis dahin gültigen aktuellen Analysten-Konsenskursziel von 129,70 Euro stellt die durch BofA gesetzte Zielmarke von 150 Euro damit eines der höchsten Kurziele aller registrierten SAP-Aktienanalysten dar, dem sich trotz der sehr respektablen Ergebnisvorlage des 1. Quartals bislang lediglich die weiteren US-amerikanischen Analysehäuser BMO und Oppenheimer angeschlossen haben.

Verglichen mit dem heutigen Schlusskurs von 124,50 Euro sowie einem bis dahin gültigen aktuellen Analysten-Konsenskursziel von 129,70 Euro stellt die durch BofA gesetzte Zielmarke von 150 Euro damit eines der höchsten Kurziele aller registrierten SAP-Aktienanalysten dar, dem sich trotz der sehr respektablen Ergebnisvorlage des 1. Quartals bislang lediglich die weiteren US-amerikanischen Analysehäuser BMO und Oppenheimer angeschlossen haben.

Der Analyst von BofA, Frederic Boulan, knüpft in seinen Begründungen dieser drastischen Votums-Anhebung zur Aktie von SAP dabei direkt auch an die in seinem jüngsten „Euro am Sonntag“-Interview vertretene Position des SAP-Finanzchefs Luka Mucic an, worüber wir hier ebenfalls ausführlich berichtet haben.

So verweist Boulan in seiner Analyse zunächst auf vermeintlich deutlich bestehende Bewertungsabschläge von SAP zum breiten Technologiesektor wie auch zum größten Rivalen Oracle.

Gemäß unserer o.g. zurückliegenden Analyse stimmt dies für den gesamten weltweiten IT-Sektor zwar ohne Frage (Konsens-KGV (2022e) SAP rd. 23 vs. MSCI World IT-Sektorindex rd. 28), gegenüber seinem direktesten und schärfsten Rivalen ORACLE (Konsens-KGV 2022e rd. 18) jedoch zweifellos nicht.

Darüber hinaus vertreten Mucic wie auch In seiner gestrigen Analyse Bulan die Ansicht, dass das Cloud-Geschäft von SAP (Ende 2020 bereit dynamische Ausweitung auf 30 % des Konzernumsatzes) und eine künftig von SAP immer forcierter angestrebte Kundenmigration auf Cloud-Lösungen auch künftig der entscheidende Wachstums-, Margen- und damit letztlich Gewinntreiber des Konzerns sein wird, der nach voraussichtlich für die Cloudgeschäfts-Transformation bei SAP insgesamt anfallenden Kosten von rd. 200 – 300 Mio. Euro dem Walldorfer Konzern zumindest ab 2023 wieder zur Rückkehr zu hoch stabil prozentual zweistelligen Gewinnwachstumsraten verhelfen dürfte.

Darüber hinaus vertreten Mucic wie auch In seiner gestrigen Analyse Bulan die Ansicht, dass das Cloud-Geschäft von SAP (Ende 2020 bereit dynamische Ausweitung auf 30 % des Konzernumsatzes) und eine künftig von SAP immer forcierter angestrebte Kundenmigration auf Cloud-Lösungen auch künftig der entscheidende Wachstums-, Margen- und damit letztlich Gewinntreiber des Konzerns sein wird, der nach voraussichtlich für die Cloudgeschäfts-Transformation bei SAP insgesamt anfallenden Kosten von rd. 200 – 300 Mio. Euro dem Walldorfer Konzern zumindest ab 2023 wieder zur Rückkehr zu hoch stabil prozentual zweistelligen Gewinnwachstumsraten verhelfen dürfte.

Auch diese Prognose ist aus unserer Sicht ohne jeden Zweifel zutreffend, jedoch haben wir zuletzt ebenfalls darauf verwiesen, dass auch fast alle anderen IT- und Softwarekonzerne in den letzten Jahren massive Cloud-Transformationen ihres Geschäfts angestoßen haben (so auch selbst Oracle), ohne dass dies nun wie im Fall von SAP mit einer kurzzeitigen spürbaren Gewinnabflachung verbunden gewesen wäre.

Hierfür war die im Oktober 2020 erfolgte, schlagartige weitere KGV-Bewertungsherabstufung von SAP in unseren Augen in jedem Fall, zumindest vorübergehend, in jedem Fall auch gerechtfertigt und zwingend angezeigt gewesen.

Darüber hinaus sehen auch wir der nun offiziell am 21.07. (häufig bei SAP jedoch auch schon früher) erfolgenden Bekanntgabe der Zahlen zum 2. Quartal mit Zuversicht entgegen, wobei die Analysten derzeit im Konsens gegenüber dem Vorjahr zwar eine Stagnation des Umsatzes, jedoch zumindest eine 5 %-ige Ausweitung des Nettogewinns erwarten.

Im langfristigen Konsens erwarten die Analysten von Ende 2020 – Ende 2023 derzeit bei SAP eine Ausweitung des Umsatzes um ca. + 11 %, im Nettogewinn um ca. + 31 %.

Da dies jedoch im internationalen IT- und erst recht Software-Sektorvergleich in jedem Fall ein bis 2023 prognostiziertes, weit unterdurchschnittliches Wachstum (mit einem hierfür natürlich angemessen anzusetzenden Bewertungsabschlag) darstellt, und die SAP-Aktie aktuell zudem bereits eine historisch hohe rd. 28 %ige KGV-Bewertungsprämie zu Oracle aufweist, stufen wir die Aktie derzeit, wie auch der Analystenkonsens, aktuell weiterhin als nahezu voll bezahlt und daher derzeit lediglich gut haltenswert ein (derzeit auf mittlere Sicht fundamental maximal noch vertretbares sowie charttechnisch wahrscheinliches Kurspotenzial aus unserer Sicht: ca. + 11 % auf max. 138 Euro).

Chart: SAP

Ferner korrigieren im New Yorker Handel aktuell sowohl die Aktie von MODERNA (US60770K1079) wie auch von BIONTECH (US09075V1026) deutlich um - 4,7 % bzw. - 3,6 %.

Beide Aktien stehen weiterhin unverkennbar stark unter dem belastenden Eindruck, dass nach einer gestrigen Studie des israelischen Gesundheitsministeriums die auch dort verzeichnete rapide Ausbreitung der Delta-Mutation des Corona-Virus die Wirkungseffizienz/Infektionsverhinderung des Pfizer/Biontech-Vakzins COMIRNATY selbst nach erfolgter Zweitimpfung derzeit auf nur noch 64 % abgesenkt habe (ursprüngliches Testergebnis vor der ersten Impfstoffzulassung: Wirkungsgrad von 94 %).

Über dieses neue Untersuchungsergebnis aus Israel hatten wir auch hier schon gestern ausführlich berichtet.

Nach den sehr einleuchtenden Aussagen praktisch aller medizinischen Experten und im Übrigen auch des Gesundheitsministeriums Großbritanniens, wo die Delta-Variante ebenfalls besonders stark grassiert, ist es zwar fast schon eine zwingende Folge der ja bekannt höchst ansteckenden, weil doppelt mutierten Delta-Variante des Corona-Virus, dass in diesem Fall auch sofort der Impfschutz der bisher entwickelten Vakzine deutlich herabgesetzt ist.

Dies wurde im Übrigen auch ebenso durch die Ergebnisse gezielter jüngster In Vitro-Studien von MODERNA gegen alle bisher bekannten Virusmutationen belegt , nach denen im Fall des kritischsten Delta-Virus die Absenkung der Antikörpertiter (= Maß für die Schwere einer Virusinfektion) in den Seren der Probanden nach zweifacher Impfung nur das 2,1-Fache, in allen übrigen bisher bekannten Alpha-, Beta-, Gamma- und Eta-Varianten aber das 4- bis sogar 8-Fache betragen hatte.

Dennoch zeigen diese Studien trotz jeglicher Plausibilität aller relativierenden medizinischen Aussagen zur Impfstoff-Wirksamkeit gegen die Mutationen aber nunmehr deutlich, wie schwer gerade die Delta-Variante des Virus weiterhin durch die bisher bekannten Vakzine der „1. Generation“ bekämpfbar ist und welch immens hohe und dazu auch noch mit einem hohen Zeitdruck verbundene Forschungsleistung von den führenden Vakzin-Herstellern zu einer schnellst möglichen und dazu kostenintensiven Entwicklung von wirksamen Impfstoff-Boostern der „2. Generation“ gegen die Delta-Mutation nun künftig notwendig sein wird.

Vom medizinischen wie ökonomischen Standpunkt her ist der aktuell anhaltende Kursdruck auf die Aktien von BIONTECH wie auch MODERNA in unseren Augen daher gegenwärtig vollauf nachvollziehbar.

Entsprechend ist charttechnisch - genauso konsequent - die Aktie der operativ noch wesentlich spezialisierter aufgestellten BioNTech nun auf 1 Jahres-Sicht bereits in ein deutlich kritischeres Fahrwasser geraten als ihr breiter diversifizierter Konkurrent Moderna, weshalb wir nunmehr zumindest relativ der in ihren Booster-Forschungen offenbar bereits weiter gediehenen Moderna aktuell einen Vorzug gegenüber der Aktie von BioNTech geben würden.

Unter absoluten charttechnischen Aspekten raten wir von Engagements in beiden Aktien jedoch vorübergehend nun ab.

Chart: BIONTECH gegenüber MODERNA (jeweils in US-Dollar)

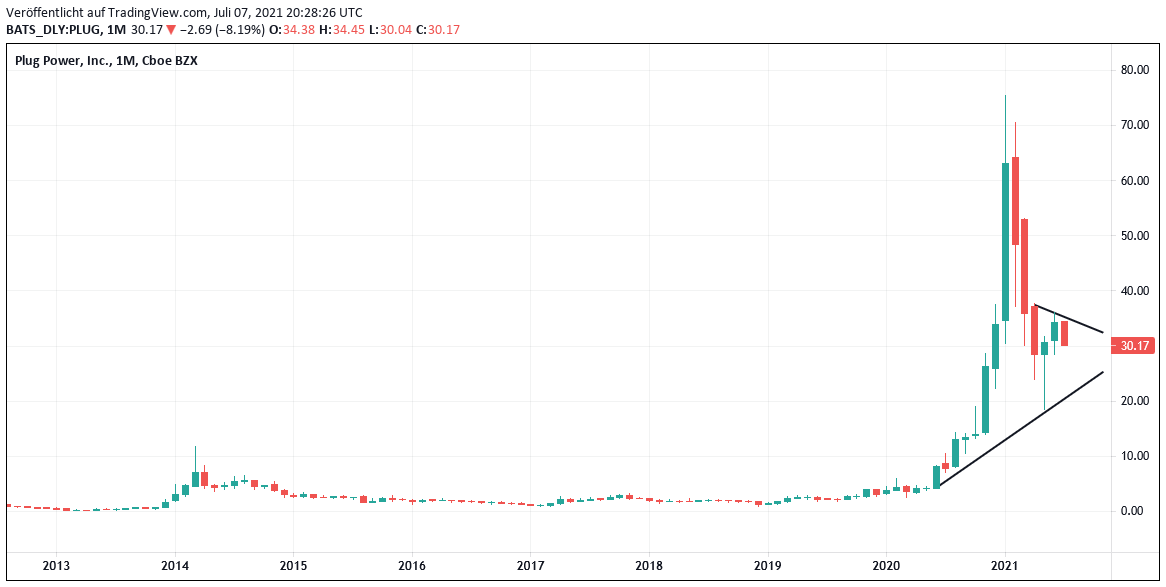

Und schließlich korrigiert heute auch die Aktie von PLUG POWER (US72919P2020) deutlich um - 5,4 %, und dies selbst vor dem Hintergrund der heute fundamental eigentlich sehr positiv zu wertenden Meldung, dass 1 Woche später als ursprünglich anvisiert das im Januar beschlossene Joint Venture HYVIA zwischen RENAULT und Plug Power zur Herstellung von Wasserstoffelektrolyselösungen, mobilen Speicherstationen und ab Ende 2021 auch Wasserstofftankstellen nun operativ an den Start gegangen sei.

Angesichts der von uns auch stets betonten, krassen Überbewertung der Aktie wie auch der Anschauung des aktuellen Chartbildes sehen wir daher nunmehr das gesteigerte Risiko, dass der heutige deutliche Kursrückgang bis weit unter das Abwärtstrend-Widerstandsniveau von rd. 35 USD (aktueller Kurs: nur noch 31 USD) nun erst einmal wieder das Ende der zuletzt eingeleiteten Erholungsrallye der Aktie markieren dürfte und somit in den nächsten Tagen erneute Kurskorrekturen bis auf ein Niveau von ca. 21 USD möglich werden.

Chart: PLUG POWER (in US-Dollar)

07.07.2021 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Bewertungen, Kommentare und Fragen an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

24.04.2024

24.04.2024

23.04.2024

23.04.2024

23.04.2024

23.04.2024

21.04.2024

21.04.2024