Deutsche Telekom, Bayer, BASF, SAP, TUI, Lufthansa – Die Börsenwoche vom 21.-27.06.

Die Börsenwoche vom 21.-27.06.

Beflügelt von der Aufhellung des globalen Zinsumfelds sowie unverändert besten Unternehmensgewinnperspektiven für das 2. Quartal legte der MSCI World (Euro)-Index in der letzten Woche kräftig um + 1,6 % zu. Auch der DAX 30-Index stieg zumindest um + 1,0 %. Dennoch stellte sich unter führenden deutschen Aktien des Industrie-, Technologie- und Telekom-Sektors insgesamt ein sehr gemischtes Kursbild ein, in dem z.B. DEUTSCHE TELEKOM und BASF jeweils + 2 % gewannen, die Aktien von TUI und SAP jeweils praktisch unverändert tendierten und BAYER mit - 2 % sowie LUFTHANSA mit - 5 % zu den größeren Verlierern unter den deutschen Standardwerten zählten.

Die Aktie der DEUTSCHEN TELEKOM (DE0005557508) profitierte in der letzten Woche vor allem von weiteren neuen Nachrichten zu kurz- wie langfristig geplanten kommenden Netzausweitungen und Übertragungsbeschleunigungen im Mobilfunk- wie Internet/DSL-Bereich.

So gab die Deutsche Telekom, was den Bereich der künftigen Mobilfunknetzabdeckung angeht, am 23.06. bekannt, bis spätestens Ende 2026 für das gesamte Netz der Deutschen Bahn einen vollkommen lückenlosen Mobilfunk- und WLAN-Datenempfang herstellen zu wollen, wofür beide Unternehmen insgesamt einen dreistelligen Millionenbetrag aufwenden und damit aber ihre derzeit im internationalen Schienenverkehrsvergleich noch klar bestehende technologische Rückständigkeit ihrer Netzabdeckung und -Geschwindigkeit verbessern werden.

Hierzu werden bis Ende 2024 zunächst die Datennetze der 7800 Kilometer umfassenden IC- und ICE-Hauptstrecken auf Datendownload- bzw. Empfangsgeschwindigkeiten von bis zu 200 Mbit/Sekunde umgerüstet, dem bis Ende 2025 mit den gleichen verbesserten Technologiestandards die Abdeckung weiterer 13800 km „fahrgaststarker“ Langstrecken außerhalb des reinen IC- und ICE-Betriebs folgen wird. In der dritten und letzten Ausbaustufe sollen bis Ende 2026 schließlich alle noch verbleibenden 11800 km an Regionalstrecken, teilweise dabei zum ersten Mal überhaupt, an ein Mobilfunk- und Datenempfangsnetz mit einer Geschwindigkeit von mindestens 100 Mbit/Sekunde angebunden werden. Zu dieser anvisierten Umsetzung wird die Deutsche Telekom bis Ende 2026 nach heutigen Planungen rd. 800 weitere Mobilfunkstationen entlang des DB-Streckennetzes neu in Betrieb nehmen.

Hierzu werden bis Ende 2024 zunächst die Datennetze der 7800 Kilometer umfassenden IC- und ICE-Hauptstrecken auf Datendownload- bzw. Empfangsgeschwindigkeiten von bis zu 200 Mbit/Sekunde umgerüstet, dem bis Ende 2025 mit den gleichen verbesserten Technologiestandards die Abdeckung weiterer 13800 km „fahrgaststarker“ Langstrecken außerhalb des reinen IC- und ICE-Betriebs folgen wird. In der dritten und letzten Ausbaustufe sollen bis Ende 2026 schließlich alle noch verbleibenden 11800 km an Regionalstrecken, teilweise dabei zum ersten Mal überhaupt, an ein Mobilfunk- und Datenempfangsnetz mit einer Geschwindigkeit von mindestens 100 Mbit/Sekunde angebunden werden. Zu dieser anvisierten Umsetzung wird die Deutsche Telekom bis Ende 2026 nach heutigen Planungen rd. 800 weitere Mobilfunkstationen entlang des DB-Streckennetzes neu in Betrieb nehmen.

Diese anvisierte Technologieoffensive und damit langfristig voraussichtlich zunehmende Signaldominanz der Deutschen Telekom auf dem gesamten Funkempfangsnetz der Deutschen Bahn kann dabei durchaus eine Positionsbedrohung der bisher auf dem deutschen Schienennetz konkurrierenden Provider Vodafone, Telefonica Deutschland (O2) und 1&1 darstellen, da deren jeweils alternative individualvertragliche Empfangsoptionen (allerdings bislang im DB-Reiseverkehr meist mindestens ebenso lückenhaft wie im Telekom-Netz) stets von Fahrgästen auch immer sehr gerne weiterhin verwendet wurden, um bestehende Funkversorgungslücken der Deutschen Telekom auf einzelnen Streckenabschnitten zu schließen.

Zumindest Vodafone kündigte daher auch schon erste positionsbehauptende Gegenmaßnahmen auf dem Streckennetz der Deutschen Bahn an, wie z.B. bis 2024 die Errichtung eigener Funkempfangsstationen in sämtlichen Tunnelbereichen der Deutschen Bahn, die ausgebaute Schließung weiterer bisheriger rd. 360 Funkversorgungslücken im Streckennetz der Deutschen Bahn wie auch die Erhöhung der Signalkapazitäten im freiflächigen Schienenverkehr an rd. 6000 bereits bestehenden Empfangsstationen.

Im Bereich der mit der 5G-Netzausbreitung korrespondierenden Internet/DSL-Datenverkehrs-Beschleunigung kündigte die Deutsche Telekom in der letzten Woche zudem an, in zunächst weiteren 12 größeren Städten Deutschlands im Juni weitere 154.000 Glasfaser-Kabelanschlüsse mit einer maximalen Download-Geschwindigkeit (gerade für den gewerblichen Bereich hoch relevant) von bis zu 1 GB / Sekunde legen zu wollen, während im Mai bundesweit in diesem reinen Glasfaser-Ultra-Hochgeschwindigkeits-Bereich nur 40.000 Anschlüsse neu geschaltet wurden (damit bundesweit mittlerweile rd. 2,3 Mio. Privathaushalte und Unternehmen an das 1 GB-Glasfasernetz der deutschen Telekom angeschlossen, dem jedoch bislang weiterhin rd. 34 Mio. Kunden mit alleinigem Zugriff auf Breitband-DSL-Datenempfangsnetze in einer Empfangsgeschwindigkeit von mindestens 100 Mbit/Sekunde entgegen stehen).

Gleichzeitig mit ihrer hoch aktiven und international führenden Vorantreibung zukunftsweisender 5G-Netzverlegungen in Deutschland wie aber auch als lizensierte Servicedienstleistungen für andere europäische Nationen geht die Deutsche Telekom also künftig hiermit korrespondierend auch konsequenterweise immer mehr in die Technologieoffensive eines Upgrades bereits bestehender Funk/Daten-Empfangskapazitäten und -Geschwindigkeiten, was aus unserer Sicht der Wettbewerbssituation für die aktuellen nationalen Konkurrenten Vodafone, Telefonica Deutschland und 1&1 aus unserer Sicht langfristig zunehmend abträglich sein und der Deutschen Telekom im Gegenzug langfristig zu immer deutlicheren Margen- und Gewinnsteigerungen verhelfen dürfte.

Zudem sprudeln auch die Ergebniswachstumsraten ihrer bisher profitabelsten, 44 %igen Tochter T-MOBILE US (US8725901040) immer stärker, worüber wir schon in zurückliegenden Kommentaren mehrfach berichtet hatten (letzter Report siehe hier /) und unter diesem Aspekt auch die künftig geplante Mehrheitsübernahme der Deutschen Telekom an T-Mobile US aus unserer Sicht umso begrüßenswerter werden lässt.

Für die anstehende Ergebnispublikation des 2. Quartals erwarten die Analysten derzeit im Fall von T-Mobile US (29.07.) inklusive der Erstkonsolidierungseffekte von SPRINT gegenüber dem Vorjahr ein Umsatzwachstum um rd. + 10 % sowie mehr als eine Verfünffachung des Nettogewinns, was für den Konzern der Deutschen Telekom in seiner am 12.08. erfolgenden Quartalszahlenvorlage nach Herausrechnung des Sprint-Sondereffekts aus dem gewöhnlichen Geschäft jedoch „nur“ eine aber dennoch sehr solide Umsatzausweitung gegenüber dem Vorjahr um ca. + 7 % sowie einen Reingewinnanstieg um ca. + 15 % nach sich ziehen dürfte.

Für die anstehende Ergebnispublikation des 2. Quartals erwarten die Analysten derzeit im Fall von T-Mobile US (29.07.) inklusive der Erstkonsolidierungseffekte von SPRINT gegenüber dem Vorjahr ein Umsatzwachstum um rd. + 10 % sowie mehr als eine Verfünffachung des Nettogewinns, was für den Konzern der Deutschen Telekom in seiner am 12.08. erfolgenden Quartalszahlenvorlage nach Herausrechnung des Sprint-Sondereffekts aus dem gewöhnlichen Geschäft jedoch „nur“ eine aber dennoch sehr solide Umsatzausweitung gegenüber dem Vorjahr um ca. + 7 % sowie einen Reingewinnanstieg um ca. + 15 % nach sich ziehen dürfte.

Wie schließen uns dem aktuellen Analystenkonsens, dass basierend auf dem aktuellen KGV (2023e) von nur rd. 13 die Aktie der Deutschen Telekom auch weiterhin zumindest als um rd. 21 % unterbewertet einzustufen ist (Konsenskursziel: 21,45 Euro; in letzter Woche sogar Bekräftigung von „Übergewichten“ durch BARCLAYS mit einem Kursziel von 23 Euro) vorbehaltlos an und erneuern daher unsere Kaufempfehlung der Aktie, zumal mit der nunmehr kurzfristig erfolgten Erreichung der 18 Euro-Marke charttechnisch bereits eine marginale Überwindung des Ende April 2018 etablierten sekundären Aufwärtstrend-Widerstands erfolgt ist und ab Überschreitung auch noch des Hochs von 18,14 Euro vom 22.05.2017 der Weg zur Erreichung o.g. wesentlich höheren Konsens-Kursziels endgültig frei wäre.

Chart: DEUTSCHE TELEKOM

Die Aktie von BASF (DE000BASF111) kletterte in der letzten Woche zum einen in einer Gegenreaktion auf den zuvor verzeichneten herben Kursverlust, der eintrat, nachdem der Konzern am 16.06. zum Unverständnis nahezu aller Analysten und Anleger die Verschiebung des ursprünglich für den Herbst 2021 terminierten Börsengangs seiner 72 %igen Öl/Gas-Tochter Wintershall DEA bekanntgegeben hatte. BASF hatte ihre Entscheidung zur Verschiebung dieses Börsengangs damit begründet, dass gemessen am aktuell klar aufwärtsgerichteten Öl/Gas-Preistrend Wintershall DEA von den Analysten derzeit immer noch zu niedrig bewertet werde.

Dies hätte das Risiko entstehen lassen können, dass beim kommenden Börsengang ihrer Tochter der von BASF angepeilte Platzierungserfolg nicht realisiert worden wäre, weshalb sich BASF nun zur Verschiebung des Börsengangs entschlossen hat.

Anschließend erhielt die Aktie von BASF seit dem 24.06. jedoch weiteren Rückenwind durch die Meldung, dass man zu einem Preis von 300 Mio. EUR vom führenden europäischen Versorger VATTENFALL (Schweden) einen 49,5 %igen Anteil an der künftigen gemeinsamen Bauentwicklung des niederländischen Offshore-Windparks Hollandse Kust Zuid erworben habe, der nach der für 2023 geplanten Baufertigstellung und Inbetriebnahme mit einer voraussichtlichen jährlichen Energieerzeugungskapazität von rd. 1,5 GW zum größten Offshore-Windpark der Welt avancieren und auf diese Weise über den bestmöglich umweltfreundlichen Energiezugang einen gewichtigen Beitrag zu der von BASF bis 2030 um 25 % sowie bis 2050 vollständig angestrebten Treibhausgasreduzierung ihrer gesamten europäischen Chemieproduktion leisten würde.

Diese Perspektiven einer künftig betont umweltfreundliche(re)n und damit aber gleichzeitig vor allem deutlich kostengünstigeren und gewinnsteigernden Chemieproduktion lässt sich BASF inklusive ihrer knapp 50%igen Beteiligung an den künftigen Baukosten für Hollandse Kust Zuid im Endeffekt somit insgesamt rd. 1,6 Mrd. Euro kosten, was wir gemessen an den in den kommenden 3 Jahren durchschnittlich zu erwartenden operativen EBIT-Konzerngewinnen von rd. 6,3 Mrd. Euro p.a. sowie der langfristig gleichzeitig jedoch zu erwartenden Kostenentlastung ihrer Chemieproduktion durch diese Windpark-Energielieferung derzeit noch als eine überschaubare Investitionsgrößenordnung einstufen.

Entsprechend behielten in einer am 24. und 25.06. erfolgten Erstreaktion auf diesen strategisch und finanziell fraglos stichhaltigen 49,5%-Erwerb an dem holländischen Windpark die Analysehäuser Deutsche Bank, Baader Bank und Kepler Cheuvreux ihre Kaufempfehlungen für die Aktie von BASF unverändert bei und verknüpften diese weiterhin mit Aktienkurszielen zwischen 73 und 88 Euro (aktueller Kurs: 67 Euro).

Sowohl fundamental- (KGV 2023e: 13 / Dividendenrendite 2023e: 5,3 %) wie auch chartanalytisch (massiver Widerstand bei rd. 72 – 73 Euro) stellt für uns jedoch die Aktie von BASF auch weiterhin nur eine solide Halteposition dar, zumal die nun erst einmal weiter ungeklärt im Raum stehende Frage des künftigen Börsengangtermins von Wintershall DEA weitere Kurspotenziale der Aktie ebenfalls zunächst erst einmal begrenzen dürfte.

Chart: BASF

Anders als die Aktie von BASF korrigierte der Titel von BAYER (DE000BAY0017) in der letzten Woche dagegen um - 2 %, nachdem am 22.06. die Einreichung einer weiteren Glyphosat-Klage in den USA durch einen Privatkläger bekannt wurde, bei dem erstmals seit 2007 Krebstumor-Entwicklungen in offensichtlichem direkten Zusammenhang mit seiner jahrzehntelangen Benutzung des Unkrautvernichters nachgewiesen wurden.

Der weitere Verlauf und Ausgang dieses voraussichtlich in Kürze in San Francisco eröffneten Gerichtsprozesses könnte für Bayer künftig (dann erneut wohl wieder eher in negativer Hinsicht) bedeutsam werden, da in den USA derzeit noch über 30.000 Einigungen zu den mindestens 125.000 bekannten und weiter drohenden Klageeinreichungen ausstehen.

Im Zuge dieser erneut stark Anlegersentiment- wie auch Aktienkurs-belastenden Nachricht um die Anhängigkeit eines weiteren Glyphosat-Prozesses und die unabsehbaren Folgewirkungen auf weitere künftig mögliche Schadensersatz- oder Vergleichs-Notwendigkeiten bei Bayer trat dabei verständlicher Weise in der letzten Woche auch vollständig in den Hintergrund, dass es wenigstens zu diversen positiven Meldungen in ihrem Pharmageschäft kam, so z.B. den bei der FDA wie auch in der EU eingereichten Zulassungsanträgen für ihre beiden kombinatorisch eingesetzten Krebsbekämpfungswirkstoffe Copanlisib und Rituximab, die ebenfalls beantragte US-Zulassung ihres Blutverflüssigungs-Medikaments Xarelto (Gerinnungshemmstoff Rivaroxaban) zur Anwendung bei Kindern oder auch die Nachricht über die erfolgte Zulassungsgenehmigung ihres Herzmedikaments Verquvo in Japan.

Wir sehen es jedoch vorläufig auch weiterhin als nahezu ausgeschlossen an, dass es dem Bayer-Konzern und seiner Aktie kurzfristig gelingen sollte, sich von seinem alles überragenden Hauptproblem fortgesetzter Glyphosat-Klagen in den USA künftig nachhaltig und wirkungsvoll freizumachen, weshalb wir im ungebrochenen Korrekturtrend der Aktie bei einem fast auf dem Niveau von BASF stehenden Aktien-KGV (2023e) von rd. 11 von einem Aktieneinstieg auch weiterhin rundweg abraten.

Im Segment der Tourismus- und Flugverkehrs-Aktien tendierte die Aktie von TUI (DE000TUAG000) in der letzten Woche völlig unverändert.

In einem Interview vertrat der CFO von TUI, Stefan Ebel, die Einschätzung, dass sich infolge des Auftretens sowie der zunehmend rapiden Verbreitung der Delta-Variante des Corona Virus das Haupt-Reiseaufkommen in Europa kalendarisch noch deutlich weiter in die Länge ziehen und vermehrte Reiseangebote auch in den Herbst- und Wintermonaten zur Deckung einer entsprechend „nachgeholten“ Kundennachfrage mit sich bringen könnte.

Zur aktuellen Geschäftslage von TUI führte Ebel aus, dass sich das Buchungsaufkommen bei Europas größtem Reiseveranstalter zuletzt stark belebt habe, so dass im Zuge eines sich seit Anfang Juli voraussichtlich quartalsweise erstmals seit dem Corona-Ausbruch wieder einstellenden Netto-Mittelzuflusses nun der Grundstein für eine ab nun verzeichnete Geschäftsstabilisierung gelegt sein könnte (vorbehaltlicher weiterer Ein-/Ausreiseverschärfungen im Zuge der Verbreitung der Corona-Delta-Variante, wie aktuell neben Großbritannien nun auch in Portugal).

Trotz der mittlerweile verzeichneten Geschäftsbelebung und zunehmender Kostenentlastungen (vor allem durch die zurückliegende Corona-bedingte deutliche Verschlankung ihrer konzerneigenen Flugzeugflotte, deren Größe nunmehr vom Vorstand als „passend“ eingestuft wird) halte TUI an der Option auf eine Inanspruchnahme der bis jetzt gewährten Staatskredite (aktuell rd. 4 Mrd. Euro durch Darlehen / Anleihebegebungen direkt des Bundes, des Wirtschaftsstabilisierungsfonds (WSF) sowie der Staatsbank KfW) jedoch auch weiterhin fest und werde diese vorerst nicht zurückzahlen, so CFO Ebel.

Auch wenn die Aktie von TUI schon seit Januar deutlich aus ihrem im Mai 2018 eingeleiteten, steilen Hauptkorrekturtrend ausgebrochen ist, trifft dies für den Anfang 2019 entstandenen flacheren Abwärtstrend (Trendwiderstand bei 6,00 Euro) bislang noch längst nicht zu, womit auch die noch monatelange Zeitdauer, bis sich bei TUI wieder eine weitgehend komplette Geschäftsnormalisierung inklusive aller Kreditablösungen/-rückzahlungen eingestellt haben dürfte, angemessen reflektiert wird.

Trotz ihrer ab dem Geschäftsjahr 2022/23 (per 30.09.) voraussichtlich wieder erreichten, optisch attraktiven Aktienbewertung von nur rd. 13 stufen wir die Aktie daher derzeit auch weiterhin lediglich als längerfristig haltenswert ein. Das kurzfristig erneut denkbare Korrekturpotenzial der Aktie, das insbesondere im Falle einer erneut enttäuschenden Quartalszahlenvorlage (12.08.; Konsens: ca. Ver-23-Fachung des Umsatzes auf rd. 1,7 Mrd. Euro; Verwandlung des Vorjahres-Nettoverlusts von - 75 Cents je Aktie in einen Nettogewinn von + 61 Cents je Aktie) zum Tragen kommen könnte, veranschlagen wir aktuell schlechtesten Falls auf einen Aktienkurs von bis zu ca. 2,60 Euro (aktueller Kurs: 4,39 Euro).

Chart: TUI

Im Gegensatz zur behaupteten Aktie von TUI korrigierte der Titel der DEUTSCHEN LUFTHANSA (DE0008232125) in der letzten Woche dagegen erneut deutlich um - 5 %.

Der Kursverlust erfolgte trotz der optimistischen Einschätzung des Vorstandschefs Carsten Spohr, dass nach der Bewältigung der Corona-Pandemie der Geschäftsreiseverkehr der Lufthansa voraussichtlich nur noch um rd. 10 % gegenüber den verzeichneten Niveaus vor dem Pandemie-Ausbruch zurückbleiben dürfte. Zuvor hatte Spohr in diesem Segment noch einen möglichen Buchungsrückgang um ca. 10 – 20 % in den Raum gestellt.

In einem seit Mai deutlich erhöhten Buchungsaufkommen (bis zu den ersten Juni-Tagen gegenüber März und April mehr als verdoppelt) erwartet die Lufthansa für das Gesamtjahr 2021 aus dem operativen Tagegeschäft nach wie vor eine geringere Verlusterzielung als noch in 2020.

Zudem strebt die Lufthansa auch weiterhin ab 2024 die erstmalige Überbietung des Jahresumsatzes aus dem Jahr 2017 (= 35,6 Mrd. Euro; zum Vergleich 2020: 13,6 Mrd. Euro) an.

Die erneut ausgeprägte Schwächeneigung der Lufthansa-Aktie in der letzten Woche dürfte daher wohl vor allem von einer erneuten Bekräftigung des Verkaufs-Votums durch den Analysten der UBS, verbunden mit einem von 5,45 auf 5,90 Euro angehobenen Kursziel (aktuell: 9,80 Euro) ausgegangen sein.

Infolge der unseres Erachtens wettbewerbs-, kosten- und margenseitig grundsätzlich wesentlich größeren und zeitintensiveren Herausforderungen für Flugverkehrsgesellschaften (wie Lufthansa) als für Reiseveranstalter (wie TUI), nach der Corona-Pandemie wieder die Rückkehr in eine stabile und nachhaltige Nettogewinnzone zu erreichen, teilen wir anders als im Fall von TUI den aktuellen Analysten-Konsens, dass die Lufthansa-Aktie selbst auf ihrem aktuellen KGV (2023e) von nur rd. 7 derzeit weiterhin zumindest als um - 18 % überbewertet einzustufen ist (aktuelles Konsens-Kursziel: 8 Euro), voll und ganz, und raten daher auch weiterhin zu einem Verkauf der Aktie.

Und schließlich stagnierte in der letzten Woche auch die Aktie des weltführenden Unternehmenssoftware-Entwicklers SAP (DE0007164600) in der letzten Woche völlig, obwohl der Titel kurzzeitig Auftrieb dadurch erhalten hatte, dass in dem aktuell im Raum stehenden Verdacht gegen ein offenbar mittlerweile entlassenes Mitglied des Betriebsrats wegen angeblicher Beeinflussungs- und Korruptionsversuche zu seiner potenziellen Wahl in den Aufsichtsrat im Jahr 2012 nun die Heidelberger Staatsanwaltschaft die Ermittlungen aufgenommen hat.

Über diesen Vorgang, dessen Untersuchung in Gang kam, nachdem ein ehemaliger SAP-Mitarbeiter im Mai vom jetzigen Angeklagten gerichtlich die Zahlung einer angeblich bei seiner Wahl in den Aufsichtsrat zugesagten Zahlung von 500.000 Euro einfordern wollte, hatten wir bereits hier zurückliegend berichtet.

Auch ein der Zeitschrift „Euro am Sonntag“ am 25.06. vom CFO des Walldorfer Konzerns, Luka Mucic, gegebenes Interview löste kaum eine Bewegung der Aktie aus, obwohl Mucic hierin betonte, er halte den offensichtlichen Konglomerats-Bewertungsabschlag, den die SAP-Aktie (aktuelles KGV 2023e: rd. 21) gegenüber reinen Cloud-Softwaredienstleistern wie z.B. SALESFORCE (KGV 01/2024e: rd. 47) oder WORKDAY (KGV 01/2024e: rd. 52) erhalte, für nicht gerechtfertigt, da auch bei SAP deren subskriptionsbasiertes Cloud-Geschäft hoch profitabel sei und den klassischen Software-Lizenzverkäufen des Konzerns mittlerweile immer mehr den Rang ablaufe.

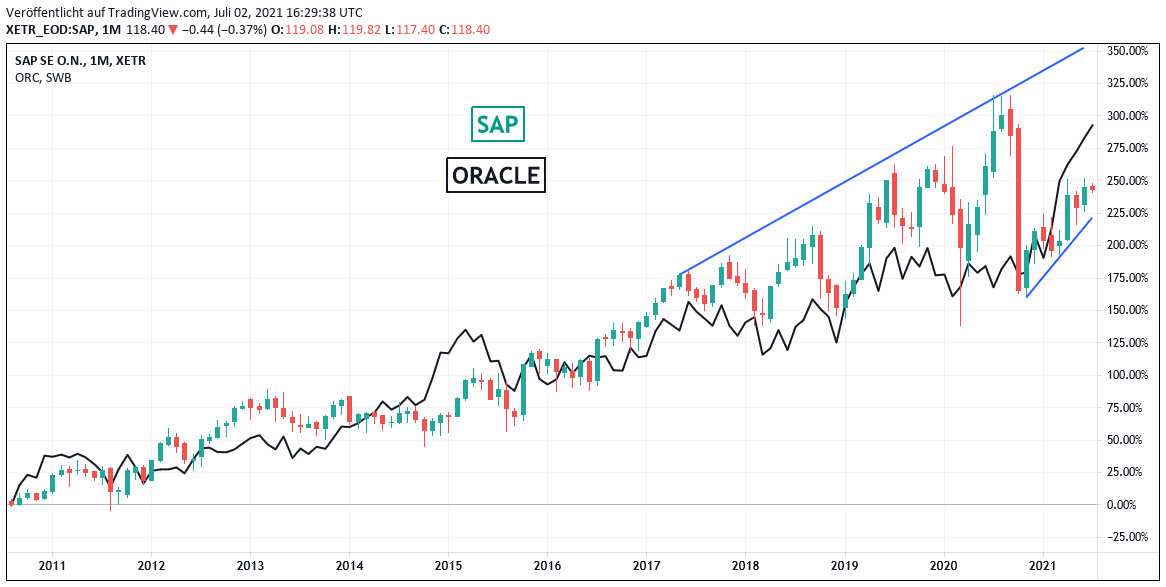

Chart: SAP gegen ORACLE im Vergleich (jeweils in Euro)

Als Verweis auf die grundsätzlich als sehr hoch anzusehende Profitabilitätsstärke der operativen SAP-Konzerneinheiten führte Mucic auch z.B. den am 28.01. hoch erfolgreich vollzogenen NASDAQ-Börsengang ihrer Tochter QUALTRICS (Einrichtung und Betrieb cloudbasierter Kundendatengewinnungs-, strukturierungs- und -analyseplattformen) an, deren Unternehmensmarktwert (aktuell 18,8 Mrd. USD) sich gegenüber dem seinerzeitigen SAP-Kaufpreis von 8 Mrd. USD auch dank des NASDAQ-IPOs nun „mehr als verdoppelt“ habe (per heute exakt + 135 %).

Gerade auch dank dieses bei SAP sehr margen- und wachstumsstarken Cloud-Geschäfts, dürfte, so Mucic, ab 2023 der operative EBIT-Gewinn (nach vorangegangenen massiven Investitionen in den Ausbau ihrer Cloud-Aktivitäten) dann auch wieder historisch übliche, jährlich prozentual zweistellige Wachstumsraten erreichen.

Wir können diese Einschätzung von Mucic zur aktuellen, angeblich ungerechtfertigt niedrigen Bewertung der SAP-Aktie gegenüber reinen Cloud-Dienstleistern fundamentalanalytisch derzeit jedoch nicht teilen.

Zum einen machten per Ende 2020, von SAP offen ausgewiesen, die reinen Umsätze des subskriptionsbasierten Cloud-Software- und -Dienstleistungsgeschäfts (wenn auch mit tatsächlich weit überdurchschnittlichem Wachstum in den letzten Jahren) erst 8,09 Mrd. Euro, also damit knapp 30 % des gesamten Konzernumsatzes von SAP (27,34 Mrd. Euro) aus.

Bereits anhand dieser Größenordnung ist damit ist Mucic‘s Einschätzung einer vermeintlichen Unangemessenheit des Bewertungsabschlags von SAP (KGV 2023e: rd. 21) gegenüber reinen 100%igen Cloudanbietern wie Workday / Salesforce (KGV 01/2024e: im Durchschnitt rd. 50) unseres Erachtens stark anzuzweifeln.

Darüber hinaus bringen gestandene reine Cloudanbieter wie z.B. Workday / Salesforce und selbst auch die mit SAP (auch in den von Analysten im Konsens unterstellten Nettogewinnwachstumsraten von 2020 – 2023) weiterhin in unseren Augen vergleichbarste ORACLE (US68389X1054) eben anders als SAP nicht die belastende operative Besonderheit mit, dass wegen eines erheblichen Investitionsaufkommens im Cloud-Bereich nun erst einmal in 2021 und 2022 eine vorübergehende operative Gewinnwachstumsdelle zu verzeichnen ist.

Dies war ja nach der entsprechenden Ankündigung von SAP im Oktober 2020 auch der Grund für den seinerzeitigen massiven kurzfristigen Kurssturz der Aktie gewesen und hat sich natürlich korrekter Weise sofort in einem weiteren angemessenen Aktienbewertungsabschlag der SAP-Aktie widergespiegelt.

Gemessen an diesen Fakten und den aktuellen Konsensschätzungen, dass Salesforce in den kommenden 3 Jahren ihren Gewinn vor Steuern (im Geschäftsjahr per 01/2021 fiel eine erhebliche einmalige und daher auszuklammernde Steuervergünstigung an) nach herrschenden Analystenprognosen um ca. + 170 % steigern und Workday ihren Verlust vor Steuern in 01/2021 von - 275 Mio. USD bis 01/2024 gleich in einen Gewinn vor Steuern von sage und schreibe + 1,5 Mrd. USD verwandeln dürfte, ist damit der aktuelle Bewertungsabschlag von SAP (Analysten-Konsensprognose des Gewinnwachstums vor Steuern bis Ende 2023: ca. + 30 %) gegenüber diesen reinen Cloud-Konzernen unseres Erachtens bei weitem nicht als überhöht und vielmehr der KGV-Aufschlag von SAP gegenüber Oracle (21 vs. 15) derzeit zugleich als etwas zu ausgeprägt einzustufen.

Aufgrund der in unseren Augen somit derzeit lediglich im Großen und Ganzen als angemessen einzustufenden KGV-Bewertung der SAP-Aktie, wie aber auch einer voraussichtlich spätestens gegen Jahresende 2022 / Anfang 2023 wieder deutlicher anziehenden Gewinnwachstumsdynamik des Konzerns halten wir daher unsere bisherige Einstufung der Aktie von SAP als eine solide Halte-Position auch weiterhin völlig unverändert aufrecht.

02.07.2021 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

22.01.2026

22.01.2026

01.12.2025

01.12.2025

13.11.2025

13.11.2025

12.11.2025

12.11.2025