Das Arbeitszimmer als Mittelpunkt der beruflichen Tätigkeit – Corona „Bonus“?

Verändert sich durch die Homeoffice Pflicht in Zeiten von Corona der Mittelpunkt der beruflichen Tätigkeit?

Die Corona-Pandemie zieht weiter ihre Kreise und durch die Empfehlung der Bundesregierung „verhängen“ viele Arbeitgeber eine strikte Homeoffice Pflicht. Andere wiederum erteilen ihren Arbeitnehmern eine Wahl für die Arbeit im Betrieb oder von Zuhause aus oder verhängen die Pflicht lediglich in bestimmten Zeiträumen bzw. in einer Art Wechselschicht (z.B. Homeoffice Mo – Mi, Do-Fr wieder im Betrieb). Doch was sind die steuerlichen Folgen hieraus? Bereits in verschiedenen Artikeln auf NTG24 wurden die Voraussetzung für die Anerkennung eines Arbeitszimmers vorgestellt und erläutert. Ich möchte mich daher mit diesem Artikel einmal näher mit der Höhe eines Abzugs beschäftigen und stelle die veränderten Möglichkeiten durch die Corona-Pandemie dar.

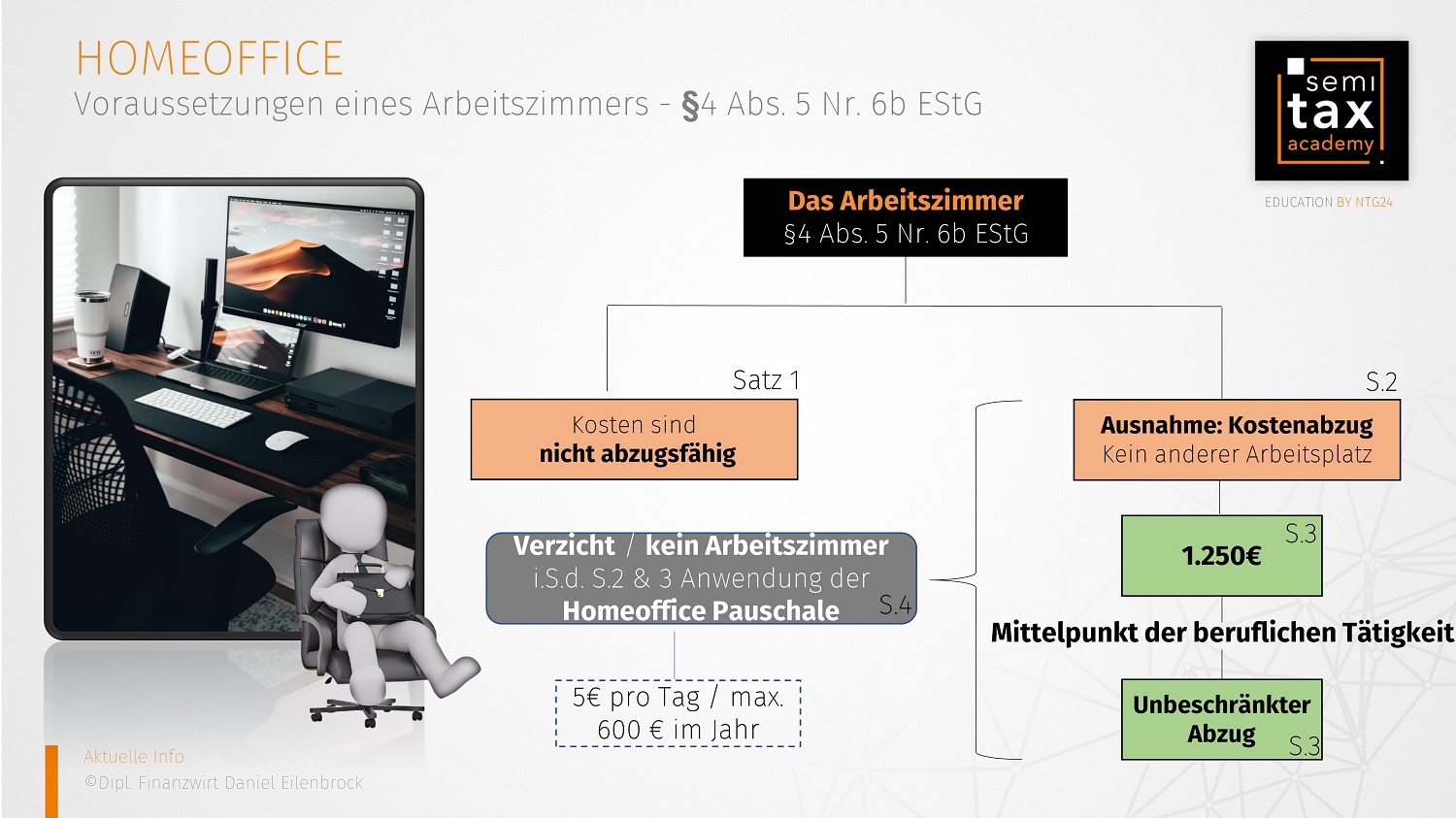

Möglicher Abzug von Kosten beim Erfüllen der Voraussetzungen eines Arbeitszimmers:

Sind die eigentlichen Voraussetzungen für die Berücksichtigung eines Arbeitszimmers erfüllt, stellt sich die Frage, in welcher Höhe ich die anteiligen Kosten berücksichtigen werden können. So erlaubt der Gesetzgeber zu einem einen unbeschränkten Abzug, wenn das Arbeitszimmer Mittelpunkt der gesamten betrieblichen und beruflichen Tätigkeit des Steuerpflichtigen darstellt (vgl. hierzu §§ 4 Abs. 5 Nr. 6b & 9 Abs. 5 EStG) und zum anderen den beschränkten Abzug i.H.v. 1.250€, sofern kein anderer Arbeitsplatz zu Verfügung steht und die Tätigkeit nicht Mittelpunkt der betrieblichen und beruflichen Tätigkeit ist.

Unbeschränkter oder beschränkter Abzug:

Die Anerkennung der Kosten hat als Voraussetzung, dass kein anderer Arbeitsplatz zur Verfügung steht. Genau an diesem Punkt ist die steuerliche Anerkennung eines Arbeitszimmers für die meisten Arbeitnehmer/innen vor der Corona-Pandemie gescheitert. Seitens der Rechtsprechung wurde jedoch durch das BFH Urteil vom 26.02.2014 (VI R 11/12) klargestellt, dass kein anderer Arbeitsplatz zur Verfügung steht, wenn dieser wegen Gesundheitsgefahr nicht nutzbar ist. Dies ist ja gerade in der aktuellen landesweiten Situation der Fall. Hier sollte auf jeden Fall ein schriftlicher Nachweis seitens des Arbeitsgebers eingeholt werden.

Für die Höhe der Berücksichtigung stellt sich die Frage, ob ein unbeschränkter Abzug der anteiligen Kosten oder max. 1.250€ vom Finanzamt anerkannt werden. Hierfür müssen wir uns mit der Tätigkeit jedes einzelnen auseinandersetzen, da nur bei einer Tätigkeit, welche als Mittelpunkt der gesamten betrieblichen und beruflichen Tätigkeit angesehen wird, der unbeschränkte Abzug zugelassen ist.

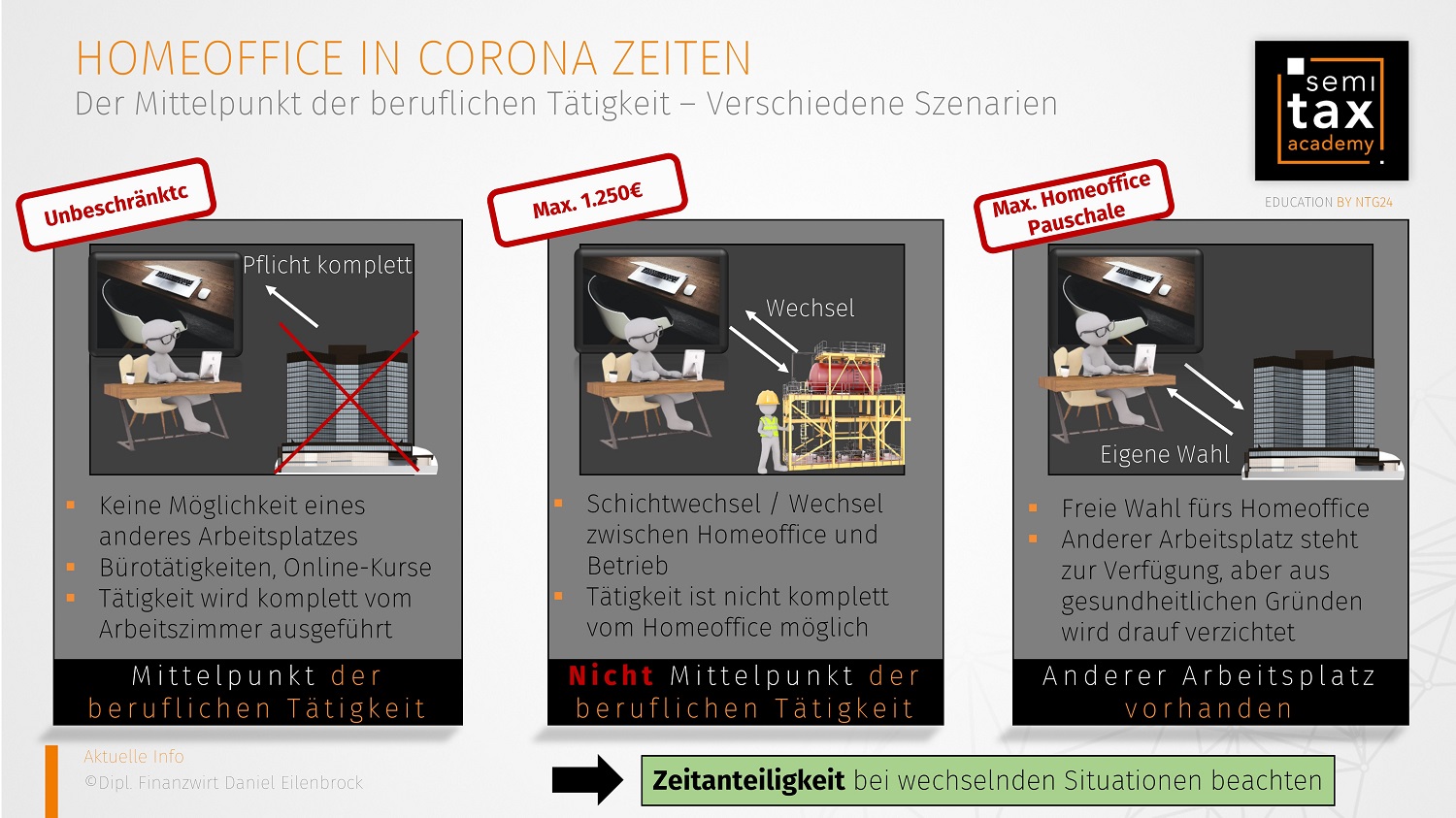

Übersetzt bedeutet dies, sofern Sie keine andere Möglichkeit haben - Büro beim Arbeitgeber nicht möglich – und Ihre Tätigkeit lediglich auf Büroarbeiten ausgerichtet ist, dass eine komplette Arbeit vom Arbeitszimmer aus erfolgt und somit ein unbeschränkter Abzug möglich ist. Der Arbeitnehmer ist mangels anderer Möglichkeiten zwingend auf das Homeoffice angewiesen, weshalb die Kosten hiervon nicht gedeckelt werden können.

Doch es gibt ja auch Tätigkeiten, welche nicht zwingend auf Bürotätigkeiten heruntergebrochen werden können. Z.B. Lehrer oder auch Handelsvertreter haben Büroarbeiten, ihre Hauptarbeit besteht jedoch außerhalb der eigenen 4 Wände, da sie unterrichten bzw. im Außendienst Verkaufsgespräche führen. Doch ist dies in Zeiten von Corona ebenfalls der Fall? Gerade durch Online-Schulungen wird hier eine Präsenzzeit ausgeschlossen und die Tätigkeit wird ebenfalls durchs Homeoffice geprägt. Daher sollte aktuell auch ein unbeschränkter Abzug möglich sein.

Tätigkeiten, welche jedoch auch in Corona Zeiten noch außerhalb der eigenen 4 Wänden ausgeübt werden, können hingegen nicht als Mittelpunkt angesehen werden und der Kostenabzug beschränkt sich auf 1.250€ pro Jahr.

Weitere Szenarien:

Wie eingangs jedoch erwähnt, wird nicht jeder Arbeitnehmer / jede Arbeitnehmerin gezwungen, die komplette berufliche Tätigkeit ins Homeoffice zu verlagern. Vielen Arbeitnehmern steht es auch weiterhin frei, den Berufsort aufzusuchen und dort zu arbeiten. In diesen Fällen ist der Werbungskostenabzug mehr als strittig, da die Voraussetzung „kein anderer Arbeitsplatz“ nicht erfüllt ist. In diesen Fällen eignet sich dann höchstens die neu eingeführte Homeoffice-Pauschale, wenn bestimmte Tage doch im Homeoffice gearbeitet wird. Ein weiterer Abzug ist nicht möglich.

In anderen Fällen müssen die Arbeitnehmer / innen in einer Art Schichtdienst vor Ort sein. So versucht der Arbeitgeber die Abstandsregelungen im Betrieb einzuhalten und kann lediglich bestimmte Tätigkeiten außerhalb des Betriebs vornehmen lassen. Es gibt festgelegte Tage, an denen eine Arbeit im Homeoffice stattfindet und Tage, an denen man vor Ort ist. Dies ist vor allen in Betrieben mit Kundenkontakt oder in Betrieben, in welchen eine komplette Arbeit nicht von Zuhause aus erfolgen kann, eine gängige Lösung.

In anderen Fällen müssen die Arbeitnehmer / innen in einer Art Schichtdienst vor Ort sein. So versucht der Arbeitgeber die Abstandsregelungen im Betrieb einzuhalten und kann lediglich bestimmte Tätigkeiten außerhalb des Betriebs vornehmen lassen. Es gibt festgelegte Tage, an denen eine Arbeit im Homeoffice stattfindet und Tage, an denen man vor Ort ist. Dies ist vor allen in Betrieben mit Kundenkontakt oder in Betrieben, in welchen eine komplette Arbeit nicht von Zuhause aus erfolgen kann, eine gängige Lösung.

Dies hat zur Folge, dass ein unbeschränkter Abzug nicht möglich ist, da die Tätigkeit im Homeoffice nicht Mittelpunkt der gesamten Tätigkeit ist, jedoch an bestimmten Tagen kein anderer Arbeitsplatz zur Verfügung steht. Auch hier empfehle ich den schriftlichen Nachweis mit den festgelegten Zeiten vom Arbeitgeber.

Besonderheiten:

Die Prüfung eines Arbeitszimmers muss immer neu bewertet werden, sofern sich die Situation wieder verändert. Dementsprechend kann auch nur eine zeitanteilige Berücksichtigung des Arbeitszimmers vorliegen. Die Höchstgrenze von 1.250€ wird jedoch nicht zeitanteilig gerechnet.

Wird das Arbeitszimmer von mehreren Personen genutzt (z.B. Ehepaar), ist die jeweilige Prüfung personenbezogen durchzuführen. Gemeinsame Aufwendungen sind dann anhand eines zeitlichen Nutzungsanteils aufzuteilen und der jeweiligen Person zuzuordnen. Bei Anwendung der Höchstgrenze von 1.250€, gilt diese auch für jede Person und wird nicht auf die Personen aufgeteilt (vgl. hierzu BFH Urteil vom 15.12.2016, VI R 53/12).

Fazit:

Die eben genannten Szenarien enthalten erhebliche Auswirkungen, sofern Sie eine länge Zeit im Homeoffice gearbeitet haben. Gerade durch die immer wieder verlängerten Lockdowns kann es bei vielen mit den anteiligen Kosten über die 1.250€ Grenze hinausgehen. Ein höherer Abzug und eine größere steuerliche Berücksichtigung sind daher ggf. viel wert. Achten Sie hier vor allem auf die eigene Verwaltung und lassen Sie sich von ihrem Arbeitgeber bescheinigen wie lange und wie oft Sie von Zuhause aus gearbeitet haben. Die Finanzämter werden bei erstmaliger Berücksichtigung eines Arbeitszimmers genau darauf achten und hier entsprechende Nachweise fordern. Sollten Sie ein bisher anders genutztes Zimmer zu einem Arbeitszimmer vorübergehend umgeändert haben, empfehle ich persönlich dies mit Fotos zu dokumentieren, damit der private Anteil ausgeschlossen werden kann. Auch dies ist eine beliebte Prüfung seitens der Finanzverwaltung.

13.01.2021 - Daniel Eilenbrock - de@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)