TUI, Bayer, E.ON, Deutsche Telekom, Deutsche Bank, Commerzbank: Marktbericht Strategiedepot Aktien Konservativ

Update zum Strategiedepot Aktien Konservativ 09.05.2021 - Teil 1

In der zurückliegenden Woche stieg der MSCI World (Euro)-Index um + 0,5 % und erreichte zum Börsenschluss am 07.05. mit 250,57 Punkten ein neues historisches Rekordhoch.

Erneut war die Fortsetzung dieser ungebrochenen Aktienmarkt-Rallye nahezu ausschließlich von konjunkturzyklischen Industrie- und Finanztiteln geprägt, während Wachstumsaktien z.B. des Technologie- und Gesundheitssektors unvermindert Abgaben verzeichneten.

So gab z.B. der Nasdaq 100-Index in der letzten Woche in Euro um - 1,5 % nach, der Technologie-Teilindex des Hongkonger Hang Seng-Composite-Indexes stürzte in Euro-Umrechnung gar um - 6,3 % ab. Dagegen verzeichnete der besonders konjunkturzyklische Dow Jones Industrials (DJI) 30-Index in der letzten Woche, anders als der kaum weniger konjunkturabhängige DAX 30-Index, ebenfalls ein neues Rekordhoch und legte im Wochenverlauf in Euro-Umrechnung gleich um + 1,7 % zu.

Das nun ebenfalls erfolgte Anstoßen des DJI 30-Indexes nahezu exakt am Top seines steilsten langfristigen Primär-Aufwärtstrends seit Mitte 2012 erachten wir nun jedoch als Signal, dass die atemberaubende Performance-Aufholjagd konjunkturzyklischer Aktien, die sich zuletzt auch bereits in einem ähnlichen Chartmuster des gesamten MSCI World-Indexes widergespiegelt hat, zumindest relativ zu traditionellen Wachstumstiteln nun definitiv kurz vor ihrem Ende stehen dürfte.

Chart: Dow Jones Industrials 30 – Index seit 2010

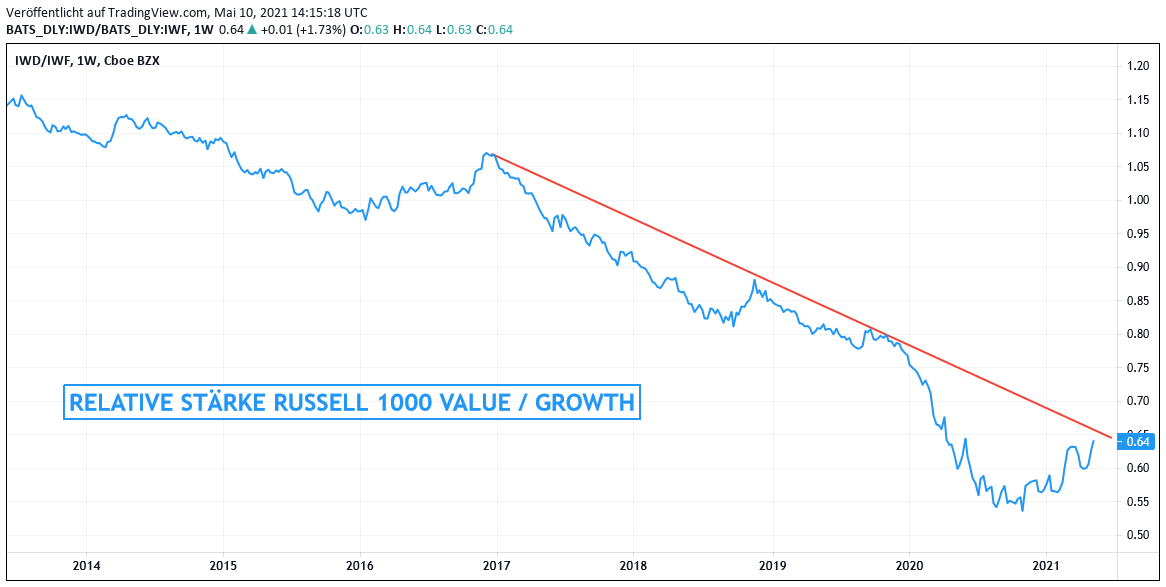

Dies verheißen ähnlich auch aktuelle Relative Stärke-Darstellungen von klassischen „Value“- zu „Growth-Aktien“ (am besten charakterisiert z.B. anhand der entsprechenden Russell 1000-Teilindizes der USA) wie auch der maßlos übertriebene 13 %ige Bewertungsaufschlag des MSCI World Industrials-Sektorindexes gegenüber dem bereits äußerst ambitioniert bewerteten MSCI World-Gesamtindex (= KGV 04/2022e von 23,3 vs. 20,6).

Die Marktkapitalisierungs-gewichtete MSCI World-Indexbewertung allein für die traditionellsten Wachstumssektoren Informationstechnologie und Gesundheit befindet sich mit einem KGV 04/2022e von 24,7 dagegen aktuell auf einem historisch völlig üblichen Durchschnitts-Niveau. Außerdem stellt dessen gerade einmal nur 6 % betragende KGV-Prämie zum MSCI World Industrials-Index derzeit einen der niedrigsten Aufschläge dar, den es seit der Jahrtausendwende überhaupt gegeben hat.

Auch dies nährt unsere Mutmaßung daher sehr stark, dass zumindest die Rallye industriezyklischer Aktien zugunsten eines künftigen Wiedererstarkens von relativ konjunkturimmunen Wachstumsaktien nun relativ dicht vor ihrem Ende stehen dürfte.

Chart: Relative Stärke RUSSELL 1000 VALUE- vs. GROWTH-Index

Wesentlich positiver bewerten wir dagegen mittlerweile erstmals seit gut einem Jahrzehnt nun selbst wieder den Sektor klassischer Bank-Aktien, wo nicht nur querbeet alle Zahlenvorlagen der namhaftesten US-Banken, sondern selbst auch führender europäischer Institute wie vor allem der Deutschen Bank, der Credit Suisse, der französischen BNP Paribas oder der britischen Barclays PLC die Analystenerwartungen erheblich übertreffen konnten.

Hier lieferte die Corona-Krise zuletzt ganz offenkundig nicht nur wesentlich günstigere allgemeine Aktienmarktbedingungen, sondern führte über krisenbedingt zugleich nochmals stark intensivierte Aktivitäten von Unternehmensakquisitionen aller Sektoren zu weiteren klaren Ertragssteigerungen speziell auch der Investment Banking- und Firmenkunden-Sparten von Banken.

Da nahezu alle Banken ihre seit Quartalen deutlich verbesserte Ertragslage in berechtigter Erwartung weiterer konjunkturbedingter Erholungen der Firmenkundensparten wie auch der Antizipation weiterer weltweit beschleunigter Übernahmeaktivitäten mit Begünstigung des Investment Banking-Geschäfts zuletzt strategisch nachvollziehbar zu einem gezielten weiteren Ausbau dieser beiden Divisionen genutzt haben und dies auch für die kommenden Quartale zunehmend aussichtsreiche Ertragsbringer sein dürften, schätzen wir nun auch die weiteren Gewinnperspektiven der global führenden Banken (ebenso wie auch aufgrund einer wachsend konsequenten Umstellung des Privatkundengeschäfts auf das reine Online-Banking sowie zusätzlicher Begünstigung durch den zuletzt weltweit / gerade in den USA eingesetzten kreditmargensteigernden Zinsauftrieb) derzeit mindestens auf Sicht der kommenden 2 Jahre generell so günstig ein, wie seit über 10 Jahren nicht mehr.

Ein Ende der Rallye in Bankaktien erscheint uns daher trotz deren jüngster starker Kursavancen, anders als im Bereich der zunehmend strapaziert bewerteten Industrieaktien, basierend auf einem aktuellen KGV (04/2022e) von lediglich rd. 12,0 immer noch nicht absehbar, weshalb wir uns daher nun künftig auch erstmals wieder eine aktive Allokation von Banktiteln in unseren Strategiedepots vorbehalten (mit Empfehlungsabgaben an konservative Investoren jedoch nur im Bereich der im weltweiten Konkurrenzvergleich grundsätzlich immer noch am besten und solidesten positionierten US-Banken).

Generell behalten wir den rd. 90 %igen Aktieninvestitionsgrad unserer Strategie- und Themendepots (bis auf das Themendepot Edelmetalle) auch weiterhin unverändert bei und werden den Fokus der Aktienselektion dabei auch weiterhin grundsätzlich auf nachvollziehbar bewertete, qualitativ hochwertigste Wachstumstitel legen.

Chart: MSCI WORLD (Euro) – Index seit 2009

Im Universum deutscher Standardwerte verzeichneten in der letzten Woche unter anderem die Aktien von TUI (DE000TUAG000) und E.ON (DE000ENAG999) markante Kursanstiege um jeweils + 5 %, während auch die DEUTSCHE TELEKOM (DE0005557508) erfreulich stark um + 3 % anzog. Auch die Aktie des führenden deutschen Chemie- und Pharmakonzerns BAYER (DE000BAY0017) legte in der letzten Woche moderat um + 1 % zu. Unter den oben generell als anlagestrategisch zunehmend aussichtsreich dargestellten Banktiteln befestigte sich die Aktie der COMMERZBANK (DE000CBK1001) in der letzten Woche um + 2 %, die der DEUTSCHEN BANK (DE0005140008) gab hingegen leicht um - 1 % nach.

TUI: Rasante Geschäftsanpassung an europaweite Reiseerleichterungen

Die Aktie der TUI profitierte dabei in der letzten Woche insbesondere von einem in der Reisezeitschrift „fvw“ abgegebenen Geschäfts-Update, wonach der Konzern nach den zurückliegenden ersten, partiellen grenzüberschreitenden Aufhebungen von Reisebeschränkungen auf dem Landweg mit einer weiteren Entspannung der globalen Corona-Lage nun auch in jedem Fall ab dem Spätsommer mit einer schlagartigen Behebung des nun schon seit über einem Jahr aufgebauten Nachfragestaus nach Kreuzfahrten rechnet.

Seereisen unterliegen aktuell weltweit einheitlich wegen der grundsätzlichen Kontaktnähe von Schiffspassagieren und -Besatzungsmitgliedern noch immer durchweg strikten Durchführungsverboten.

Von Mitte Mai an wird TUI jedoch nun auch wieder erste Kreuzfahrten nach Griechenland anbieten, nachdem das Land als eines der weltweit ersten wieder den gesamten Tourismus ab dem 15.05. inklusive Öffnung von Hotelanlagen und Sehenswürdigkeiten für ausländische Besucher aus Nicht-Hochinzidenzländern komplett freigibt und bereits vor einem Monat auch jegliche obligatorische Quarantäne-Vorschriften für ausländische Einreisende im Falle eines unmittelbar zuvor nachgewiesenen negativen Corona-Tests vollständig aufgehoben hat.

Auch selbst in diesem generell kritischsten Tourismussegment der Kreuzfahrten deutet sich nun also wieder eine erste Entspannung an. Um für diese fraglos weitere bevorstehende Öffnung und deren hiermit verbundene Kostenbelastung bestmöglich gewappnet zu sein, kündigte die entsprechende Division „TUI CRUISES“ daher am 04.05. die Auflegung einer 5 Jahre laufenden Anleihe über ein Volumen von 300 Mio. Euro an, nachdem ihre 50 %-Mutter TUI AG (Rest von TUI CRUISES in Händen von ROYAL CARIBBEAN) ihrerseits zuletzt bereits im April eine Wandelanleihe über 400 Mio. Euro begeben hatte.

Schon zuvor hatte TUI in den letzten Tagen auch, nachdem bereits seit Mitte März die wichtigsten Einreisebeschränkungen und Reisewarnungen für Mallorca nahezu europaweit aufgehoben wurden, nun auch wieder die weiteren spanischen Flugreise-Inselziele Ibiza und Formentera in ihr Angebot aufgenommen.

Wegen der erst nun sukzessive erfolgenden Hotelöffnungen auf dem Festland Griechenlands und Portugals wird TUI erste Flugreisen hierhin jedoch voraussichtlich erst in wenigen Wochen anbieten.

Überdies fand am 05.05. nun auch eine weitere Konferenz der zuständigen Tourismus-Fachminister der G 20-Staaten statt, auf der ein gemeinsames Konzept zur künftigen erneuten internationalen coronaabhängigen Reiseliberalisierung erstellt und verabschiedet werden sollte. Auch dies gab der TUI-Aktie in der letzten Woche leichten Auftrieb.

Darüber hinaus ist TUI gemessen am jüngsten Buchungsaufkommen natürlich auch wieder für die inländische Urlaubssaison wie aber auch gerade die europäischen Auslandsreiseziele Österreich, Italien und Kroatien ab dem Sommer sehr positiv gestimmt. So wurde TUI z.B. bereits in Deutschland nach dem jüngsten ersten Wiedereröffnungs-Modellprojekt in den Schleswig-Holstein TUI mit einer regelrechten Buchungslawine von ca. + 70 % über dem Vorjahresniveau überschüttet und nutzt diese Tourismus-Liberalisierung in Schleswig-Holstein zusammen mit AIDA nun ab dem 23. Mai ebenfalls wieder für erste Kreuzfahrtangebote ab Kiel wie auch die Neueröffnung des bislang größten Inselhotels von Sylt unter ihrer neuen Lifestyle-Marke „TUI Blue“.

Die Aktie von TUI hat zuletzt nun spätestens seit Überschreiten der 4,50 Euro-Marke wieder ihren bereits seit Mai 2018 währenden steilen Abwärtstrend verlassen.

Auch wenn das laufende Geschäftsjahr 2021 natürlich mit einem gewaltigen Nettoverlust von mindestens - 1,4 Mrd. Euro abgeschlossen werden dürfte, und Moody’s am 04.05. nochmals ihr nur bei B3 befindliches Kreditrating für den operativ und finanziell derzeit extrem angeschlagenen Konzern bestätigte, sind die Analysten im Konsens sehr zuversichtlich, dass TUI in 2022 und 2023 ein gewaltiger operativer und Nettogewinn-Turnaround auf nur noch ein jeweiliges positives Aktien-KGV von rd. 20 bzw. 15 gelingen sollte.

Zudem, auch dies ist in der Aktienbewertung zu berücksichtigen, dürfte unseres Erachtens nach den seit Februar 2020 insgesamt bestehenden „Horrorerfahrungen“ von Kunden in der Realisierung ihrer Reisewünsche eine Bewältigung der Corona-Pandemie (wohl ab Sommer 2021) noch weit über 2022 hinaus insgesamt zu einer nachhaltigen und wohl noch Jahre später wirksamen „psychologischen“ Verstärkung jeglicher In- und Auslandsreisepläne von Kunden sorgen (sofern finanzierbar), was dem gesamten Tourismussektor sogar ebenfalls eine noch dynamischere Erholung, als bisher gedacht, verleihen könnte.

Zumindest dem mehrheitlichen klaren Analysten-Konsensvotum zur Aktie mit „Verkaufen / Untergewichten“ schließen wir uns daher mittlerweile nun nicht mehr an, und stufen die Aktie auf dem jetzigen Kursniveau bei einem längerfristigen Anlagehorizont vielmehr als haltenswert ein.

E.ON. / DEUTSCHE TELEKOM / BAYER / COMMERZBANK: Optimistische Markterwartungen an die Quartalszahlen 11.05. / 12.05.

Die Aktie von E.ON profitierte in der letzten Woche dagegen von den Erwartungen einer soliden Zahlenvorlage zum 1. Quartal am 11.05. (Analystenkonsens: Umsatz und operativer EBIT-Gewinn jeweils + 7 % ggü. Vorjahr) wie auch einer künftigen durchgreifenden Profitabilitätssteigerung unter ihrem seit 01.04. neu amtierenden Vorstandschef Leonhard Birnbaum, auch aufgrund wachsender Integrationserfolge der von der RWE erfolgten Übernahme der (bis zuletzt recht margenschwachen) Vertriebs- und Netzaktivitäten von Innogy sowie zunehmend positiver Geschäftsbeiträge des Bereichs Kernenergie sowie der Werke in Großbritannien.

Diese Perspektiven veranlassten bei einem aktuellen E.ON-Kurs von 10,60 Euro den Analysten von Goldman Sachs in der letzten Woche, sein Kaufvotum und Kursziel 12 Euro für die Aktie unverändert zu bestätigen, wie auch das Researchhaus Bernstein, ihr Kursziel von 12,90 Euro bei einer Einstufung mit „Outperform“ moderat auf 13,30 Euro anzuheben.

Wir stufen die E.ON-Aktie aufgrund ihres weiterhin steinigen Wegs bis zu einer nachhaltigen Margen- und Profitabilitätsverbesserung, ihres vor diesem Hintergrund nicht sonderlich attraktiven KGVs (2023e) von rd. 12,5 sowie des aktuell deutlich bei 12,00 Euro gegebenen Chartwiderstands derzeit jedoch nur als haltenswert oder allenfalls nur für einen kurzfristigen spekulativen Tradingkauf mit der Zielmarke von 12,00 Euro als potenziell interessant ein.

Ebenso profitierte auch die Aktie der DEUTSCHEN TELEKOM in der letzten Woche im Vorfeld ihrer am 12.05. anstehenden Zahlenpublikation zum 1. Quartal (Analystenkonsens: Umsatz + 35 %, operativer EBIT-Gewinn + 19 % ggü. Vorjahr) erheblich davon, dass das seit Jahren wachstumsstärkste „Kronjuwel“ ihres Konzerns, ihre rd. 44 %ige Tochter T-MOBILE USA (US8725901040), am 04.05. bereits exzellente Zahlen zum 1. Quartal präsentierte, bei der der + 78 %ige Umsatzsprung gegenüber dem Vorjahr wie auch der - 37 %ige Nettogewinnrückgang (hohe Integrationskosten und Abschreibungs- / Steuerbelastungen für ihre Mega-Fusion mit SPRINT) weit besser ausfielen, als von den Analysten erwartet.

Insbesondere das Mobilfunk-Abonnentengewinnungsgeschäft von T-Mobile / Sprint boomt in dieser Vergrößerung ihrer Marktmacht und -reichweite (zuletzt bereits Überholung von AT & T, nun im Angriff auf die noch bestehende Mobilfunk-Spitzenposition von Verizon) weiter ungebrochen, was T-Mobile USA nach Quartalszahlenvorlage sogleich zum Anlass nahm, das angepeilte Ziel von 4,7 Mio. Neukundengewinnungen in diesem Jahr weiter auf 4,9 Mio. anzuheben.

Die Aktie von BAYER stieg hingegen in der letzten Woche um + 1 %, obwohl der Europäische Gerichthof am 06.05.2021 ein bereits 2018 ergangenes Urteil zum Einsatzverbot der zwei Pflanzenschutz-Wirkstoffe „Clothianidin“ (Gemeinschaftsentwicklung Bayer AG und Takeda Chemical) und „Imidacloprid“ (Bayer CropScience) wegen der Schutzgefährdung von Bienen nochmals bestätigte.

Der Hintergrund, warum die Bayer-Aktie dennoch zulegte, wird fraglos ebenfalls in der nun am anstehenden Quartalszahlen-Publikation am 12.05. bestanden haben, bei der die Analysten im Konsens zwar von einem konjunkturbedingt rd. - 6 %-igen Umsatzrückgang gegenüber dem Vorjahr, einem vor allem durch rückläufige Rückstellungsbildungen für weitere Glyphosat-Prozesse aber dennoch deutlichen Nettogewinnsprung um + 19 % gegenüber dem Vorjahr ausgehen.

Und schließlich befestigte sich auch die Aktie der COMMERZBANK in der letzten Woche um + 2 %.

Hierbei fachte das am 27.04. vorgelegte fulminante Quartalsergebnis des großen, in der letzten Woche nun leicht um - 1% konsolidierenden Konkurrenten DEUTSCHE BANK (Umsatz + 14 % ggü. Vorjahr, Nettogewinn mehr als verzwanzigfacht, Aktie daraufhin mit einem Kurssprung um rd. + 20 %) die Markterwartungen nochmals an, auch die Commerzbank werde am 12.05. nun ähnlich positive Zahlen zum 1. Quartal 2021 präsentieren können.

Dies bleibt abzuwarten, jedoch gehen auch im Fall der Commerzbank die Analysten im Konsens von einer hoch soliden + 19 %igen Umsatzausweitung gegenüber dem Vorjahr aus, gepaart mit einer Viertelung des Nettoverlusts vor Steuern gegenüber dem Vorjahr auf „nur“ noch - 69 Mio. Euro.

10.05.2021 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

24.01.2026

24.01.2026

23.01.2026

23.01.2026

19.01.2026

19.01.2026

17.01.2026

17.01.2026