Texas Instruments, Eurofins Scientific, Fujitsu, Anta Sports: Neukäufe Strategiedepot Vermögensstreuung

Update zum Strategiedepot Vermögensstreuung 23.05.2021 - Teil 2

Wie bereits im gestrigen Marktbericht zum Strategiedepot VERMÖGENSSTREUUNG angedeutet, sahen wir uns in dem betont defensiven und stetigen Wertsteigerungsziel gerade die Depots zuletzt veranlasst, angesichts des zurückliegenden ausgeprägten, zinsbedingten Performancedrucks auf das im Depot vorrangig abgebildete Segment von Technologie- und weiteren Wachstumswerten nicht nur (wie auch in allen anderen Depots außer dem Themendepot Edelmetalle) seit 11.05. eine aktuell rechnerisch 18 %ige Absicherungsposition auf den weiterhin nicht aus seinem Korrekturtrend nach oben ausgebrochenen NASDAQ 100 (Euro)-Index aufzubauen, sondern überdies einige weiterhin überdurchschnittlich korrekturanfällig erscheinende Positionen des Depots konsequent zum Verkauf zu stellen.

Diese seit dem 12.05. zusätzlich verkauften Depotpositionen betrafen dabei vor allem die zuvor wochenlang im allgemeinen Technologieaktien-Druck unterdurchschnittlich abschneidenden Asien-Fondspositionen NORDASIA.COM (DE0009792176) und SCHRODER ISF GREATER CHINA C (LU0140637140), jedoch auch die gemessen am weiterhin sehr konjunkturzyklisch geprägten Profil der internationalen Aktienmärkte ebenso zuletzt underperformenden Aktienpositionen der Medizintechnologie-Weltmarktführer THERMO FISHER SCIENTIFIC (US8835561023) und DANAHER (US2358511028), aber auch des marktführenden japanischen Technologieconsulting-Unternehmens NOMURA RESEARCH INSTITUTE (JP3762800005).

Hierdurch stellte sich inklusive oben genannter, zunächst weiter beibehaltener Absicherung auf den NASDAQ 100-Index über das VONTOBEL FAKTOR-ZERTIFIKAT NASDAQ 100 2x SHORT (DE000VF5X0D1) daher kurzfristig ein Netto-Aktieninvestitionsgrad von nur noch rd. 62 % ein, was wir mit den jeweiligen lokalen Börsenöffnungen am Montag (24.05.) jedoch nun wieder durch 4 Aktien-Neukäufe so weit korrigiert haben, dass das Depot nun wieder die strategisch aktuell als angemessen erachtete Nettoaktienquote von rd. 75 % aufweist.

Chart: NASDAQ 100 (Euro) – Index

Bei den zu den jeweiligen Börsenöffnungen am 24.05. gekauften Titeln, die ebenfalls durchweg grundsätzlich dem Technologie- und Wachstumsaktiensegment angehören, dabei aber zugleich eine deutlich höhere Konjunktursensitivität aufweisen als defensivere „reine“ Technologie- oder Wachstumsaktien (z.B. des Gesundheits- und Nahrungsmittel/Getränke-Sektors), handelt es sich um die folgenden:

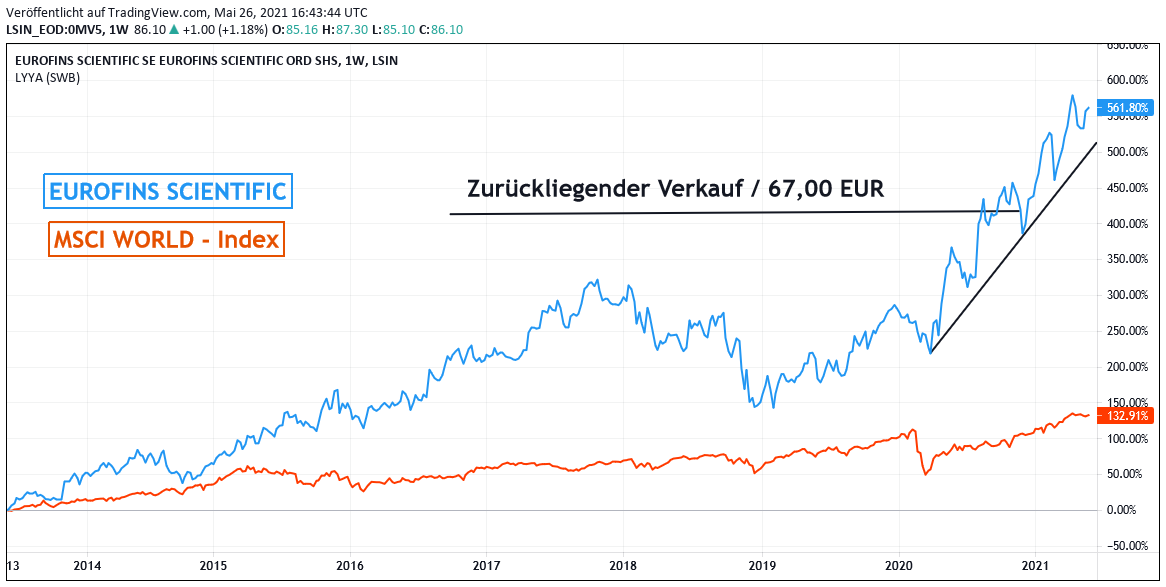

1) EUROFINS SCIENTIFIC (FR0014000MR3)

Wir hatten die Aktie dieses weltführenden und hoch traditionsreichen Wachstumskonzerns bereits schon einmal seit dem 07.04.2020 in unserem STRATEGIEDEPOT AKTIEN KONSERVATIV allokiert, die Aktie dann damals aber nach vorübergehendem Eintritt in eine ausgeprägtere technische Chartkonsolidierung am 19.11.2020 mit einem stattlichen Kursgewinn von + 49,2 % zum Verkauf gestellt (siehe Chart unten).

Bei der 1987 gegründeten und in Luxemburg ansässigen EUROFINS SCIENTIFIC (Hauptbörsen-Listing Paris / aktuelle Aktienmarktkapitalisierung 16,5 Mrd. Euro) handelt es sich um den unbestrittenen Weltmarktführer in allen nur denkbaren wissenschaftlichen Produkt- und Umweltstofftestungen, -prüfungen und -qualitätsanalysen, worin insbesondere die Sparten Lebensmittel, Kosmetik, Pharmazie, Umwelt und Landwirtschaft abgedeckt werden. In dieser weltweit aktuell einzigartigen Diversifikationseigenschaft über gleich alle 5 o.g. Haupt-Testungs- und Analysesektoren hinweg verfügte Eurofins Ende 2020 über nicht weniger als 51.500 (zumeist wissenschaftlich oder mathematisch ausgebildete) Mitarbeiter in über 50 Ländern der Welt, durch die im Rahmen des globalen Konzernnetzwerks von 900 Tochtergesellschaften sowie 800 betriebenen Forschungslaboren bislang weltweit die unglaubliche Summe von mehr als 200.000 patentierten bzw. lizensierten Testungs- und Analyseverfahren entwickelt wurde.

Eurofins erzielte Ende 2020 58 % ihres Konzernumsatzes in Europa, 35 % in den USA und 7 % in den übrigen Teilen der Welt.

Im nochmals stärker untergliederten, naturgemäß besonders forschungs- und testungsintensiven Segment der Pharma- und Biotech-Branche liegen die Tätigkeitsgebiete von Eurofins dabei grundsätzlich z.B. in Bestimmungen und -Analysen menschlicher wie auch tierischer DNAs und Antikörper, in der hierauf aufgebauten Mitentwicklung von Infektionsbekämpfungsverfahren und medizinischen Einsatzstoffen, in der Unterstützung klinischer Pharmazulassungsstudien, in biowissenschaftlichen Molekulardiagnosen sowie in der Entwicklung und Begleitung diverser rechtsmedizinischer (forensischer) Analyseverfahren.

In diesem Zuge war Eurofins Scientific bereits seit Mai 2020 einer weltweit anerkanntesten und volumensstärksten Pioniere nicht nur in der Entwicklung von Covid 19-Testsubstanzen sowie ganzen Testungskits gewesen (mit einer Auslieferungskapazität von über 20 Mio. Stück pro Monat), sondern wertete in ihren mittlerweile weltweit über 50 speziellen Corona-Testlaboren bis Anfang März 2021 auch rd. 25 Mio. PCR-Tests selbst aus.

Allerdings betonte der Vorstand von Eurofins unter Leitung seines CEOs Gilles Martin auch stets, das Eurofins bislang insgesamt nur bedingt ein Netto-Profiteur der Corona-Pandemie gewesen war, da zugleich Lockdown-bedingt ihre Analyse-Aktivitäten in den anderen Sparten der Lebensmittel, Kosmetik, Umwelt und selbst auch Landwirtschaft (mit der Ausnahme gesteigerter tierischer SarsCov2-Testsubstanz-Entwicklungen und Testungen) zuletzt stark ins Hintertreffen geraten waren.

Allerdings betonte der Vorstand von Eurofins unter Leitung seines CEOs Gilles Martin auch stets, das Eurofins bislang insgesamt nur bedingt ein Netto-Profiteur der Corona-Pandemie gewesen war, da zugleich Lockdown-bedingt ihre Analyse-Aktivitäten in den anderen Sparten der Lebensmittel, Kosmetik, Umwelt und selbst auch Landwirtschaft (mit der Ausnahme gesteigerter tierischer SarsCov2-Testsubstanz-Entwicklungen und Testungen) zuletzt stark ins Hintertreffen geraten waren.

Per Saldo ist der Konzernvorstand daher in dieser hervorragenden segmentspezifischen wie regionalen Ausgewogenheit seiner Analyse- und Testungsaktivitäten sehr zuversichtlich, selbst auch in 2022 und 2023, nach voraussichtlicher weitestgehender Bewältigung der Corona-Pandemie, incl. unterstellter akquisitorischer Umsatzbeiträge von ca. 150 Mio. EUR in 2022 und 200 Mio. EUR in 2023 die Konzernumsätze gegenüber dem jeweiligen Vorjahr weiterhin um ca. + 4,5 % (2022) bzw. + 8 % steigern zu können. Gleichzeitig prognostiziert der Konzernvorstand in 2022 und 2023 selbst unter den konservativsten Annahmen eines kompletten Wegfalls jeglicher Corona-, aber auch Akquisitions-Ergebniseffekte dennoch zumindest eine weitere operative EBITDA-Steigerung um + 4 % (2022) bzw. um + 5,8 % (2023).

Allein für 2021 rechnen auf Basis weiterhin jeglicher Vorstands-Ablehnung, die voraussichtlichen Corona-Ergebniseffekte auch nur halbwegs zu beziffern, zumindest die Analysten aktuell im Konsens mit einer Umsatzausweitung um + 9,4 %, gepaart mit einer operativen EBITDA-Ausweitung um + 3,1 %.

Wie konservativ der Vorstand seine Ergebniserwartungen im Zuge der Corona-Pandemie derzeit kommuniziert, wird auch daran deutlich, dass er seine Zielprojektionen bis 2023 weiterhin unverändert aufrecht hält, obwohl bereits im 1. Quartal 2021 die 41%ige Umsatzausweitung gegenüber dem Vorjahr auf 1,61 Mrd. EUR die Analystenkonsensschätzung von 1,54 Mrd. EUR recht deutlich übertraf.

Vor dem Hintergrund der folglich von Ende 2020 bis Ende 2023 weiter absehbaren prozentual deutlich zweistelligen Umsatz- sowie Betriebs-/Nettogewinn-Ausweitung (und dies selbst bei konservativer Unterstellung eines Wegfalls aller Corona-Ergebniseffekte ab 2022 wie auch noch vor allen Akquisitionsbeiträgen) ist die Aktie von Eurofins Scientific mit einem KGV (2023e) von rd. 31 in unseren Augen derzeit nach wie vor überschaubar bewertet und eignet sich daher aktuell wiederum für einen längerfristig ausgerichteten Kauf.

Chart: EUROFINS SCIENTIFIC gegen MSCI WORLD (Euro) – Index

2) FUJITSU LTD. (JP3818400008)

Die 1935 gegründete und in Minato (Präfektur Tokio) ansässige FUJITSU LTD. ist, ausgestattet mit einer aktuellen Aktienmarktkapitalisierung von rd. 27,6 Mrd. EUR, einem per 31.03.2021 nahezu exakt gleich hohen Jahresumsatz (schon hiernach also ein äußerst attraktives Kurs-/Umsatz-Aktienbewertungsverhältnis von nur 1) sowie rd. 140.000 Mitarbeitern in Japan der größte und weltweit der fünftgrößte voll integrierte IT-Hardware- sowie Software- und Infrastruktur-Service-Provider (hinter Dell, IBM, Accenture und Oracle) und erzielte hierin Ende 2020 unter Einschluss von aktuell gefragtesten Beratungsdienstleistungen in Cloud-, Cyber Security- und Künstliche Intelligenz-Lösungen für alle nur denkbaren Kundensektoren wie den Einzelhandel, das Finanzdienstleistungswesen, Frachtunternehmen, den gesamten Industriebereich, das Verarbeitende Gewerbe, die Kommunikationsbranche und schließlich auch Öffentliche Stellen bereits alleine 80 % seines Konzernumsatzes.

Nur noch die verbleibenden 20 % des Konzernumsatzes, wofür Fujitsu jedoch ehemals am bekanntesten geworden ist, erzielt der Konzern mittlerweile noch mit der Herstellung und dem Verkauf von IT-Hardware-Geräten und peripheren Produkten, wie vor allem PCs, Laptops/Notebooks, Festplatten, Monitoren, Druckern, Tastaturen, Mäusen etc. sowie zugehörigen Accessoires und Einzelteilen.

Dank dieser hervorragenden, seit Jahren auch durch zahlreiche Akquisitionen generalstabsmäßig vorangetriebenen und zunehmend margenstarken Verlegung auf das komplette IT-Beratungsgeschäft zu Lasten der klassischen IT-Produktherstellung und -Distribution verbuchte Fujitsu seit dem Geschäftsjahresende 2015/16 (per 31.03.) im Gegenzug zur drastischen Unternehmensverschlankung und konsequenten Veräußerung vieler unlukrativer Hardwareproduktions-Aktivitäten in den darauffolgenden 5 Jahren bis Ende 2020/21 (per 31.03.) bei einer deutlichen Konzernumsatzkürzung um immerhin - 24 % dennoch eine gewaltige Nettogewinnsteigerung um + 133 %.

Die Früchte dieser konsequenten Transformation und Expansion zu einem der mittlerweile bereits weltgrößten ganzheitlichen IT-Beratungskonzerne wird Fujitsu nach alle Experteneinschätzungen dank auch ihrer hierbei höchst kompetenten Abdeckung der derzeit gefragtesten Zukunftsfelder wie Cloud-, Cyber Security-, Künstliche Intelligenz- und Internet of Things (IoT)-Lösungen auch in den kommenden Jahren mit ungebrochener Dynamik ernten.

Folglich erwarten die Analysten für Fujitsu aktuell im Konsens von 2020/21 bis 2023/24 nun bei fortgesetzten Verkäufen weiterer Hardwareproduktionsbereiche dennoch eine moderate Ausweitung des Konzernumsatzes um rd. + 6 %, die jedoch weiterhin mit einer klar überproportionalen Steigerung des Nettogewinns um + 21 % einhergehen dürfte.

Hieraus ergibt sich per 2023/24e aktuell lediglich ein geschätztes KGV von rd. 13, so dass die Aktie von Fujitsu auch unter zusätzlicher Betrachtung des eingangs angeführten Kurs/Umsatz-Verhältnisses von 1 in ihrem aktuellen Wachstumstrend grundsätzlich als eine der derzeit weltweit interessantesten Value-Aktien unter den Technologietiteln einzustufen ist.

Dies wird damit auch dem momentan weiter eher konjunkturzyklisch und valueorientierten Charakter der allgemeinen Aktienmarktentwicklung auf ideale Weise gerecht (so verzeichnete Fujitsu selbst auch im Corona-Jahr 2020/21 bei einem - 7%igen Umsatzrückgang eine ungebrochene Nettogewinnsteigerung um + 27 %), womit wir die am 24.05. erfolgte Neuaufnahme in unser Strategiedepot Vermögensstreuung begründen.

Chart: FUJITSU LTD. gegen MSCI WORLD – Index (jeweils in Euro)

3) ANTA SPORTS PRODUCTS LTD. (KYG040111059)

Ebenfalls hatten wir vom 04.01. – 27.02.2021 auch schon einmal kurzzeitig die Aktie von Chinas mit Abstand größtem Sportmode- und Accessoire-Hersteller ANTA SPORTS PRODUCTS LTD., die aktuell bereits eine Aktienmarktkapitalisierung von 54 Mrd. EUR auf sich vereinigt, im Strategiedepot Vermögensstreuung allokiert, dann jedoch mit der seinerzeit zunehmend beschleunigten Korrekturauslösung an den Börsen Hongkong und Shanghai/Shenzhen sofort wieder praktisch auf dem Einstandsniveau zum Verkauf gestellt (siehe Chart unten).

Grundsätzlich, dies war auch der Anlass unserer damaligen Kaufentscheidung gewesen, handelt es bei der 1994 gegründeten Anta Sports, die ihren Vertrieb mittels ausländischen Netzwerk-Partnerschaften ausschließlich aus der großchinesischen Region incl. Hongkong heraus steuert, gemessen an ihrem Konzernumsatz in 2020 von umgerechnet rd. 4,6 Mrd. EUR hinter Nike, Adidas und Puma um den viertgrößten Sportmode- und -Accessoireausrüster der Welt, nach o.g. Aktienmarktkapitalisierung sogar um den drittgrößten weit vor Puma und hierin aktuell nur noch rd. 4 Mrd. EUR von Adidas entfernt.

Anta Sports zählt in ihrem sehr vielfältigen Sportmode- und Accessoire-Angebot in China/Honkong schon seit ihrem Bestehen zu den gefragtesten Ausrüstern und erfreut sich auch in den westlichen Ländern (vermutlich ohne dass diese Kunden wissen, wer dahintersteht) besten Renommées, zählen zu ihrem Kernportfolio doch die hoch illustren, weltweit populären Sportmode- und Ausrüstungsmarken FILA (Tennis) sowie nach Übernahme des führenden finnischen Sportmode-Ausrüsters AMER Anfang 2019 zudem auch die Marken WILSON (Tennisschläger) sowie ATOMIC und SALOMON (Skis und Wintersportmoden).

Ferner besitzt Anta exklusive und ebenfalls hoch lukrative Lizenzrechte am Exklusivvertrieb der US-amerikanischen NBA (Basketball)-Modekollektionen in China.

Und eine weitere, derzeit sehr vielversprechende Spekulation besteht aktuell zudem darin, dass Anta zuletzt bereits ebenfalls ihr Interesse geäußert hat, künftig nun auch noch die auf Laufsportarten konzentrierte US-Marke REEBOK zu übernehmen, die ihre Konzernmutter ADIDAS mangels Lukrativität und Margenstärke seit Mitte Februar nun offiziell zum Verkauf gestellt hat, und hierfür derzeit aktiv nach einem geeigneten Käufer sucht.

In dieser nicht nur in China, sondern auch weltweit zunehmend beachteten Portfoliostärke erfreut sich Anta folglich schon seit Jahren eines ungebrochen dynamischen Konzern- und Ergebniswachstums, welches von Ende 2014 – 2020 in einer Explosion des stetig steigenden Konzernumsatzes um insgesamt + 256 % und einem ebenfalls zumindest um + 176 % steigenden Nettogewinn seinen Ausdruck fand.

Mit den in China/Hongkong seit längerem wieder praktisch komplett für Zuschauer geöffneten Sport-Großveranstaltungen erwarten die Analysten im Konsens bis Ende 2023 nun ein weiteres Hochschnellen des Konzernumsatzes um rd. + 66 %, das gleichzeitig von einem weiteren Reingewinnsprung um + 119 % begleitet werden dürfte.

Mit einem auf diesen Prognosen beruhenden KGV (2023e) von gerade einmal nur rd. 27 stellt die Aktie von Anta Sports aus unserer Sicht gemessen an den künftig weiter exzellenten Wachstumsperspektiven sowie ihrem nun gerade erfolgten Chartausbruch aus der seit Anfang Februar währenden Korrekturphase nun wieder eine ideale Kaufgelegenheit dar, deren Empfehlung wir jedoch vor allem an Anleger einer erhöhten Risikobereitschaft richten.

Chart: ANTA SPORTS gegen MSCI WORLD – Index (jeweils in Euro)

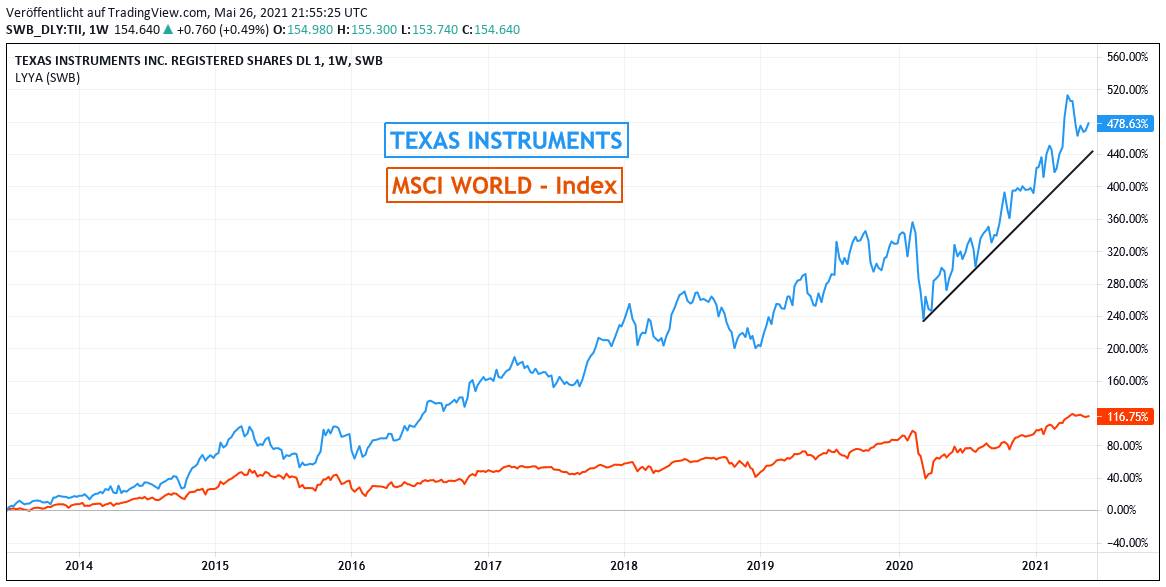

4) TEXAS INSTRUMENTS (US8825081040)

Als weltgrößter Spezialhersteller von Logikhalbleitern, Analogschaltungen, Prozessoren und Controllern speziell für die Sparten der gesamten Kommunikationsindustrie (von größten Datennetzwerken und Rechenzentren bis hin zu Mobilfunkgeräten) sowie des Automobilbaus befindet sich Texas Instruments, die in ihren Wurzeln bereits 1930 gegründet wurde und aktuell über eine Aktienmarktkapitalisierung von 174 Mrd. USD verfügt, in einer der grundsätzlich besten und sichersten Geschäftspositionen, die seit Jahrzehnten im internationalen Halbleiterwesen überhaupt vorzufinden sind.

So erreichte der Konzern im Zuge der stetig zunehmenden Margenstärke seiner Halbleiterprodukte und -systeme, die natürlich sehr stark durch die zurückliegenden Trends der Mobilfunkausbreitung, der rasanten 3G/4G/5G-Netzstandard-Erweiterungen sowie das Hochschnellen von Datencloud- und Elektromobilitätslösungen forciert wurde, in den zurückliegenden 7 Jahren von Anfang 2014 bis Ende 2020 trotz einer nur verhaltenen Konzernumsatzausweitung um + 11 % gleichzeitig aber dennoch praktisch lückenlos eine Steigerung des operativen EBIT-Betriebsgewinns um + 51 %, der sogar eine Verdopplung des Nettogewinns folgte.

Und selbst auch im abgelaufenen 1. Quartal 2021, in dem schon vielfach Befürchtungen einer Geschäftsbeeinträchtigung durch die akuten Verwerfungen in Massenchip-Produktionen und -Auslieferungen aus Asien laut wurden, strafte Texas Instruments alle Skeptiker unter den Anlegern und Analysten erneut Lügen, indem der Umsatzanstieg in diesem Quartal um + 29 % auf 4,29 Mrd. USD sowie im Nettogewinn auf + 51 % auf 1,87 USD je Aktie die Analystenschätzungen (Umsatz: 4,00 Mrd. USD; Nettogewinn: 1,58 USD je Aktie) erneut um Längen übertraf.

Selbst noch anlässlich der am 27.04. erfolgten, hervorragenden Ergebnisvorlage für das 1. Quartal 2021 und in anschließenden ergänzenden Statements bekräftigte Texas Instruments, dass die aktuell bestehenden asiatischen Produktionsengpässe in Basischips infolge Texas Instrument’s eigener sehr flexibler und stets auf Quartale bis Jahre ausgerichteten Bestandsbevorratung wie auch des weltweiten Netzwerks ihrer Zulieferer derzeit für ihren eigenen Konzern nicht die geringsten Produktionsbeeinträchtigungen seiner eigenen Logikchips und -prozessoren mit sich bringe, und dass es vielmehr, obwohl ca. 50000 seiner insgesamt 80000 Halbleiterprodukte bereits ab Lager verfügbar seien und nicht erst vorproduziert werden müssten, doch aufgrund des zunehmenden sowie zeitlich immer stärker verkürzten Nachfragebooms nach seinen Halbleiterlösungen zu einer Situation kam, in der in 20 % aller Fälle die von den Kunden geforderte Kurzfristigkeit ihrer Chipauslieferungen nicht mehr gewährleistet werden konnte.

Texas Instruments wird seine bestehenden Produktionskapazitäten daher nach eigenem Bekunden noch mindestens bis ins zum Ende des 1. Halbjahres 2022 der Weltnachfrage ihrer über 100.000 Kunden entsprechend mit Hochdruck ausweiten, bevor der geplante Betriebsbeginn ab dem 2. Halbjahr 2022 einer weiteren, in ihrer Größe weltführenden 300 mm-Logikchip-Produktionsanlage von Texas Instruments diesen Angebotsengpass noch weiter entschärfen wird.

Im Mittelwert einer für das 2. Quartal 2021 avisierten Umsatzspanne von ca. 4,13 – 4,47 Mrd. USD geht Texas Instruments damit gegenüber dem Vorjahr (3,24 Mrd. USD) weiterhin sprunghaften Umsatzsteigerung von ca. + 33 % aus, während auch für das 2. Quartal die Analysten zuvor im Konsens lediglich von einer Umsatzerzielung von rd. 4,16 Mrd. USD (also am unteren Rand der von Texas Instruments nun angekündigten Spanne) ausgegangen waren.

Auch die für das 2. Quartal von Texas Instruments nun in Aussicht gestellte Ausweitung des Nettogewinns auf ca. 1,68 – 1,92 USD je Aktie (= im Mittelwert + 22 % gegenüber dem Vorjahr) geht über die vorherige Analystenkonsensschätzung von nur 1,68 USD je Aktie deutlich hinaus.

Die derzeitige Konsensprognose der Analysten, dass Texas Instruments in den kommenden 3 Jahren bis Ende 2023 seinen Konzernumsatz insgesamt weiter um + 28 % sowie den Nettogewinn um + 29 % ausbauen dürfte, halten wir daher perspektivisch für deutlich untertrieben.

Dennoch stellt sich bereits auf dieser konservativen Analystenprognose für 2023e aktuell nur ein sehr moderates KGV von rd. 24 ein, was wir aufgrund der Weltmarktführerschaft von Texas Instruments in seinen prozesssteuernden Logikchip-Lösungen speziell für die Kommunikations- und Automobilbranche für eine klare Unterbewertung halten. Wir empfehlen die Aktie daher aktuell selbst konservativen Anlegern zum Kauf und begründen so unsere am 24.05. erfolgte Neuaufnahme in das Strategiedepot VERMÖGENSSTREUUNG.

Chart: TEXAS INSTRUMENTS gegen MSCI WORLD – Index (jeweils in Euro)

27.05.2021 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

07.06.2021

07.06.2021

02.06.2021

02.06.2021

01.06.2021

01.06.2021

11.05.2021

11.05.2021