Eurofins Scientific: Glänzende 6 Monats-Zahlen / Aktie + 17 %

Akquisitionsfeldzug trägt zunehmend Früchte

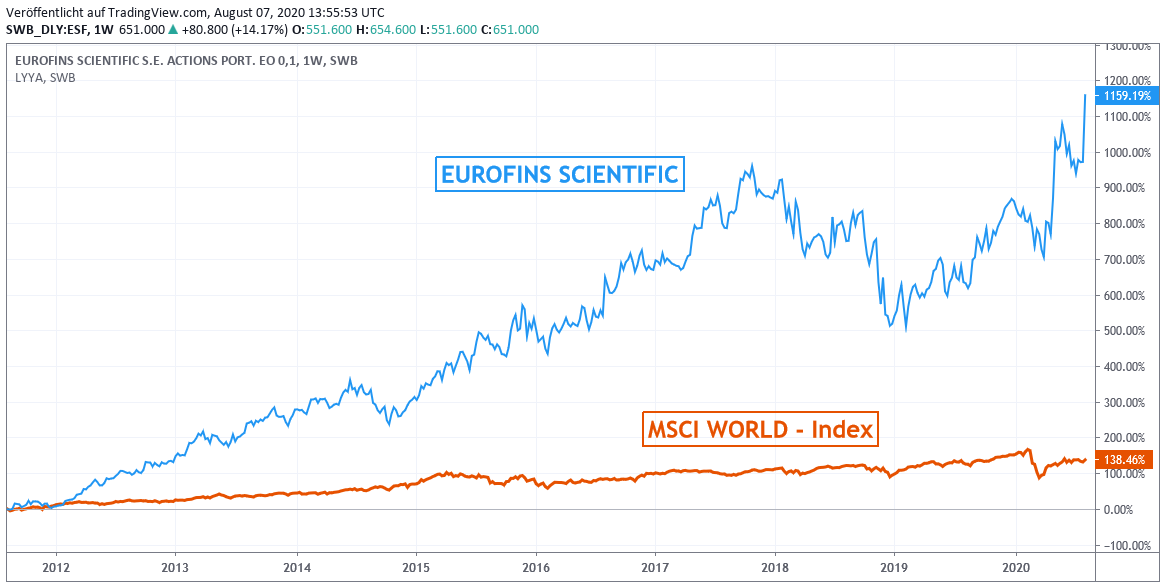

Mit der Vorlage exzellenter Ergebniszahlen zum 1. Halbjahr 2020 am 06.08. und dem hieran anschließenden gewaltigen Aktienkurssprung um + 17 % gelang dem weltweit breitest diversifizierten Entwickler von produkt- und umweltspezifischen Mess-, Prüf- und Qualitätstestungsverfahren aller Art, EUROFINS SCIENTIFIC (FR0000038259), nun endgültig der finale Ausbruch auf ein neues Aktienrekordhoch, so dass damit nun auch der vorangegangene starke Aktienkurseinbruch von Herbst 2017 bis Ende 2018 endgültig abgehakt und zu den Akten gelegt werden kann.

Diese zurückliegende rd. 15monatige, gravierende Aktienkrise bis Ende 2018 entstand, da der Konzern in diesem Zeitraum infolge damals unvergleichlich lukrativ erscheinender Akquisitionsgelegenheiten seine entsprechenden Planbudgets so weit überzogen hatte, dass dies - zur großen Verärgerung vieler Analysten und Kerninvestoren - unmittelbar eine deutliche Schädigung sowohl der Profitabilitäts- wie auch Bilanzlage des Konzerns nach sich gezogen hatte.

Spätestens mit Vorlage des jetzigen exzellenten Ergebniszahlen und dem gleichzeitigen Verweis auf a) ein nun deutlich abgeschwächtes Expansionstempo im 1. Halbjahr sowie b) einer zudem massiven Bilanzentschuldung, die auch zumindest bis über 2021 hinaus weiter konsequent fortgesetzt werden soll, kann aber unter das zurückliegende Kapitel eines doch sehr grenzwertig ambitionierten Akquisitionsfeldzugs nunmehr wohl ein endgültiger Schlussstrich gezogen werden und der Konzern die vollen Früchte seiner seit 2017 umfassend ausgebauten weltdominierenden Marktpositionen künftig umso belastungsfreier ernten.

Der schlagartige Aktienkursausbruch nach Präsentation der Halbjahreszahlen und des Ausblicks war also bestens nachvollziehbar, so dass wir uns damit auch in unserem sehr erfolgreichen Aktienengagement in den Strategie-/Themendepots AKTIEN KONSERVATIV (+ 47 % seit Einstand) und ZUKUNFTSTECHNOLOGIEN (+ 31 % seit Einstand) vollauf bestätigt sehen.

Wir werden die Ergebnisvorlage wie auch die Perspektivaussagen des Konzernvorstands (auch im Hinblick auf die weiteren Expansions- und Bilanzentschuldungsziele) nachstehend nun näher erörtern.

Chart: EUROFINS SCIENTIFIC gegen MSCI WORLD (Euro) - Index

Geschäftsprofil und Akquisitionshistorie Eurofins Scientific

Die 1987 gegründete und in Luxemburg ansässige EUROFINS SCIENTIFIC (Hauptbörsen-Listing Paris / aktuelle Aktienmarktkapitalisierung 12,5 Mrd. Euro) ist spätestens seit vorläufigem Abschluss eines 2jährigen weltweiten, regelrechten “Übernahmefeldzugs” von 2017 – 2019 in ihren nahezu voll abgedeckten Tätigkeitsfeldern aller nur denkbaren wissenschaftlichen Produkt- und Umweltstofftestungen, -prüfungen und -qualitätsanalysen ein unbestrittener Weltmarktführer.

Die Kernbereiche der Testungsdienstleistungen von Eurofins beziehen sich dabei insbesondere auf die Sparten Lebensmittel, Kosmetik, Pharmazie, Umwelt und Landwirtschaft und erfüllen dabei nahezu lückenlos jeglichen Testungs- und Analysebedarf, der in diesen Geschäftsfeldern alltäglich anfällt. Die Test- und Analyseauswertungen beinhalten dabei unterschiedlichste generelle Produkt- und Stoffeigenschaften, wie z.B. deren Identität, Herkunft, Authentizität, Ersterscheinungs- und Ausbreitungs-Chronologie, systemische Nachverfolgung, Zusammensetzung, Reinheit und Qualitätsbeständigkeit.

Im Rahmen der hierbei besonders komplexen Forschungsunterstützungen für die Pharma- und Biotech-Branche liegen die Tätigkeitsgebiete von Eurofins detaillierter untergliedert dabei z.B. in Bestimmungen und -Analysen menschlicher wie auch tierischer DNAs und Antikörper, in der hierauf aufgebauten Mitentwicklung von Infektionsbekämpfungsverfahren und medizinischen Einsatzstoffen, in der Unterstützung klinischer Pharmazulassungsstudien, in biowissenschaftlichen Molekulardiagnosen sowie in der Entwicklung und Begleitung diverser rechtsmedizinischer (forensischer) Analyseverfahren.

In dieser weltweit aktuell einzigartigen Diversifikationseigenschaft über gleich alle 5 o.g. Haupt-Testungs- und Analysesektoren hinweg verfügt Eurofins weltweit momentan über nicht weniger als 48.000 (zumeist wissenschaftlich oder mathematisch ausgebildete) Mitarbeiter in 50 Ländern der Welt, durch die im Rahmen des globalen Konzernnetzwerks von 900 (!) Tochtergesellschaften sowie 800 (!) betriebenen Forschungslaboren bislang weltweit die unglaubliche Summe von 200.000 (!) patentierten bzw. lizensierten Testungs- und Analyseverfahren entwickelt wurde.

Eurofins erzielte Ende 2019 55 % ihres Konzernumsatzes in Europa, 37 % in den USA und 8 % in den übrigen Teilen der Welt.

Die starke Weltmarktdominanz von Eurofins in nahezu all ihren Tätigkeitsfeldern wurde allerdings nur dank gewaltiger Übernahmeaktivitäten von 2017 – 2019 erzielt (2017: 60 / 2018: 50 / 2019: 26 Neuakquisitionen), die bei einem akquirierten Neuumsatz von knapp 1,6 Mrd. Euro p.a. eine gemessen an der damaligen Konzerngröße massive Investitionssumme von fast 3,5 Mrd. Euro verschlangen.

Dies führte z.B. auch dazu, dass Eurofins in 2018 ihr anvisiertes Akquisitionsziel von rd. 200 Mio. Euro weit auf rd. 800 Mio. Euro überzogen, und nahezu die gesamte Differenz dieses Budgets durch eine vorübergehende Schuldscheindarlehens-Aufnahme von 550 Mio. Euro fremdfinanzieren mussten. Unweigerlich erfolgte hierauf der sofortige Entzug eines Investment Grade-Ratings durch die Primärrating-Agentur von Eurofins, Moody’s. Darüber hinaus verzeichnete Eurofins trotz zeitgleich akquisitionsbedingt weiter sprudelnder Umsätze (2018: + 27 %, 2019: + 21 %) infolge seines massiven Expansionstempos und extrem hoher Integrations-, Finanzierungs- und Steueraufwendungen in 2018 und 2019 eine ausgeprägte Reingewinndelle (2018: nur + 3%, 2019: sogar - 13%), die die Konzernleitung jedoch zugunsten der nunmehr deutlich ausgebauten Weltmarktführerschaft in allen Bioanalysen strategisch vollkommen bereit war hinzunehmen.

Jedoch fand bei Investoren und Analysten diese aus ihrer Sicht weit überzogene, gewinn- und bilanzschädigende Expansionsstrategie von Eurofins unübersehbar gar keinen Gefallen und löste so eine bis Ende 2018 anhaltende Aktienkrise aus. Diese wurde allerdings ab Anfang 2019 dank der klaren Konzernankündigung beendet, dass von nun an das Akquisitionstempo (längerfristig) deutlich gedrosselt würde, was der Konzernvorstand in 2019 letztlich auch sehr gut nachvollziehbar so umsetzte (2019: “nur noch” 26 zumeist sehr kleine Neuakquisitionen in einem Umsatzvolumen von lediglich rd. 130 Mio. Euro).

Die Gesamtbilanz der Profitabilität von Eurofins von 2013 – 2019 war somit diejenige, dass in den letzten 7 Jahren bei einer Umsatzweitung um + 270 % auf 4,6 Mrd. Euro der Nettogewinn gleichzeitig “nur” um + 170 % gesteigert wurde, was ausschließlich dem geschilderten, übernahmebedingten Margen- und Gewinndruck in 2018 und 2019 zuzuschreiben war.

© Straumann Holding AG

Ergebnis 1. Halbjahr 2020 und Ausblick

Eurofins, die ihre Gewinnentwicklung grundsätzlich nur halbjährlich publizieren, legte für die ersten 6 Monate von 2020 am 06.08. ein exzellentes Ergebnis vor, das alle Analystenerwartungen weit in den Schatten stellte.

So wurde bei einem Umsatzanstieg gegenüber Vorjahr um + 7,2 % auf über 2,3 Mrd. Euro (Analystenkonsensschätzung: nur ca. + 4,5 %) ein exzellenter operativer EBITDA-Gewinnanstieg (vor Abschreibungen) von + 23,6 % erzielt, selbst der sog. “adjustierte” EBITDA (= zur besseren Vergleichbarkeit ohne jeglichen Akquisitionseinschluss ab 2017) stieg immer noch um + 18,9 % gegenüber dem Vorjahr.

Auf der Nettogewinnebene schlugen die Akquisitionen seit 2017 dank zunehmender Integrationsgewinne im 1. Halbjahr 2020 jedoch nun nochmals weit stärker durch, da Eurofins hier nun sogar eine hervorragende Reingewinnsteigerung um + 60,9 % gegenüber dem Vorjahr vermelden konnte. Selbst nach Ausschluss dieser Übernahmen ab 2017 stieg der “adjustierte” Nettogewinn noch immer um stattliche + 19,2 % gegenüber dem Vorjahr. Auch hiermit wurden die Analystenschätzungen deutlich überboten, die lediglich von einem Anstieg des adjustierten Nettogewinns um ca. + 12 % gegenüber dem Vorjahr ausgegangen waren.

Erzielt wurde nach Konzernangaben diese hoch erfreuliche Ergebnisentwicklung, obwohl vor allem im April und Mai die Geschäftslage von Eurofins doch in diversen Bereichen von Lockdown-bedingten Störungen vieler Endkundenzugänge belastet war und sich diese Situation erst ab Anfang Juni wieder deutlich zu bessern begann.

Beflügelt wurde gerade die Gewinnentwicklung jedoch vor allem dadurch, dass Eurofins im Zuge ihrer Kernkompetenz für Infektions- und Antikörper-Testungen / -Analysen weltweit bereits einer der frühesten und gefragtesten Kooperationspartner nahezu aller etablierten Pharma- und Biotech-Gesellschaften war.

So war Eurofins in dieser hervorragenden Ausgangsposition direkt seit Anbeginn entsprechender Forschungen im Februar / März sehr aktiv darin involviert, vielfältige Identifikationsbeiträge zur Bestimmung des COVID 19-Corona-Virus zu leisten, auf dieser Basis diverse Varianten von Virus-Testkits zu entwickeln, mögliche Antikörper gegen das Virus zu ausfindig zu machen und zu testen, und auf diese Weise die Forschung zur Entwicklung künftiger Covid 19-Impfstoffe hoch effizient zu unterstützen.

In dieser wissenschaftlich weltweit hoch anerkannten Domäne war Eurofins daher einer der weltweit ersten Konzerne, der bereits ab Mai in der Lage war, monatlich nicht weniger als 2 Mio. Antikörpertest-Präparate zur Auslieferung an andere Forschungsinstitute zu entwickeln bzw. selbst anzuwenden und sogar bis zu 10 Mio. antikörperbasierte Testungskits monatlich herzustellen. Ferner war Eurofins, gerade in Europa, im abgelaufenen Halbjahr bereits einer der wichtigsten Lieferanten aller verbreiteten kostengünstigen Testungs-Schnellkits zur Corona-Bestimmung für den “privaten Hausgebrauch” gewesen, begleitet auch von der eigenen Auswertung Millionen eingesandter, klinischer Corana-Testproben innerhalb der konzerneigenen Forschungslabore.

Insgesamt entwickelte und unterstützte Eurofins damit im zurückliegenden Halbjahr somit COVID 19-Testungsverfahren und zugehörige Komponenten, die es ermöglichten, nicht weniger als 20 Mio. potentielle Patienten monatlich zu testen.

Außerdem entwickelte Eurofins im Rahmen all ihrer vielfältigen Kompetenzgebiete mit Markteinführung seit Juni nun eine erste ganzheitliche COVID 19- Analysesuite speziell für Unternehmen und deren Kunden.

Unter der Bezeichnung “Safer Work Program” sollen hierdurch mittels nochmals fortschrittlicheren Einsatzes von “Big Data” und “Künstliche Intelligenz”-Auswertungen schnellere und genauere Corona-Massentestungen in Unternehmen, unterschiedlichste Antikörpertests gegen das (je nach Unternehmensregion ggfs. stark differenziert auftretende) Virus, eine Testung unterschiedlichster Oberflächen und Umweltumgebungen auf einen Virenbefall sowie eine Befallstestung vor allem ärztlicher Schutzkleidung und Ausstattungen wie z.B. Atemschutzmasken, Handschuhe, Verbände und medizinischer Geräte vorgenommen werden können.

Alleine schon im Juni, also dem 1. Monat dieser Programmeinführung, registrierte Eurofins rd. 500 Vertragsabschlüsse dieses “Safer Work Programs” durch Unternehmenskunden, weitere 700 Vertragsabschlüsse (darunter laut Eurofins einige sehr großvolumige, globale Unternehmenskontrakte) befinden sich derzeit in der Verhandlung.

Was die Akquisitions- und Bilanzentschuldungsgeschwindigkeit des Konzerns angeht, so wurden plangemäß im 1. Halbjahr lediglich 7 Neuakquisitionen (fast ausschließlich im 1. Quartal) in einem Gesamtinvestitionsvolumen von nur 76 Mio. Euro getätigt, während dieses im 1. Halbjahr 2019 noch bei 115 Mio. Euro gelegen hatte.

Im Zuge dieser fortgesetzt klaren Drosselung des Akquisitionstempos und einer im Mai 2020 erfolgreich abgeschlossenen Aktienkapitalerhöhung von 535 Mio. Euro erreichte Eurofins im 1. Halbjahr nun gegenüber dem 31.12.2019 eine deutliche 20 %ige Rückführung ihrer Nettoverschuldung auf nur 2,6 Mrd. Euro bzw. nur noch das 2,5fache des EBITDA-Betriebsgewinns (sog. bilanzieller “Leverage”; Ende 2019 noch ein Faktor von 3,2).

Für das Gesamtjahr 2020 strebt der Konzernvorstand nun die Erzielung eines Konzernumsatzes von rd. 5 Mrd. Euro (d.h. weitere 2,7 Mrd. Euro im 2. Halbjahr) und die Erzielung eines adjustierten EBITDA-Betriebsgewinns von 1,1 Mrd. Euro an (= d.h. weitere rd. 607 Mio. Euro im 2. Halbjahr).

Dass sich also implizit noch eine weitere (unseres Erachtens allerdings viel zu konservativ taxierte) Geschäftsbelebung im 2. Halbjahr einstellen dürfte, begründete der Konzernvorstand vor allem mit der fortschreitenden Geschäftsaufhellung seit dem Lockdown-Abbau im Juni sowie außerdem der bereits grundsätzlich stärkeren Gewinnerzielung von Eurofins im 2. Halbjahr eines Jahres relativ zum 1. Halbjahr.

Ferner strebt der Konzernvorstand unter einer weiterhin nun nur “moderaten Akquisitionstätigkeit” bis über 2021 hinaus die nun fokussiert angegangene weitere Rückführung des bilanziellen Nettoverschuldungs-Leverages auf ca. das 2,0-Fache des EBITDA-Betriebsgewinns an. Dieser Ausblick, wie auch die vergangenen Schuldenkürzungen und die grundsätzlich sehr solide Cash Flow-Position des Konzerns hat Moody‘s daher am 24.07. veranlasst, nun erstmals das Kreditwürdigkeits-Rating von Eurofins mit einer Bewertung von Baa3 auch wieder auf den Status “Investment Grade” anzuheben.

Statt einer weiteren Forcierung der Akquisitionspolitik setzt Eurofins (aus unserer Sicht strategisch vollauf nachvollziehbar und sehr begrüßenswert) bis Ende 2021 außerdem nun vor allem auf weitere Flächenausdehnungen und Modernisierungen bereits bestehender Forschungsanlagen, wofür der Konzernvorstand derzeit bestehende Anlagenareale in einer Gesamtfläche von rd. 100.000 qm ins Auge gefasst hat.

So stampfte Eurofins z.B. im zurückliegenden Halbjahr ein neues globales “Flaggschiff-Institut” für Nahrungszusatz- und Diätpräparate-Testungen im US-Bundesstaat Wisconsin aus dem Boden, was nach Baufertigstellung Ende Dezember mit einer Gesamtfläche von 10.000 qm ab Januar 2021 an den Start gehen soll.

Aktienbewertung und Anlageurteil

Mit der Vorlage des glänzenden Ergebnisses zum 1. Halbjahr und der zusätzlich sehr glaubwürdigen Bekundung eines weiterhin konsequenten Festhaltens an der “dosierten Akquisitionsdrosselung” wie auch einer fortgesetzten Bilanzentschuldung hat Eurofins die letzten noch bestehenden Strategiezweifel von Analysten und Investoren nun offenbar endgültig vom Tisch gefegt und damit auch einen endgültigen Schlussstrich unter die bedingungslosen “Übernahme-Eskapaden” insbesondere der Jahre 2017 und 2018 gezogen.

So performance- und bilanzschädlich dieser Übernahmefeldzug seinerzeit auch war, beginnt der Konzern infolge seiner hierdurch gewonnenen globalen Vormachtstellung in fast allen Analysesegmenten seine Früchte hieraus jedoch nun offenbar vermehrt zu ernten. Dies hat - trotz jeglicher erkennbaren Corona-Begünstigung im 1. Halbjahr - bereits das entsprechende Konzernergebnis unübersehbar gezeigt (siehe gemeldeter vs. adjustierter Nettogewinn: + 60 % vs. + 20 % ggü. Vorjahr) und dürfte sich auch künftig mit einer ähnlich gleichbleibenden Ausweitungsdynamik fortsetzen.

Die grundsätzliche Vorlage, die die Corona-Krise künftig zur Verstärkung aller Konzerndienstleistungen und -umsätze rund um das Grundsatzthema “Virenanalyse und -bekämpfung” geliefert hat, stuft der Konzernvorstand für Eurofins ebenfalls als nachhaltig und sehr gewinnstützend ein, was wir angesichts der hierin hervorragenden Ausgangsposition von Eurofins ebenfalls vollauf teilen.

Trotz ihres jetzigen Kursausbruchs weist die Aktie, mit Sicherheit ihrer jahrelangen Underperformance gegenüber Sektorkonkurrenten geschuldet, aktuell nach Analystenkonsens immer noch ein sehr moderates KGV (2022e) von nur rd. 29 auf.

Gemessen an der auch weiter wachsenden Weltmarktdominanz von Eurofins in all ihren Testungsdienstleistungen und den hiermit verbundenen, langfristig nahezu ungetrübten Gewinnperspektiven stufen wir diese KGV-Bewertung derzeit jedoch als eine eindeutige Unterbewertung der Aktie ein und empfehlen den Titel daher uneingeschränkt weiter zum Kauf. Die Bestandspositionen in den Strategie-/Themendepots AKTIEN KONSERVATIV und ZUKUNFTSTECHNOLOGIEN behalten wir selbstverständlich unverändert bei.

08.08.2020 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

30.11.2020

30.11.2020

23.10.2020

23.10.2020

24.08.2020

24.08.2020

10.08.2020

10.08.2020