Atoss Software, Evolution Gaming, Cadence Design Systems, Diodes: Wochen-Update Strategiedepot Aktien Spekulativ

Update zum Strategiedepot Aktien Spekulativ 02.05.2021 - Teil 1

In der zurückliegenden Woche tendierte das Strategiedepot AKTIEN SPEKULATIV entgegen dem um - 0,8 % korrigierenden MSCI WORLD (Euro)-Index gänzlich unverändert.

Es wurde damit also seit Depotauflage am 26.02.2019 eine Nettoperformance (ohne Dividenden-Berücksichtigung) auf Währungsbasis Euro von + 70,8 % beibehalten, was einer drastischen Outperformance gegen über dem MSCI World (Euro)-Index von + 38,2 % entsprach.

Wie auch im THEMENDEPOT ZUKUNFTSTECHNOLOGIEN verzeichnete ebenfalls im Strategiedepot Aktien Spekulativ der Titel des weltführenden Entwicklers von gewerblichen B2B-Online-Kasino- und Glücksspielformaten EVOLUTION GAMING / seit 01.10.20 Rebranding zu „EVOLUTION“ (SE0012673267) in der letzten Woche den mit Abstand größten Wertzuwachs und legte nach der Präsentation fulminanter Zahlen zum 1. Quartal um insgesamt + 15,5 % zu.

Im vorgestrigen Wochen-Update zum Themendepot Zukunftstechnologien haben wir diese Zahlenvorlage von EVOLUTION bereits ausführlich kommentiert und verweisen für nähere Informationen daher auf den entsprechenden Bericht, den Sie hier finden.

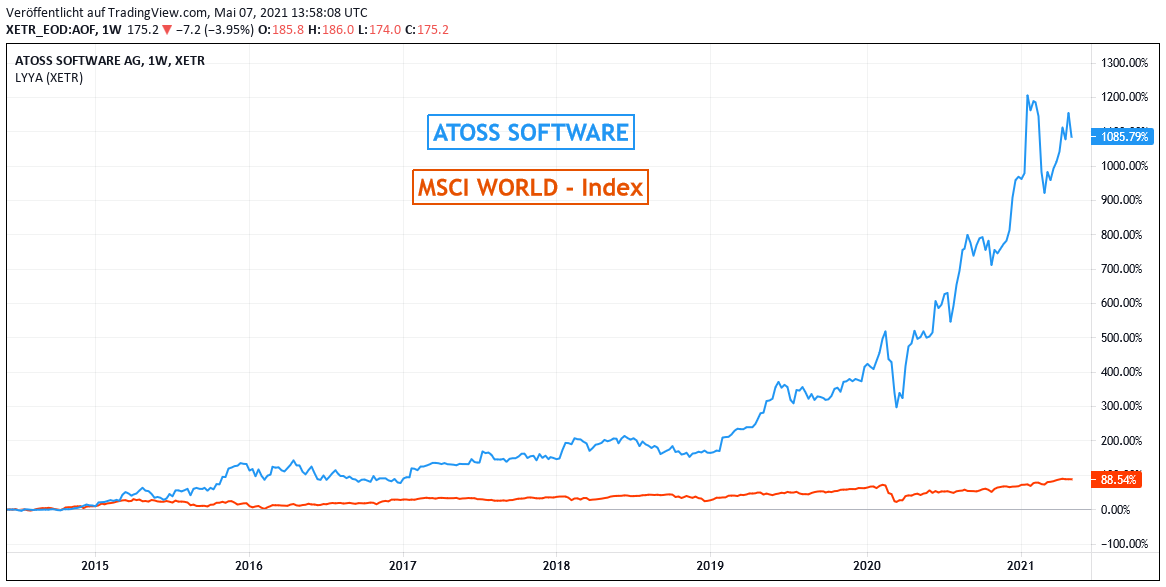

Darüber hinaus verzeichnete auch die Aktie des zumindest im deutschsprachigen Raum klar marktführenden Entwicklers zunehmend cloudbasierter Personalmanagement-Softwarelösungen für alle Anwendungsbereiche, ATOSS SOFTWARE (DE0005104400), nach der Publikation erneut sehr erfreulicher Quartalszahlen am 26.04. ebenso einen deutlichen Kurssprung um + 6,6 %.

Der Umsatz erhöhte sich im 1. Quartal 2021 gegenüber dem Vorjahr um + 16,2 % auf 23,0 Mio. EUR, der operative EBIT-Betriebsgewinn weitete sich gar um + 20,6 % auf 6,16 Mio. EUR aus, und der Nettogewinn stieg unter dem Strich schließlich um + 21,0 % auf 4,15 Mio. Euro.

Nicht nur entsprachen diese erneut hoch dynamischen, exzellenten Ergebniszahlen im Umsatz wie auch Nettogewinn seit dem 4. Quartal 2017 der 14. (!) sequenziellen quartalsweisen Steigerung in Folge, auch die EBIT- wie auch Nettogewinn-Margen erreichten auf Quartalsbasis mit 26,8 % bzw. 18,1 % natürlich neue historische Rekordstände.

Die tragende Basis dieses erneut hervorragenden Geschäftserfolgs waren nach Angaben des Vorstands, angeführt von seinem CEO Christof Leiber, erneut hervorragende Verkaufsumsätze ihres Kernprodukts der Softwareumsätze, die gegenüber dem Vorjahr um stolze + 30 % zulegten und damit im 1. Quartal einen Konzernumsatzanteil von 67 % einnahmen (Vorjahr: noch 60 %).

Den stärksten Boom verzeichneten innerhalb dieser Sparte, wie kaum anders zu erwarten, auch weiterhin die Cloud- und Abonnements-Umsätze des Konzerns, die gegenüber dem Vorjahr um + 53 % explodierten und damit alleine nun schon einen Anteil von 18 % am gesamten Konzernumsatz aufwiesen (natürlich mit ungeahnten weiteren überdurchschnittlichen Umsatzanteils- und Gewinnmargen-Steigerungspotenzialen auch in der Zukunft versehen).

Im Zuge dieses gewaltigen, zunehmend subskriptionsbasierten Softwareabsatz- und Cloudberatungs-Erfolgs von Atoss schnellten natürlich gerade auch die sog. jährlich wiederkehrenden Umsätze (engl. Abkürzung: ARR’s = annual recurring revenues) gegenüber dem Vorjahr überproportional zum gesamten Umsatzanstieg um + 21,3 % hoch und erzielten damit einen neuen Konzernumsatzanteil von mittlerweile 48 % (Vorjahr: 46 %).

Dagegen wies der stark untergeordnete Geschäftsbereich von Atoss der reinen, nicht cloudbasierten Softwareberatung im 1. Quartal nur ein mageres Umsatzplus von + 2,1 % auf und erreichte hierbei einen Konzernumsatzanteil von 27 % (verbleibende 4 % Konzernumsatzanteil: vor allem weitere angrenzende Hardwarelösungen).

Noch herausragender stellte sich im 1. Quartal jedoch die Auftragseingangs-Entwicklung von Atoss dar, was unsere schon seit Quartalen ständig geäußerte Überzeugung nochmals nachhaltig verstärkt, dass Atoss sogar das Potenzial besitzen sollte, ihre Umsatz- und Gewinnwachstumsraten in „normalen“ Konjunkturphasen in den kommenden Quartalen und Jahren sogar noch immer dynamischer auszuweiten, als dies bereits in ihrer beeindruckenden Vergangenheit der Fall war.

Denn allein schon zum zukunftsweisenden Auftragseingang des 1. Quartals (dessen offizielles Gesamtvolumen Atoss jedoch nicht publizierte) gab der Konzern die dennoch sehr aussagekräftige Indikation ab, dass hier nun bereits rd. 16,4 Mio. Euro (= nicht weniger 71 % des real erzielten Konzernumsatzes im 1. Quartal) dem ständig wiederkehrenden ARR zuzurechnen waren und dieser gegenüber dem Vorjahr um sage und schreibe + 67 % explodierte. Der Anteil des cloud- und abonnementsbasierten Softwaregeschäfts an den Auftragseingängen nahm im 1. Quartal sogar einen Anteil von 74 % ein, während dieser im gesamten Geschäftsjahr 2020 erst bei 42 % gelegen hatte.

Die Umstellung ihres gesamten Geschäftskonzepts in jeglichen Softwareprodukten für alle Anwendungen des Personalmanagements auf die zunehmende Cloud- und Abonnementsbasierung dieses Angebots läuft bei Atoss also aktuell auf derart erfolgreichen Hochtouren, dass hierauf schon zwangsläufig in den nächsten Quartalen und Jahren weitere Umsatzverstetigungen und Gewinnmargensteigerungen des Münchner Konzerns als nahezu sicher vorprogrammiert zu erachten sind.

Das zunächst beibehaltene Konzernziel eines 2021er Jahresumsatzes von mindestens rd. 95 Mio. EUR (= nur mindestens + 10,5 % gegenüber 2020) wie auch der Erreichung einer EBIT-Marge von mindestens rd. 27 % (1. Quartal 2021: 26,8 %) erscheint uns daher auch angesichts der Tatsache, dass in den Quartalen 2 - 4 2020 selbst bei Atoss sehr moderate lockdown-bedingte Corona-Bremsspuren eingetreten sein dürften, derzeit als noch erheblich untertrieben und dürfte in den kommenden Quartalen nach unserer Erwartung mit an Sicherheit grenzender Wahrscheinlichkeit durch den Konzern noch weitere Prognoseanhebungen nach oben erfahren.

Genauso erscheint uns daher auch die langfristige Analystenkonsensschätzung von 2020 – 2023 einer voraussichtlichen Umsatzausweitung um insgesamt + 54 % sowie einer gar unterdurchschnittlichen Nettogewinnsteigerung um nur + 38 % als massiv untertrieben, so dass wir das aktuell offiziell ausgewiesene Konsens-KGV (2023e) von rd. 57 bereits jetzt kaum als aussagekräftig einstufen und dies aus unserer Sicht realistischer Weise aktuell viel eher in einem hohen 40er-Bereich anzusiedeln ist.

Diese Bewertung wird den ungetrübt glänzenden Geschäfts- und Gewinnperspektiven von Atoss unseres Erachtens auch weiterhin vollauf gerecht, weshalb wir die Aktie weiterhin im Bestand unseres Strategiedepots AKTIEN SPEKULATIV halten und risikobereiten Anlegern ebenfalls nach wie vor zum Kauf empfehlen.

Chart: ATOSS SOFTWARE gegen MSCI WORLD (Euro) – Index

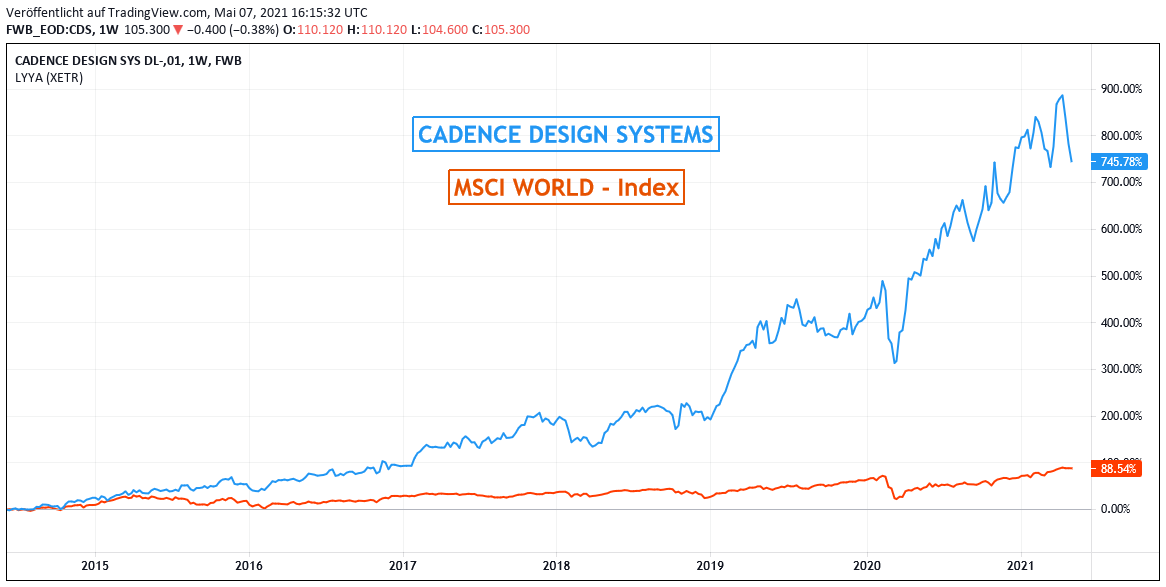

Dagegen korrigierte die Aktie von CADENCE DESIGN SYSTEMS (US1273871087), dem Weltmarktführer in der Herstellung von Designstruktur-, Sicherheitscodierungs-, Verifikations- und Testungssoftwares für Halbleiter-, elektronische Schaltkreis- und Prozessormodule aller branchenspezifischen Anwendungsbereiche sowie entsprechenden besten Kundenbeziehungen zu nahezu allen international renommierten Halbleiterproduzenten, in der letzten Woche deutlich um - 7,2 %, nachdem das am 26.04. nachbörslich vorgelegte Ergebnis des 1. Quartals die Analystenschätzungen zwar klar übertraf, die Prognosen des Konzerns für den weiteren Geschäftsverlauf jedoch enttäuschend zurückhaltend ausfielen.

Zwar ging die hoch solide Umsatzsteigerung des 1. Quartals gegenüber dem Vorjahr um + 19,1 % auf 736 Mio. USD deutlich über die Analysten-Konsensschätzung von nur 718 Mio. USD hinaus, was erst recht für die doppelt so stark um + 38,3 % ausgefallene Steigerung des Konzernnettogewinns nach international üblichen Non-GAAP-Bilanzierungsregeln auf 231 Mio. USD oder umgerechnet 0,83 USD je Aktie galt (Analystenkonsens nur 0,75 USD je Aktie).

Der sehr maue Ausblick von Cadence Design auf den weiteren voraussichtlichen Geschäftsverlauf enttäuschte jedoch stark, da trotz des unvermindert weiter aufgehellten Weltkonjunkturumfelds für das 2. Quartal nur eine Umsatzerzielung von ca. 705 - 725 Mio. USD, d.h. niedriger als im 1. Quartal, in Aussicht gestellt wurde und eine genauso hinter dem 1. Quartal zurückbleibende Prognose ebenso auch für den Non GAAP-Reingewinn des 2. Quartals abgegeben wurde (voraussichtlich 0,74 – 0,78 USD je Aktie).

Auch für das Gesamtjahr 2021 peilt Cadence Design Systems derzeit lediglich eine Umsatzerzielung zwischen ca. 2,88 – 2,93 Mrd. USD an, was im Mittelwert von ca. 2,90 Mrd. USD lediglich einem durchschnittlichen Quartalsumsatz von rd. 725 Mio. USD entspräche, und damit auch im Gesamtjahr hinter der Umsatzentwicklung des 1. Quartals zurückbleiben würde.

Ihren zurückhaltenden Ausblick auf den weiteren Geschäftsjahresverlauf in 2021 erklärte John Wall, CFO von Cadence Design, im Rahmen der Bilanzpressekonferenz mit folgenden 4 Faktoren:

a) den prognostizierten negativen Effekten der aktuellen weltweiten Halbleiter-Angebotsverknappung (speziell aus Asien)

b) den zuletzt stark hochgeschnellten Corona-Neuinfektionszahlen in Indien (mit dem Risiko erneut steigender dortiger Wirtschaftsbeeinträchtigungen)

c) einer steigenden operativen Ausgabenbelastung durch künftige Personalaufstockungen wie auch den Ausbau ihrer Chipdesign- Softwareangebots-Plattformen (im April 2021 zu einem ungenannten Preis größere Übernahme der US-amerikanischen POINTWISE INC., einem führenden Softwarespezialisten auf dem informationstechnologischen Wissenschaftsgebiet der sog. Numerischen Datensströmungs-/-ausbreitungsmechanik, bei der Folgewirkungen physikalischer Umgebungsdatenänderungen auf alle weiteren Datenentwicklungen simuliert werden und die in der Praxis insbesondere stark im Bereich der Meteorologie und der Luft-/Raumfahrt mit direktem Eingang dieser Erkenntnisse in entsprechend perfekt anzupassende Halbleiter-Designs zur Anwendung kommen – siehe verheerendes Schadenspotenzial beim Versagen derartiger Softwares/Halbleiter, z.B. im Zusammenhang mit den zurückliegenden Boeing 737 Max-Abstürzen)

d) und zuletzt auch aktuellen vereinzelten Exportbeschränkungen an „gewisse“ Kunden (natürlich klar gemünzt auf den weiter schwelenden US-chinesischen Handelskonflikt), die nach der sehr konservativ angelegten Vorausschau von Cadence Design auch noch bis zum Jahresende 2021 weiter in nahezu unveränderter Weise fortbestehen dürften.

Wir sind jedoch der Ansicht, dass diese starke Zurückhaltung von Cadence Design in der weiteren Geschäftsvorausschau nun nicht überbewertet werden sollte, da es gerade in den USA eine zwingende und bei Verstößen so hart wie in kaum einem anderen Land der Welt sanktionierte Vorschrift ist, alle nur denkbaren negativen Eventualitäten in die Abgabe von Unternehmensergebnisprognosen voll mit einzubeziehen, und es Cadence Design (auch) in der extrem rigiden und konservativen Verfolgung dieser Vorschrift daher geschafft hat, bereits seit nicht weniger als dem 4. Quartal 2016 (= 18 Quartale in Folge) sämtliche Umsatz- und Nettogewinn-Konsensschätzungen der Analysten lückenlos zu überbieten (was im Übrigen auch generell eine wesentliche Erklärung dafür ist, warum es gerade in den USA traditionell zu einer derartig häufigen Überbietung von Analysten-Konsensschätzungen kommt).

Wir sind daher sehr zuversichtlich, dass Cadence Design, wie nun schon traditionell in allen folgenden Jahren zumindest bis Ende 2023 auch weiterhin stabil prozentual deutlich zweistellige Umsatz- und Nettogewinnwachstumsraten aufweisen wird, und schätzen die Aktie vor diesem Hintergrund mit ihrem aktuellen KGV (2023e) von 35 im mindesten Falle als angemessen bis sogar leicht unterwertet ein.

Wir behalten die Bestandsposition in unserem Strategiedepot AKTIEN SPEKULATIV daher weiter bei und empfehlen den Titel risikobewussten Anlegern ebenfalls weiterhin zum Kauf.

Chart: CADENCE DESIGN SYSTEMS gegen MSCI WORLD – Index (jeweils in Euro)

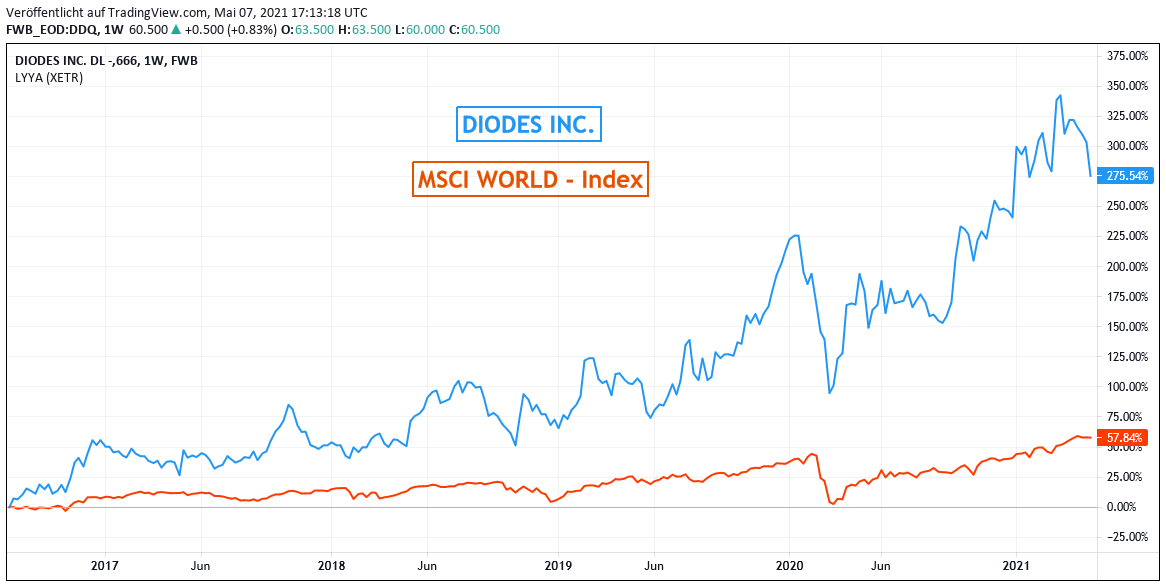

Und schließlich korrigierte auch die Aktie von DIODES (US2545431015), die wir am 15.03. neu in das Strategiedepot AKTIEN SPEKULATIV aufgenommen hatten, in der letzten Woche im Vorfeld ihrer gestern, am 06.05., nachbörslich publizierten Quartalszahlen deutlich um - 6,8 %.

Bei der 1959 gegründeten und grundsätzlich hoch dynamisch wachsenden DIODES INC. mit Sitz im US-Bundesstaat Texas sowie einer nach US-Maßstäben aktuellen Small/Mid Cap-Aktienmarktkapitalisierung von 3,3 Mrd. USD handelt es sich um einen führenden Produzenten und Ausrüster in anwendungsspezifischen Komponenten der logischen, analogen und Mixed-Signal-Halbleiterherstellung mit Anwendungsgebieten z.B. in der Informatik, dem Kommunikationswesen, der Konsumelektronik und im Automobil- sowie weiteren Industriesektoren.

Die von Diodes hergestellten Produkte erstrecken sich dabei vor allem auf Dioden, Transistoren, Gleich- und Wechselrichter, Verstärker, Schall- und Wärmesensoren, lineare Spannungsregler, Frequenzregler und integrierte Schaltkreise (ICs).

In dieser sehr diversifizierten Ausrichtung, die zum einen auf perfekte IT-technische Signalübertragungssteuerungen, zum anderen aber auch vor allem auf die heutzutage immer relevanter werdende Energieverbrauchsoptimierung derartiger Steuerungsprozesse abzielt, gelang der international in Asien (Konzernumsatzanteil 68 %), Nordamerika (22 %) und Europa (10 %) tätigen Diodes von 2015 – 2020 in diesem 6 Jahres-Zeitraum trotz erheblicher Corona-bedingter Geschäftsbelastung in 2020 immer noch eine Umsatzausweitung um + 45 %, die dabei sogar mit einer Vervierfachung des Nettogewinns einherging.

Entgegen der in der Vorwoche erkennbaren Skepsis der Analysten- und Anlegerschaft über das nun gestern am 06.05. publizierte Ergebnis des 1. Quartals fiel dieses jedoch nun erneut exzellent aus und übertraf mit einem gewaltigen Umsatzsprung um + 47 % gegenüber dem Vorjahr auf 413 Mio. USD (Konsensprognose: 400 Mio. USD) und gar einem auf 0,93 USD je Aktie mehr als verdoppelten Nettogewinn (Konsensprognose: 0,78 USD je Aktie) die Analystenschätzungen bei weitem.

Folgerichtig reagiert die Aktie heute auch zumindest mit einem noch recht moderaten Anstieg um + 1,4 % auf diese sehr erfreuliche Ergebnispublikation.

Auch im kommenden 3 Jahres-Zeitraum von Ende 2020 – Ende 2023 sind die Analysten im Konsens sehr optimistisch, dass Diodes ihren Umsatz weiter sehr dynamisch um rd. + 58 % sowie den Nettogewinn um ca. + 84 % ausbauen dürfte.

Hieraus ergibt sich ein geschätztes KGV (2023e) von lediglich rd. 19, was die Aktie für risikobereite Anleger in einer von den Analysten aktuell im Konsens attestierten gewaltigen Unterbewertung um rd. 25 % derzeit in unseren Augen zu einem sehr aussichtsreichen Langfrist-Investment werden lässt.

Chart: DIODES gegen MSCI WORLD – Index (jeweils in Euro)

07.05.2021 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

11.11.2021

11.11.2021

15.10.2021

15.10.2021

12.10.2021

12.10.2021

10.08.2021

10.08.2021