Eckert & Ziegler, Evolution Gaming, Moderna, Laboratorios Rovi, Sinch: Wochen-Update Themendepot Zukunftstechnologien

Update zum Themendepot Zukunftstechnologien 02.05.2021 - Teil 2

Geringfügiger als der MSCI World (Euro)-Index gab das Themendepot ZUKUNFTSTECHNOLOGIEN in der letzten Woche (per 02.05.) moderat um - 0,3 % nach.

Seit Depotauflage vor nunmehr fast einem Jahr am 04.05.2020 beläuft sich die Nettoperformance (exklusive Dividendenzahlungen) auf Währungsbasis Euro damit auf + 51,2 %, was somit eine signifikante Outperformance von 17,1 % gegenüber dem MSCI World-Index darstellt.

Vor allem die zwei schwedischen Aktien im Depot, EVOLUTION GAMING (SE0012673267) und SINCH (SE0007439112), verzeichneten dabei in der letzten Woche gewaltige Performanceausschläge nach oben wie unten.

Während die Aktie von EVOLUTION GAMING nach ihrer nun schon fast serienmäßig herausragenden und alle Analystenschätzungen übertreffenden Quartalszahlenvorlage um + 15,5 % nach oben schoss, stürzte die Aktien von SINCH ebenfalls infolge ihrer Quartalsergebnispräsentation, die insbesondere eine äußerst enttäuschende Betriebs- und Nettogewinnentwicklung auswies, gleich um - 17,3 % ab.

Ferner stachen in der letzten Woche auf der Gewinnerseite auch die Aktien von ECKERT & ZIEGLER (DE0005659700 / + 7,3 %) sowie der seit 15.03. im Depot befindlichen spanischen LABORATORIOS PHARMACEUTICOS ROVI (ES0157261019 / + 4,6 %) sehr positiv heraus.

Die am 27.04. vorbörslich vorgelegten Zahlen von EVOLUTION GAMING (bereits seit 01.10.2020 nach Vollzug der 1,8 Mrd. Euro-Megaübernahme des größten schwedischen Glücksspielrivalen NETENT offizielle Umbenennung nur noch in „EVOLUTION“, von nun an auch entsprechende Namensanpassung in unseren Datenbanken) zum 1. Quartal fielen erneut durchweg herausragend aus und übertrafen die Analystenschätzungen bei weitem.

So verzeichnete der Konzernumsatz trotz des bereits vorher klaren, nennenswert positiven Zusatzeffekts der Netent-Vollkonsolidierung mit einem Anstieg um + 105 % gegenüber dem Vorjahr auf knapp 236 Mio. Euro immer noch eine exzellente Entwicklung, die deutlich über die Analysten-Konsensschätzung von 223 Mio. Euro hinausging. Gleiches galt für den nachgelagerten operativen Betriebsgewinn vor Abschreibungen (EBITDA), der gar um + 150 % auf knapp über 160 Mio. Euro hochschnellte, während die Analysten hier zuvor nur mit rd. 144 Mio. Euro gerechnet hatten. Und schließlich verdoppelte sich der Nettogewinn (= 132 Mio. Euro; + 143 % ggü. Vorjahr) je Aktie unter dem Strich zwar unterproportional von 0,30 auf 0,60 Euro je Aktie, jedoch war dies ausschließlich auf die massive Aktienkapitalerhöhung im Zuge der abgewickelten Netent-Übernahme zurückzuführen (Zunahme der Anzahl ausstehender Aktien um rd. 20 % auf knapp 220. Mio. Stück) und übertraf die Analystenkonsensschätzung von nur 0,54 Euro je Aktie ebenfalls mühelos.

Bemerkenswert und bester Beleg für die hochgradige Geschäftsqualität des mit der ehemaligen Netent zusammen gemessen am Umsatz um rd. 45 % vergrößerten neuen Evolution-Konzerns war dabei vor allem die unerwartete Tatsache, dass das Wachstum des absoluten Nettogewinns nahezu vollständig mit der EBITDA-Ausweitung mithalten konnte, obwohl im 1. Quartal natürlich hohe Goodwill-Abschreibungs-, finanzielle Integrations- und Steueraufwendungen im Zuge der erstmaligen bilanziellen Netent-Vollkonsolidierung angefallen waren.

Diese finanziellen Übernahme-Belastungseffekte wurden jedoch durch die hervorragenden Umsatz- und darüber hinaus noch operativen Margenzuwächse der Kerngeschäfte von Evolution Gaming (nach wie vor allem Online-Kasino- Roulette, Blackjack und Baccarat-Konzepte) sowie der hiermit strategisch erstklassig korrespondierenden ehemaligen Netent (vor allem klassische Online-Glücksspiele wie z.B. Lotterien, Bingo- und Poker-Formate, aber auch gewaltarme/-freie Online-Abenteuerspiele wie Jumanji, Lost Relics, Hotline oder Gonzo’s Quest ) praktisch völlig neutralisiert, indem die operative EBITDA-Marge des erweiterten Evolution-Konzerns im 1. Quartal 2021 gleich von 55,7 % auf gewaltige 67,9 % hochschnellte.

Selbst relativ zum Nettogewinn stellte sich damit im 1. Quartal immer noch eine schlichtweg als phänomenal zu bezeichnende Nettomarge von nicht weniger als 56,2 % ein.

Nach Angaben von CEO Martin Carlesund trugen lückenlos alle Kernregionen (allen voran Asien und Nordamerika, aufgrund zurückliegender Corona-Lockdowns etwas schwächer Europa und Mittel-/ Südamerika) zu dem fulminanten Umsatzwachstum des Konzerns bei, was die Basis auch für o.g. weitere operative Margenanstiege dank einer entsprechend konsequent weitergeführten Kostenkontrolle legte.

Auch wenn Carlesund keine weiteren quantitativen Prognosen für das Gesamtjahr 2021 abgab, sind die Analysten sehr zuversichtlich, dass das rasante Wachstumstempo von Evolution nicht nur in diesem Jahr, sondern ebenso auch in den Folgejahren gänzlich ungebrochen anhalten wird und erwarten für 2021 insgesamt einen Umsatzzuwachs von rd. + 80 %, einhergehend mit einer annähernden Verdopplung des Reingewinns. Anschließend wird bis Ende 2023 ein weiterer Umsatzzuwachs um + 57 % sowie eine Reingewinnausweitung um + 68 % unterstellt.

Hierdurch errechnet sich aktuell ein KGV (2023e) von rd. 36 für die Evolution-Aktie, was den Titel angesichts der anhaltend rasanten Wachstumsdynamik des Konzerns in jedem Fall weiter attraktiv bewertet und auch für konservative Investoren kaufenswert erscheinen lässt.

Hingegen wurde die Aktie der erst in 2008 gegründeten und seit Oktober 2105 börsennotierten schwedischen SINCH AB, dem europaweit aktuell sicher prominentesten Entwickler weltführender Cloudplattformen speziell für gewerbliche Kommunikations- und Sicherheitsanwendungen auf Video-, SMS-/Instant Messaging- und Spracherkennungs-(VoIP-) Basis, nach ihrer Vorlage auf der Ebene der Gewinne sehr enttäuschender Quartalszahlen am 28.04. von der breiten Anlegerschaft zu Recht gnadenlos abgestraft.

Der auf 3,35 Mrd. SEK gegenüber dem Vorjahr etwas mehr als verdoppelte Konzernumsatz konnte die Analystenerwartungen (2,00 Mrd. SEK) zwar noch problemlos übertreffen. Der anschließende stetig ausgeweitete Margendruck auf jeder nachgelagerten Gewinnebene (Nettoumsatz nach umsatzabhängigen Kosten nur + 84 % ggü. Vorjahr; operativer EBITDA-Gewinn nur + 30 % ggü. Vorjahr; operativer EBIT-Gewinn nur + 27 % ggü. Vorjahr; verwässerter Nettogewinn je Aktie nur + 22 % ggü. Vorjahr auf 2,12 SEK je Aktie, dagegen Analystenkonsens 2,77 SEK je Aktie) enttäuschte dagegen auf ganzer Linie.

Selbst auch mit dem stärkeren, um Aktienbegebungen und Aktienoptionsausübungen bereinigten unverwässerten Nettogewinnanstieg um + 39 % von 2,20 auf 3,06 SEK je Aktie wurde der entsprechend adjustierte Analystenkonsens von 3,13 SEK je Aktie ebenfalls verfehlt, wenn auch nicht mehr so stark, wie auf verwässerter Nettogewinnebene.

Der wesentlichste Grund für den unerwartet starken operativen wie auch finanziellen Margendruck von Sinch lag dabei nach Vorstandsangaben insbesondere in negativen Corona-Effekten auf das aktuelle Geschäft in Sprach- und Video-Cloudplattformen speziell für kleinere Unternehmen wie aber auch Finanzbelastungen aus zwei im Februar 2021 abgeschlossenen Übernahmen, zum einen der Großakquisition des größten unabhängigen US-Providers von gewerblichen Sprachkommunikations-Plattformen INTELIQUENT (Kaufpreis nach Schuldentilgung 1,14 Mrd. USD), zum anderen der etwas kleineren, insgesamt rd. 300 Mio. USD schweren Übernahme von WAVY, einem führenden lateinamerikanischen Anbieter von Messaging-Lösungen mit Tätigkeit in Brasilien, Mexiko, Kolumbien, Peru, Chile, Argentinien und Paraguay.

Darüber hinaus wurde die Margensituation durch die aktienkursbedingte Verteuerung der dennoch im Rahmen der „Mitarbeiter-Incentivierung“ auch künftig regelmäßig weiter neu aufgelegten Aktienoptionsprogramme belastet, ebenso wie auch durch per Saldo negative Fremdwährungs-Effekte im 1. Quartal 2021.

Zwar dürften sich erstgenannte beiden gravierendsten Geschäfts- und Margenbelastungseffekte im weiteren Jahresverlauf nach unserer Erwartung mit der größten Absehbarkeit reduzieren, der deutliche Aktienkurseinbruch nach dieser Zahlenvorlage war angesichts der traditionellen Konzernhaltung, keine Geschäftsprognosen für ein laufendes Jahr abzugeben, sowie der in dieser Relation unmittelbar vor der Ergebnisbekanntgabe doch sehr anspruchsvollen verwässerten / unverwässerten Aktien-KGV-Bewertung (2021e) von rd. 160 / 107 jedoch gänzlich nachvollziehbar gewesen.

Aufgrund der als wesentlich moderater einzustufenden, bereits voll verwässerten KGV-Bewertung der Aktie per Ende 2023e von voraussichtlich nur noch rd. 44 (d.h. Nettogewinnanstieg um ca. + 143 % in den kommenden beiden Jahren) stufen wir die Aktie der fraglos weiterhin rasant wachsenden Sinch AB nun mittlerweile als fair bewertet und daher vorerst weiterhin als haltenswert ein.

Im Zuge einer sich in den nächsten Wochen wohl nun zunächst abzeichnenden Konsolidierungsdreiecks-Bildung behalten wir uns jedoch dennoch künftig nach diesen enttäuschenden Quartalszahlen den Ausstieg aus der Aktie vor, sobald diese wieder (was wir für wahrscheinlich halten) erneut wieder in eine Kurszone von ca. 1400 – 1550 SEK bzw. 140,00 – 155,00 Euro eintritt.

Chart: SINCH AB (in Euro)

Der Hintergrund des starken Kursanstiegs in ECKERT & ZIEGLER lag dagegen der letzten Woche vor allem in der allgemeinen Markterwartung, der Berliner Spezialist in der Entwicklung radioaktiver pharmakologischer Substanzen (Isotope) werde am 11.05. sehr erfreuliche Zahlen zum 1. Quartal 2021 präsentieren, nachdem der Konzernvorstand am 25.03. im Nachgang zu seinem Jahresbericht für 2020 in Aussicht gestellt hatte, bei einem insgesamt behaupteten Konzernumsatz dürfte der Nettogewinn in 2021 wohl insgesamt um rd. + 26 % höher ausfallen als noch im Vorjahr.

Da das 1. Quartal 2020 jedoch nur in Asien (Konzernumsatzanteil bei Eckert & Ziegler: lediglich 10 %) besonders stark von der Corona-Krise belastet war, erwarten wir nun, dass der für das abgelaufene Quartal ausgewiesene Nettogewinn des Konzerns das Vorjahresniveau vorerst nur in einem mittleren bis allenfalls hoch einstelligen Prozentbereich überstiegen haben dürfte.

Darüber hinaus wurde die Aktie von Eckert & Ziegler in der letzten Woche auch durch die Nachricht beflügelt, dass im Rahmen der bereits 2009 geschlossenen Kooperationsvereinbarung mit dem US-Konzern SIRTEX MEDICAL (Sitz: Massachusetts) nun auch langfristig bis 2025 ihr entwickeltes Isotop YTTRIUM-90 zur Bestrahlungsanwendung für Leberkarzinome an Sirtex geliefert werde. Die 1997 gegründete Sirtex Medical ist ein international anerkannter Spezialist in der Herstellung von Bestrahlungsgeräten für inoperable Lebertumore und verfügt über Geschäfts- und Produktionsstätten in den USA, Deutschland, Australien und Singapur.

Und schließlich befestigte sich auch die Aktie des 1946 gegründeten europaweit zu den Marktführern zählenden Spezialinstituts (60 % Umsatzanteil in Spanien, 35 % in der restlichen EU) für die Laborentwicklung von Kontrastmitteln für MRT-, Ultraschall- und Röntgenverfahren wie auch Pharmasubstanzen und fertige Medikamente der Haupttherapiegebiete Knochen-, Atemwegs-, Herz-Kreislauf-, Gerinnungsstörungs- und ZNS-Erkrankungen, LABORATORIOS FARMACEUTICOS ROVI, in der letzten Woche deutlich um + 4,6 %.

Hintergrund dieses Anstiegs war vornehmlich, dass ROVI im Rahmen des erst am 12.04.21 neu mit MODERNA (US60770K1079) für ihr Corona-Vakzin geschlossenen Produktions- und Logistik-Abkommens bekanntgab, durch Ausbau der Produktionslinien in seinem Hauptwerk nahe Madrid diese Kapazitäten für die Endfertigung und Abfüllung des Impfstoffs ab dem 4. Quartal 2021 bis in 2022 hinein mehr als verdoppeln zu wollen.

Zugleich wurde die Kaufneigung in der Aktie jedoch noch zusätzlich durch die am 13.05. anstehende Zahlenvorlage zum 1. Quartal genährt, bei der die Analysten im Konsens eine Umsatzsteigerung um ca. + 25 % sowie eine Ausweitung des Nettogewinns um ca. + 50 % gegenüber dem Vorjahr erwarten.

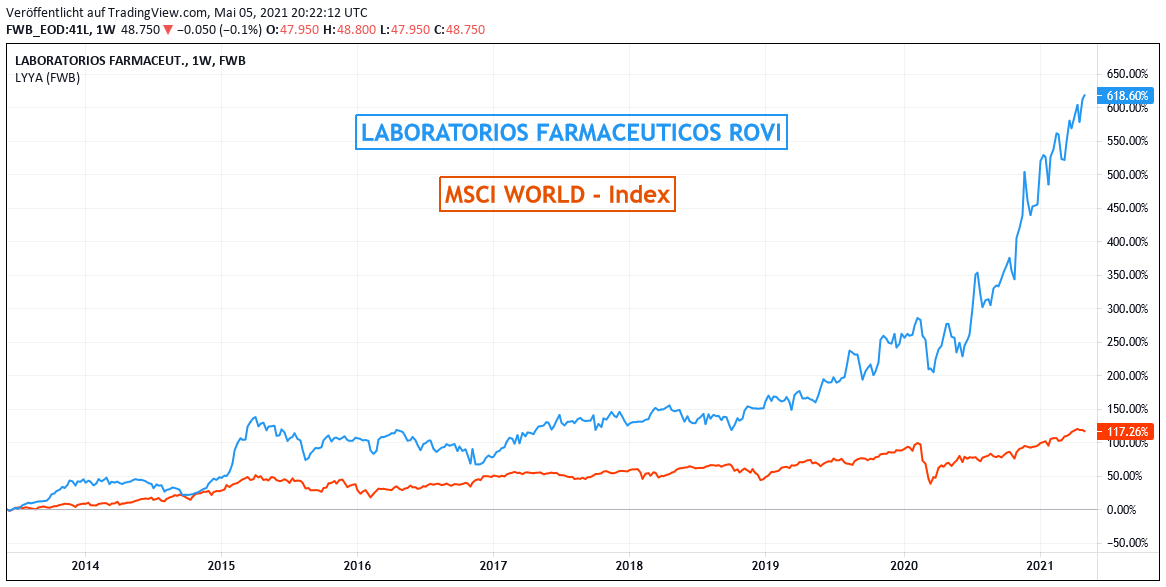

Auch bereits in der langfristigen Historie von Ende 2014 – Ende 2020 wies ROVI dank seiner europaweit glänzenden und hoch diversifizierten Position in der Entwicklung von Medikamenten aller Art (selbst auch in Lizenz z.B. für Novartis oder die US-amerikanische Merck & Co.) eine hoch dynamische Geschäftsentwicklung auf, die von einer gesamten Umsatzausweitung um + 76 % sowie einer gut doppelt so starken Nettogewinnsteigerung um + 154 % gekennzeichnet war.

Auch weiterhin dürfte sich nach allen Analystenerwartungen die seit Jahren glänzende Auftrags- und Produktionsexpansion der Medikamenten-Pipeline von ROVI lückenlos fortsetzen, was von Ende 2020 – 2023 in einer weiteren Umsatzsteigerung um ca. + 62 % sowie einem deutlich überproportionalen Nettogewinnwachstum um ca. + 127 % äußern dürfte.

Auf dieser Schätzungsbasis ergibt sich derzeit gerade einmal nur ein sehr niedriges Aktien-KGV (2023e) von rd. 19, was im Hinblick auf die auch weiterhin ungetrübten Wachstumsperspektiven von Rovi ohne Frage eine hochgradige Unterbewertung der Aktie darstellt.

Wir behalten die Position in unserem Themendepot ZUKUNFTSTECHNOLOGIEN daher unverändert bei und empfehlen die aktuell mit einer Marktkapitalisierung von rd. 2,6 Mrd. Euro ausgestattete Aktie risikofreudig eingestellten Anlegern selbstverständlich ebenfalls zum Kauf.

Chart: LABORATORIOS FARMACEUTICOS ROVI gegen MSCI WORLD (Euro)-Index

05.05.2021 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

14.09.2025

14.09.2025

13.06.2025

13.06.2025

30.05.2025

30.05.2025

01.04.2025

01.04.2025