Updates Enphase Energy und AMD

Der Analyse-Check

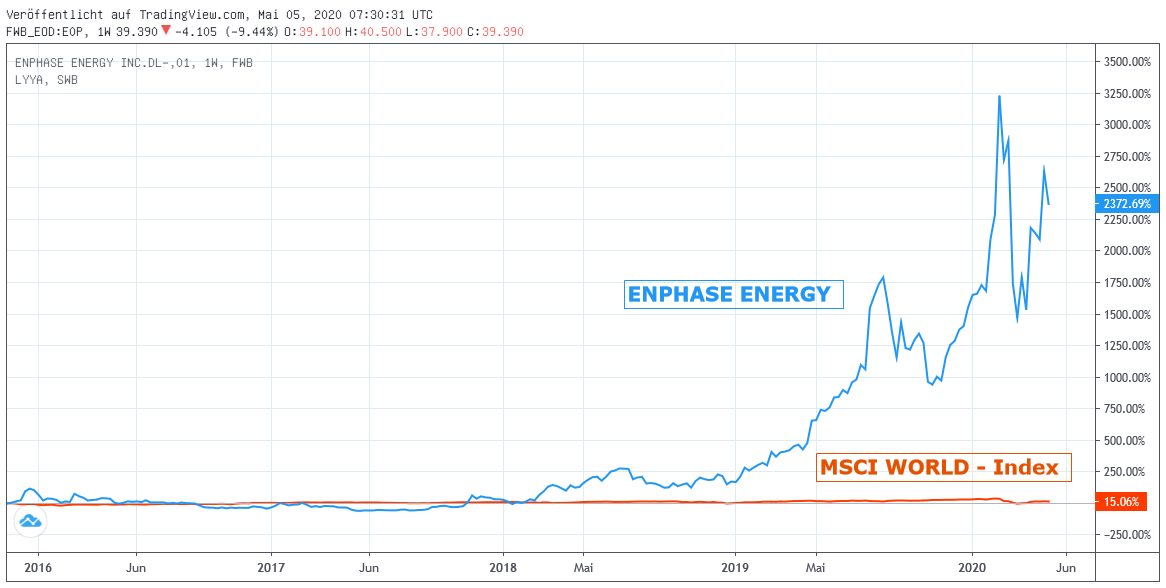

Im Rahmen unseres bereits seit 26.02.2019 erfolgreich gemanagten Strategiedepots AKTIEN SPEKULATIV (seit Auflage Nettoperformance per 03.05.2020 excl. Dividenden + 8,4 % vs. MSCI World Euro-Index - 1,1%) fielen in der vergangenen Woche auf der Gewinnerseite der Technologiespezialist im Bereich der Solarkrafterzeugung ENPHASE ENERGY (US29355A1079 / + 14,6 %), auf der Verliererseite dagegen der weltführende Hersteller von Logikchips ADVANCED MICRO DEVICES (US0079031078 / - 11,2 %) besonders ins Auge.

Hinter SOLAREDGE TECHNOLOGY (US83417M1045), die vor dem Corona-Aktiencrash bereits monatelanger und sehr erfolgreicher Bestandteile unseres Themendepots “Energiezukunft” war, ist die im US-Bundesstaat Kalifornien ansässige ENPHASE ENERGY INC. der weltweit zweitgrößte Konzern im unvermindert boomenden Markt der Auslieferungen von stromflussregulierenden Wechselrichter-Systemen (Micro Inverters) für den Betrieb von Solarkraftanlagen. Während SOLAREDGE in 2019 derartige Micro Inverter in einer gesamten Stromerzeugungskapazität von 5,6 GW auslieferte, brachte es ENPHASE ENERGY in 2019 auf die Versendung von Wechselrichtern in einer Erzeugungsleistung von rd. 2,2 GW.

Seit ihrer Gründung in 2006 hat Enphase Energy bislang weltweit rd. 25 Mio. Micro Inverter versandt. Darüber hinaus befinden sich aktuell rd. 1 Mio. komplette Solarspeichersysteme von Enphase Energy in 130 Ländern der Erde im Einsatz. Der jährliche Konzernumsatzanteil ausländischer Staaten außerhalb der USA (insbesondere europäische und asiatische Länder) variiert bei Enphase jedoch weiterhin stark. So wurde in 2018 31 % des Umsatzes außerhalb der USA erzielt, aufgrund eines massiven Nachfragebooms in den USA entfiel in 2019 jedoch nur noch 16 % des Konzernumsatzes auf ausländische Staaten.

Seit Ende 2016 verzeichnete Enphase Energy infolge weltweit massiven Ausbaus von Photovoltaik-Solaranlagen bei mehr als verdoppelten Umsätzen bis 2018 einen kontinuierlichen Abbau des Konzern-Nettoverlusts, bevor in 2019 erstmals ein Reingewinn (und dies gleich in sehr nennenswerter Höhe von 161 Mio. USD) erzielt werden konnte. Die Analysten erwarten daher aufgrund des anhaltenden strukturellen Nachfragebooms nach Solar-Wechselrichtern gemäß der jüngsten Revision ihrer Umsatz- und Gewinnschätzungen nur moderate Auswirkungen der Corona-Pandemie auf den weiteren Geschäftsverlauf von Enphase Energy, und rechnen derzeit mehrheitlich in 2020 bei einem ca. 20 %igen Umsatzanstieg gleichzeitig mit einer rd. 40 %igen Gewinnausweitung des Konzerns.

Ihre mit hoher Spannung zu erwartenden Zahlen zum 1. Quartal 2020 wird Enphase Energy heute am 05.05. nachbörslich vorlegen. Alleine für dieses Quartal prognostizieren die Analysten bei einer Umsatzverdopplung gegenüber dem Vorjahr eine regelrechte Explosion des Reingewinns (1. Quartal 2019: nur 2,8 Mio. USD) auf nunmehr rd. 30 Mio. USD.

Das aktuelle Aktien-KGV (2020e) von 62, dem für 2021e ein KGV von dann nur noch 37 folgen dürfte (= weiterer Nettogewinnanstieg von rd. 67 % in 2021) reflektiert das rasante Geschäftswachstum von Enphase Energy unseres Erachtens vollkommen korrekt. Wegen der künftig deutlich höher einzuschätzenden Gewinndynamik als beim Erzrivalen Solaredge Technologies geben wir aktuell auch weiterhin der Aktie von Enphase Energy den Vorzug, auch wenn die bereits in einem weit fortgeschritteneren Reife- und Wachstumsstadium befindliche Solaredge Technologies natürlich wesentlich moderatere Aktien-KGV-Bewertungen aufweist (2020e: 29 / 2021e: 21).

Chart: ADVANCED MICRO DEVICES gegen MSCI WORLD – Index (jeweils in Euro)

ADVANCED MICRO DEVICES / AMD, hinter seinem Hauptrivalen NVIDIA (US67066G1040) unter anderem der weltweit zweitgrößte Hersteller von Graphikhalbleitern und –prozessoren (sowohl für gewerbliche wie private Anwendungen) legte bereits am 28.04. sein Ergebnis zum 1. Quartal vor, welches sowohl hinsichtlich des Konzernumsatzes (+ 40 % ggü. Vorjahr) wie auch Reingewinns (auf GAAP-Bilanzierungsbasis ggü. Vorjahr verzehnfacht) die Analystenschätzungen exakt traf.

Getragen wurde der rasante Ergebnissprung im 1. Quartal, der auch direkt mit einem gewaltigen Anstieg der Bruttomarge auf 46 % (Vorjahr: 41 %) einherging, vor allem von der Kernsparte der PC- und Graphikprozessoren für individuelle Anwendungen (Konzernumsatzanteil rd. 80 %). Der Umsatz dieser Division schoss im 1. Quartal 2020 gegenüber dem Vorjahr um nicht weniger als 71 % hoch, wozu auch beitrug, dass deren neuartigster und weltweit leistungsfähigster Desktop-Prozessor der “Ryzen 3000-Serie” (bis zu 16 CPU-Kerne, Leistungstaktrate bis zu 4,7 GHz) direkt wortwörtlich reißenden Absatz fand.

Dagegen bestand der nahezu einzige Lichtblick in der deutlich underperformenden Division der Unternehmens- und Systemlösungen (Konzernumsatzanteil rd. 20 %) in einer ebenfalls stark ausgeprägten Nachfrage nach dem auch in diesem Segment neu eingeführten sog. EPYC-Prozessor (= weiterentwickelter Hochleistungsprozessor für Cloud-Server).

Für das 2. Quartal 2020 stellte AMD angesichts einer kaum gegebenen Belastung des Geschäftsverlaufs durch die Corona-Pandemie eine weitere Umsatzsteigerung um rd. 3 % gegenüber dem 1. Quartal in Aussicht und peilt für das Gesamtjahr 2020 insgesamt nun eine 25 %ige Umsatzsteigerung gegenüber 2019 an (verbunden mit einer operative Bruttomarge von rd. 45 %). Jedoch war, genauso wie auch die Ergebnispublikation des 1. Quartals, ebenso auch dieser Ausblick auf den weiteren Geschäftsverlauf von den Analysten im Großen und Ganzen so erwartet worden.

Angesichts dieser unspektakulären Ergebnisvorlage wie auch der weiteren Konzernprognose ist es für uns daher auch nachvollziehbar, dass die Aktie nun kurzzeitig technisch korrigierte.

Wir stufen den hoch dynamischen Wachstumstrend von AMD jedoch auch weiterhin grundsätzlich als nahezu ungefährdet ein, so dass das aktuelle KGV (2020e) von 59 und (2021e) von nur noch 38 hiermit auch vollauf angemessen korrespondiert. Wir erachten die Aktie daher längerfristig auch weiterhin bedenkenlos als kaufenswert und messen ihr zudem aufgrund einer größeren Bandbreite von Halbleiter- und Prozessorlösungen eine höhere Attraktivität bei, als dem Titel der wesentlich stärker auf Graphik-Chips konzentrierten, im Aktien-KGV jedoch ähnlich hoch bewerteten Nvidia.

05.05.2020 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

27.08.2025

27.08.2025

05.07.2025

05.07.2025

23.10.2023

23.10.2023

16.09.2022

16.09.2022