INNOVATIVE INDUSTRIAL PROPERTIES – Hoch PROFITABLER Cannabis-Player als solide Alternative zu WallStreetBets- “Highflyern” Aurora Cannabis, Aphria und Tilray

WallStreetBets auch im Cannabis-Segment von dubioser Empfehlungsqualität

Ab dem 05.02. erkor sich die weltweit, nach ihren fundamentalanalytisch wie gemäß ihrer Interessenslagen sehr obskuren und fragwürdigen Aktien-„Highflyer“-Empfehlungen in dubiosem und von US-amerikanischen Finanz- (SEC) und Börsenaufsichtsbehörden im Brennpunkt aktueller Untersuchungseinleitungen stehende Plattform WallStreetBets nun ein neues Segment für ihren zurückliegenden Kaufempfehlungs-„Rausch“ aus, indem sie dieser Aktien-„Spielwiese“ nun noch exakt passgenau und treffend ausgerechnet die derzeit international führenden, allesamt in Kanada ansässigen, Cannabis-Züchter AURORA CANNABIS, APHRIA und TILRAY hinzufügte.

Wie fragwürdig diese „Empfehlungs“-Politik von WallStreetBets grundsätzlich ist - und weshalb wir Anlegern hierzulande auch weiterhin ausdrücklich davon abraten, diesen Kaufempfehlungen von WallStreetBets zu folgen – lässt sich dabei z.B. auch an den zwei Fakten ablesen, dass a) WallStreetBets es in diesem höchst spekulativen Segment von Cannabiszüchter-Investments nicht einmal für nötig hielt, die Aktie der bis heute weltgrößten und o.g. Aktien seit Anfang 2018 wegen relativer Soliditäts-Überlegenheit klar outperformenden, ebenfalls kanadischen CANOPY GROWTH zu empfehlen (sondern diese Aktie folgte natürlich einfach dem Sog o.g. weiterer Cannabis-Aktien) und b) WallStreetBets diese Cannabis-Aktien justament gerade ab dem Tag (05.02.) zu empfehlen begann, an dem ihre vormaligen „Short Squeeze-Attacken-Favoriten“ GAMESTOP und AMC ENTERTAINMENT (was aktueller Gegenstand der der aufsichtsrechtlichen Untersuchungen in den USA ist) wieder halbwegs den bisherigen Boden ihres erneuten Abschlachtens in die Nähe fundamentaler Analysten-Zielkursregionen gefunden hatten.

Insofern kann es auch angesichts dieser offenbar ganz klar von puren Eigeninteressen/-dispositionen (und möglicherweise auch von Long- wie Short-Front Running-Transaktionen, was die SEC und NYSE sicher aktuell gründlichst untersuchen wird) gesteuerten WallStreetBets-Aktionen kaum verwundern, dass Anleger, die auf dem Kurs-Top in GAMESTOP (- 78 %) und AMC (- 69 %) eingestiegen wären, aktuell nur wenig stärker geschädigt wären, als zu Höchstkursen vom 10.02. eingestiegene Investoren in Aktien von AURORA CANNABIS (- 44 %), APHRIA (- 44 %) und TILRAY (- 68 %).

Wenigstens, dies als einziger Trost für möglicherweise auch mit o.g. Cannabis-Aktienempfehlungen bisher in der Verlustzone befindliche Anleger, attestiert der breite Analysten-Konsens immerhin der Aktie des aktuell weltweit zweitgrößten Cannabis-Züchters AURORA (CA05156X8843) derzeit noch eine Unterbewertung bzw. ein positives Aktienkursziel von + 11 % auf 14,90 CAD, der Aktie von CANOPY GROWTH (CA1380351009) im Übrigen sogar von + 21% auf 50,80 CAD.

Die beiden weiteren Aktien von APHRIA (CA03765K1049) und TILRAY (US88688T1007), die am 16.12.2020 ihre Fusion zum damit dann künftig weltgrößten Cannabis-Zuchtkonzern noch vor CANOPY GROWTH und AURORA ankündigten und was für WallStreetsBets neben den künftigen globalen Perspektiven auf weitere Cannabis-Konsum- wie Medizintherapie-Legalisierungen die einzigen zwei vorgebrachten Argumente ihrer jetzigen Empfehlungskampagne für Cannabis-Aktien waren, weisen nach herrschendem Analystenkonsens dagegen selbst jetzt noch auf ihren zuletzt wieder klar ermäßigten Kursniveaus weiterhin Überbewertungen / Kurszielpotenziale von - 25 % (APHRIA) bzw. - 14 % (TILRAY) auf.

Auf Basis unserer generell strikt traditionell-fundamentalanalytischen Empfehlungsmaximen, nach denen wir generell nahezu von allen Aktieninvestments in (netto) defizitär operierende Unternehmen abraten - außer in den nur sehr selten anzutreffenden Ausnahmefällen gleichzeitig akzeptabler Kurs/Umsatz-Bewertungen dieser Unternehmen, z.B. bei klassischen „Old Economy-Zyklikern“ innerhalb einer allgemeinen Konjunkturkrise - empfehlen wir daher derzeit auch o.g. Cannabis-Aktien der allesamt bis mindestens Ende 2021 (APHRIA) oder sogar darüber hinaus (AURORA, TILRAY, CANOPY GROWTH) in der Netto-Verlustzone befindlichen Unternehmen unserer breiten Leser- und interessierten Anlegerschaft in keiner Weise zum Kauf und werden diese natürlich auch in unseren Strategie-/Themendepots in keiner Weise berücksichtigen, solange diese weiterhin Kurs-/ Umsatz-Bewertungen von derzeit zwischen 10 und 28 und damit klar außerhalb unseres Toleranzbereichs liegend aufweisen (akzeptables Kurs-/ Umsatz-Verhältnis defizitärer Konzerne selbst in dynamischsten Umsatzwachstums-Feldern nach unseren Maßstäben max. ca. 5 - 6).

Aurora, Aphria und Tilray gewinnseitig auch weiterhin auf keinem grünen Cannabis-Zweig

Der wesentliche, branchenspezifische Strukturhintergrund, der es bereits seit Jahren weitgehend offen und extrem risikobehaftet erscheinen lässt, ab wann Cannabiszucht-Konzerne tatsächlich in eine dann auch nachhaltige und dauerhafte Gewinnzone eintreten werden, ist dabei vor allem der folgende:

Zwar teilen wir alle Expertenprognosen unumwunden, dass im Zuge absehbarer weltweiter weiterer Legalisierungen des Cannabisverkaufs für den Privatkonsum sowie medizinisch verordnete Therapien (Anwendungsgebiete: vor allem chronische Nerven- und Motorik-Störungen, rheumatoide Erkrankungen, Krebstumore) in der reinen Umsatzentwicklung dem globalen Cannabismarkt in den kommenden Jahren weiterhin ein Wachstum von einer gewaltigen, allerdings exakt sicher nur sehr schwer bezifferbaren Dynamik beschert sein dürfte (z.B. Prognose des in den USA sehr großen und angesehenen Marktforschungsinstituts ZION MARKET RESEARCH: von Ende 2019 – Ende 2026 Ver-6,5-Fachung des Weltmarktumsatzes von 13,5 auf knapp 88 Mrd. USD).

Zwar teilen wir alle Expertenprognosen unumwunden, dass im Zuge absehbarer weltweiter weiterer Legalisierungen des Cannabisverkaufs für den Privatkonsum sowie medizinisch verordnete Therapien (Anwendungsgebiete: vor allem chronische Nerven- und Motorik-Störungen, rheumatoide Erkrankungen, Krebstumore) in der reinen Umsatzentwicklung dem globalen Cannabismarkt in den kommenden Jahren weiterhin ein Wachstum von einer gewaltigen, allerdings exakt sicher nur sehr schwer bezifferbaren Dynamik beschert sein dürfte (z.B. Prognose des in den USA sehr großen und angesehenen Marktforschungsinstituts ZION MARKET RESEARCH: von Ende 2019 – Ende 2026 Ver-6,5-Fachung des Weltmarktumsatzes von 13,5 auf knapp 88 Mrd. USD).

So weit, so gut. Nur hatte selbst dieses auch zuletzt schon von Jahr zu Jahr immer rasanter steigende Wachstum des weltweiten Cannabis-Absatzes bislang keinen der weltführenden Cannabis-Züchter auch nur annähernd in die Lage zu einer bisher dauerhaften Netto-Gewinnerzielung versetzt (relativ beste Voraussetzungen hierfür APHRIA, jedoch künftig voraussichtlich stark „ausgebremst“ durch weiter stark defizitären Fusionspartner TILRAY) und dies hat vor allem folgenden Hauptgrund:

Im Zuge des vor allem seit 2014 extrem ausgebauten Angebots weltweiter Hanfanbauflächen (nicht etwa nur für die hier im Fokus stehenden, „psychedelisch“ berauschenden Hanf-Sorten mit stark erhöhtem drogalen Cannabis-Wirkstoff THC (Tetrahydrocannabinol), sondern vor allem auch für die weltweit etwa zu 80 % genutzten Hanfanbau-Flächen ausschließlich zur Herstellung industrieller Biomasse-Brennstoffe), der bis Ende 2020 allein im THC-Cannabissegment ca. eine Verzehnfachung der „staatlich bekannten“ Weltanbauflächen (excl. weltweit ungeahnter weiterer illegaler, unregistrierter, aber die Marktpreise weiter drückender Anbauflächen) auf rd. 2500 Tonnen Jahres-Produktionskapazität mit sich brachte (davon ca. 2000 Tonnen = rd. 80 % allein in Kanada, verteilt vor allem auf die Big 5 Canopy, Aurora, Aphria, Tilray und Cronos) haben sich von Ende 2014 bis Ende 2020 die Weltmarktpreise für THC-Cannabis trotz zügig fortschreitender staatlicher Verabreichungs-Legalisierungen knapp halbiert, z.B. für die gebräuchlichste drogale Form als Marihuana (getrocknete Cannabis-Blüten) in den USA im Durchschnitt auf nur noch rd. 11,50 USD je Gramm per Ende 2020.

In nahezu allen, staatlich fast völlig unregulierten THC-Cannabis-Anbauflächen gerade Lateinamerikas mit seinen behördlich weiter nur sehr schwer kontrollierbaren illegalen Einfuhren (selbst auch in die USA) liegen die dort bekannten Marktpreise fast durchweg qualitativ minderwertigeren / unreineren Marihuanas jedoch überwiegend im tief einstelligen Bereich von meist nur ca. 2 - 5 USD/Gramm, was natürlich ebenfalls einen ständigen latenten Angebotspreisdruck auf o.g. staatlich lizensierte und kontrollierte Züchter Kanadas auslöst.

Massive Überkapazitäten und Überbestände von drogalem Cannabis in Kanada

Und auch selbst schon die zuletzt verzeichnete Gesamtnachfrage-/Umsatz- versus Lagerbestands-Situation aller lizensierten THC-Cannabis-Produzenten Kanadas (als dem hierin weltgrößten, legalen Anbieter) zeigte selbst noch bis Ende Oktober 2020 ein äußerst bedenkliches Bild.

Denn selbst obwohl sich Kanadas Produzenten noch Ende 2019 zur dringend erforderlichen Stabilisierung ihrer Cannabis-Absatzpreise für 2020 eine vorübergehend stilllegende Halbierung ihrer Jahresproduktionskapazitäten auf nur noch 1000 Tonnen auf die Fahnen geschrieben hatten, trat selbst noch bis Ende Oktober 2020 das exakte Gegenteil ein (exakt deckungsgleich wie nach dem historisch nur zu bekannten Prinzip ständig verfeindeter OPEC/Nicht OPEC-Ölstaaten, die sich nur überaus selten zu konzertierten Angebotssenkungen zur Herstellung einer allgemeinen Preisstabilisierung verständigen konnten):

Denn im Vorgriff auf weitere internationale Konsum- und Verabreichungslegalisierungen von drogal wirksamem Cannabis vergrößerten selbst nach einem letzten vorliegenden Report vom Januar 2021 des Online-Fachmagazins „Marijuana Business Daily“ bis Ende Oktober 2020 die führenden kanadischen Produzenten ihre gesamten Anbauflächen gegenüber Oktober 2019 sogar um + 150 % von 2,3 Mio. auf 5,6 Mio. qm, was dazu führte, dass selbst trotz eines prozentual insgesamt deutlich dreistelligen Absatz-/Umsatzsprungs der kanadischen Produzenten gegenüber 2019 deren Lagerbestände (damit weitgehend ungenutzt, extrem kostenverursachend und margendrückend) sogar noch um ein Vielfaches stärker explodierten, und zwar bis Ende Oktober 2020 auf nicht weniger als das schockierende 7,5-Fache des gesamten direkten Branchen-Umsatzes bis Ende Oktober.

Somit hat sich bis Ende Oktober 2020 das Bild noch weiter dahingehend verschärft, dass bereits bis dahin die kanadischen Produzenten nun insgesamt auf ungenutzten THC-Cannabis-Produktions-Überbeständen von nicht weniger als 1.000 Tonnen saßen, dem mit historisch mit Abstand höchsten jemals erreichten Niveau.

Wie stark diese immense Überproduktion aktuell auch an der gesamten Weltnachfrage vorbeigeht, wird schließlich auch dadurch illustriert, dass für den privaten Konsum oder Besitz weiterverarbeitetes THC-Cannabis in Form diverser Pillen, Tabaks oder Lösungen bis Mitte 2020 mit behördlichen Kontrollen offiziell (selbst z.B. inklusive Karibik-Staaten wie Jamaica) ausschließlich erst in diversen Bundesstaaten der USA (am progressivsten: Kalifornien und Colorado), Kanada, Uruguay und (nur innerhalb sog. „Coffee Shops“) in den Niederlanden legalisiert wurde, während die streng medizinische Verordnung und Abgabe zwar mittlerweile in fast allen Ländern der Welt genehmigt wurde, dies allerdings nur unter äußerst strengen Mengenrestriktionen (z.B. in den USA medizinisch begründeter Privatbesitz je nach Bundesstaat nur in Maximalhöhe von aktuell gerade einmal 8 oz. = 227 Gramm Blütenextrakt = erforderliche Menge für Herstellung einer konzentrierten medizinischen Cannabis-Dosis von max. rd. 200 mg).

Auch der jüngst bekanntgegebene Zusammenschluss von Aphria und Tilray zum künftig größten legalisierten THC-Cannabis-Hersteller der Welt, der natürlich vor allem nur dem Hauptziel dient, die Hauptkonkurrenten Canopy Growth und Aurora Cannabis langfristig noch stärker auszustechen, steigern unsere Befürchtungen, dass sich in der Feindschaft dieser Unternehmen damit die zuletzt schon in Kanada an den Tag gelegten Neigungen zu hemmungslosen Cannabis-Überproduktionen künftig eher noch weiter verschärfen, denn von nun an zurückbilden dürften.

Die jüngsten ungebremsten, extrem kostenintensiven, margendrückenden und nach Eingeständnis aller Konzerne auch direkte Bestandsabschreibungen verursachenden Angebotsexzesse von Cannabis machen es somit trotz des reinen Umsatzzuwachses vollauf erklärlich, warum alle o.g. Konzerne in ihren jüngsten Quartalsbilanzen unvermindert durchweg weitere, im Falle von Aurora und Aphria sogar stark ausgeweitete Nettoverluste auswiesen, nach deren Bekanntgabe alle 3 Aktien schlagartig weiter korrigierten, und wo man sich analytisch mit Fug und Recht fragen muss, wann und wie diese Konzerne künftig auf einen profitablen „grünen Cannabis-(Gewinn)-Zweig“ kommen wollen, solange sich nicht das gewaltige gemeinschaftliche Überproduktions-Problem aller 4 Konzerne (incl. Canopy Growth) grundlegend entschärft.

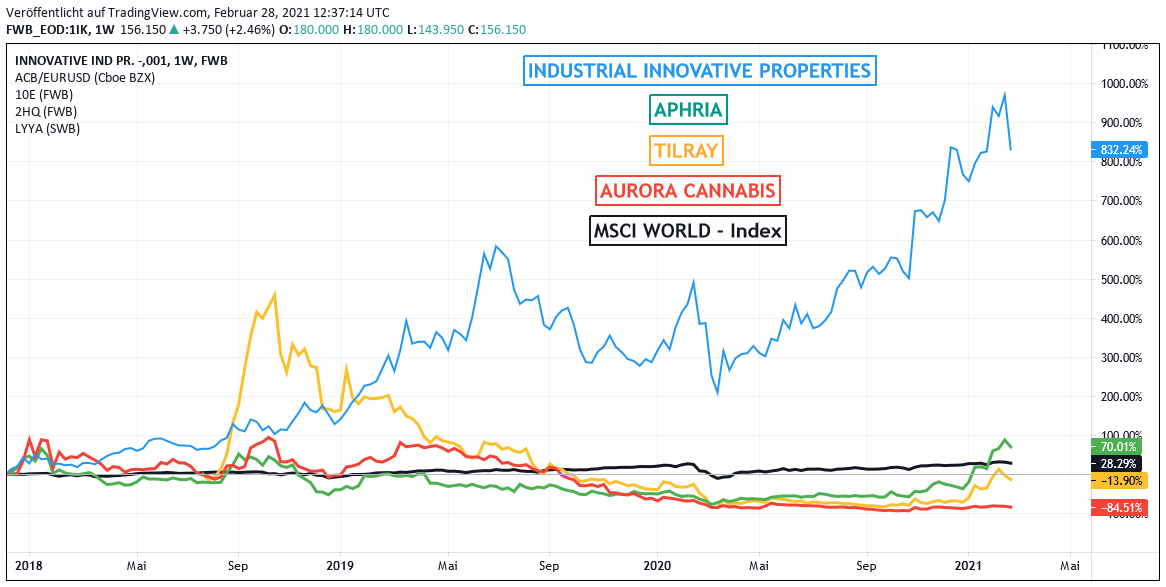

Chart: INNOVATIVE INDUSTRIAL PROPERTIES, AURORA CANNABIS, APHRIA und TILRAY gegen MSCI WORLD-Index (jeweils in Euro)4

So lässt sich also unseres Erachtens auch in obigen genannten Aktien wie Aurora Cannabis, Aphria und Tilray, aus unserer Sicht analytisch klar nachweisen, dass WallStreetBets hiermit externe Anleger stark in Aktien hineintreibt, und dies wohl aus eigenem Kalkül auch nicht ohne Grund, deren Unternehmen zwar vordergründig in den nächsten Jahren tatsächlich gewaltige Umsatzwachstumsraten ausweisen dürften, deren Frage der Nettogewinn-Erzielungen aber noch lange (vorbehaltlich massiver Angebotsverknappungen) auf einem völlig anderen Papier stehen dürften.

Aber wie lässt sich denn dann nun gegebenenfalls doch in ein HOCHSOLIDES UND -PROFITABLES Unternehmen innerhalb der „Cannabis-Story“ investieren, welches wenigstens an dem in den nächsten Jahren ohne Frage zumindest weiter sehr dynamischen Umsatzwachstum dieses Segments direkt mit klingender Münze partizipiert?

Dass es genau einen solchen Konzern und seine Aktie - entgegen dem zweifelhaften Anlagefokus von WallStreetBets - tatsächlich gibt, haben wir bereits seit einigen Tagen in unseren diversen Marktberichten angekündigt, und hier stellen wir dieses Unternehmen daher nun vor.

Kurz gesagt macht sich nachstehendes Unternehmen nämlich bereits seit Jahren in Erzielung satter Gewinne eben genau diese „Eldorado-Manier“ weltweit sehr vieler, kleiner wie großer Cannabis-Züchter zunutze, dass diese seit Jahren mit den „Dollar-Zeichen langfristiger Gewinnberge vor dem Auge“ allein aufgrund der Perspektive immer stärkerer Cannabis-Legalisierungen / -Deregulierungen selbst unter kurzfristiger Hinten-Anstellung jeglicher Profitabilität immer mehr glauben, eine neue Cannabis-Zuchtplantage bzw. -Kapazitätserweiterung nach der anderen aus dem Boden stampfen zu müssen.

Und genau an dieser, anders als diese Cannabis-Züchter selbst kaum einem operativen Risiko ausgesetzten Stelle (zumindest so lange der expansive Bauboom von Cannabis-Plantagen weiterhin ungebrochen anhält), kommt nun INNOVATIVE INDUSTRIAL PROPERTIES / IIP (US45781V1017) ins Spiel, seit ihrer Gründung erst in 2016 bereits der mit Abstand größte reine Verwalter von Cannabis-Plantagen/-Immobilien der USA mit Fokus ausschließlich auf dem derzeit schon am weitesten liberalisierten Segment kontrollierter Cannabis-Züchtungen für den medizinischen Bedarf sowie dazu bestehender Rechtseigenschaft als steuerbegünstiger sog. Real Estate Investment Trust (REIT).

Mit dieser Geschäfts-Fokussierung ausschließlich auf die USA entzieht sich IIP nicht nur dem derzeitigen chronischen Überangebotsdruck und der Verlustausweitung der vorgenannten Großkonzerne Kanadas, er profitiert auch seit Jahren wie kein zweiter Konzern am direktesten von den schon seit Jahren eingeleiteten und durch Regierungssubventionen auf nationaler wie bundesstaatlicher Ebene begleiteten Cannabis-Liberalisierungsschritten in den USA.

Nach allen Experteneinschätzungen wird speziell auch der Cannabis-Einsatz für den medizinischen Einsatz durch die neue Biden-Regierung vehement befürwortet und daraufhin fast sicher künftig nochmals massiver als unter der Präsidentschaft von Trump unterstützt werden, so dass diese direkt an die (bundes)staatlichen US-Ausgabenbudgets gekoppelten Baumaßnahmen neuer Cannabisproduktions- und Forschungseinrichtungen mit diesen künftigen Liberalisierungsmaßnahmen weitgehend 1:1 korrespondieren dürften, ohne dass damit ein wesentliches Risiko ähnlicher „Eldorado“-Angebotsexzesse wie durch die kanadischen Cannabis-Züchter verbunden wäre.

Innovative Industrial Properties – Hochgradiger Profiteur weiterer US-Cannabislegalisierungen

Und wie oben bereits erwähnt: IIP verwaltet diese Cannabis-Immobilien unter Vereinnahmung von Miet-, Pacht- und Ausrüstungsleasing-Einnahmen nur, das operative Risiko des Cannabisanbaus und -Absatzes tragen jedoch allein die technischen Betreiber dieser Immobilien (z.B. in Gestalt einer Aurora Cannabis, Aphria, Tilray Canopy Growth oder von jedem denkbaren anderen operativen Betriebsleiter). Folglich hängt auch bei IIP deren Zahlungsstrom, wie bei jedem anderen Immobilienverwalter auch, grundsätzlich allein vom Grad ihrer Immobilienauslastungen sowie den mit den jeweiligen Immobilien individuell verbundenen Miet- / Pacht- / Leasing-Margen ab.

Die Steuerbegünstigung von IIP als REIT wie auch die grundsätzlich extrem hohe Kapitaleinsatzeffizienz des Immobilienverwaltungs-Gewerbes ermöglichte IIP zuletzt auch die Erzielung einer exzellenten Nettogewinnmarge (2020) von 55 % - von der die verlustreichen kanadischen Cannabis-Züchter natürlich noch auf Jahre hinaus nur träumen können - und dürfte es IIP daher auch ermöglichen, in 2021 und 2022 basierend auf dem aktuellen Kursniveau nun eine stattliche Dividendenrendite von 3,1 % / 3,7 % auszuschütten.

Im Einzelnen verwaltete IIP Ende Oktober 2020 ein Portfolio aus 63 Cannabisplantagen und -Forschungseinrichtungen in 16 US-Bundesstaaten bei denen der Vermietungs- / Verpachtungsstand, wie kaum anders zu erwarten, eine hervorragende Auslastung von 99,3 %, verbunden zudem mit einer sehr langen Durchschnitts-Vertragslaufzeit von über 16 Jahren aufwies.

Diese schon seit Jahren hervorragende operative Positionierung von IIP innerhalb der USA führte dazu, dass der Konzern von Ende 2018 (Erreichung nennenswerter Umsatz- und Gewinndimensionen) bis Ende 2020 nicht weniger als eine Verachtfachung des Gesamtumsatzes hinlegen konnte, gepaart sogar fast mit einer Verzehnfachung des Nettogewinns.

Auch für die kommenden 2 Jahre von Ende 2020 – Ende 2022 erwarten die Analysten im Konsens nun eine weitere gewaltige Umsatzausweitung von IIP um + 225 %, die sogar von einer weiteren Verdreifachung des Nettogewinns begleitet werden dürfte.

Hieraus errechnet sich ein, auch dank der großzügigen Dividendenrendite von über 3 %, sehr attraktives Aktien-KGV (2022e) von derzeit nur rd. 27 für die in den nächsten Jahren mit höchster Wahrscheinlichkeit weiterhin äußerst wachstumsdynamische Innovative Industrial Properties, weshalb wir den derzeit mit 4,7 Mrd. USD Aktienmarktkapitalisierung ausgestatteten Titel – völlig im Gegensatz zu Aurora Cannabis, Aphria und Tilray – sehr risikofreudig eingestellten Anlegern aktuell in jedem Fall zum Kauf empfehlen.

Auch für eine mögliche künftige Neuaufnahme (nach Abschluss der laufenden Gesamtmarkt-Korrektur) in unser Strategiedepot AKTIEN SPEKULATIV setzen wir die Aktie von INNOVATIVE INDUSTRIAL PROPERTIES nunmehr auf die Beobachtungsliste.

01.03.2021 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

12.04.2023

12.04.2023

27.10.2021

27.10.2021

08.06.2021

08.06.2021

11.02.2021

11.02.2021