Microsoft: Sonnenstrahlen über der Wolke

Microsoft: Quartalszahlen / Pentagon-Auftrag

Im aktuellen Umfeld globaler Konjunktureintrübungen aufgrund der diversen Handelskonflikte der USA existieren unter den internationalen Großkonzernen mittlerweile nur noch sehr wenige, an denen diese widrigen Markbedingungen offenbar gänzlich abprallen und die hierdurch keinerlei Geschäftsbelastung verspüren. Eine dieser ganz wenigen Ausnahmen von einer kaum übertroffenen Geschäftsstabilität ist zweifelsohne MICROSOFT (ISIN: US5949181045). Nicht nur reiht sich seit Jahren nun schon quartalsweise ein Ergebnisrekord an den anderen, und übertrifft dabei regelmäßig alle Analystenschätzungen, sondern auch weiterhin wird Microsoft gerade in ihrem wachstumsstärksten Standbein des großvolumigsten Datenverarbeitungs- und -Speicherungsgeschäfts (Cloud) mit Aufträgen regelrecht überschüttet. Ob diese fulminante Geschäfts- und damit auch Aktienkursrallye in den kommenden Jahren weiter von Bestand sein kann, und wie man sich demzufolge in der Aktie aktuell positionieren sollte, analysieren wir hier.

Chart: Microsoft vs. S&P 500-Index

Sehr gutes Ergebnis im 1. Geschäftsjahres-Quartal 2019/2020 (per 30.09.)

Die am 24.10. vorgelegten Quartalszahlen von Microsoft übertrafen sowohl in Umsatz und Gewinn die Analystenschätzungen deutlich. So wurde im 1. Geschäftsjahres-Quartal 2019/20 bei einem Umsatz von 33,1 Mrd. USD (+ 14 % ggü. Vorjahr) ein Reingewinn von 10,7 Mrd. USD (+ 21 % über Vorjahresniveau) erzielt. Die Analystenerwartungen lagen beim Umsatz dagegen zuvor bei 32,2 Mrd. USD sowie beim Nettogewinn bei 9,6 Mrd. USD.

Verlässlicher Träger dieses grundsoliden Umsatz- und Gewinnzuwachses war einmal mehr vor allem das zunehmend expandierende Cloudgeschäft von Microsoft. Dieses verzeichnete insgesamt bereits schon auf der Umsatzebene eine Ausweitung um 27 %, wobei das Herzstück dieses boomenden Datenservicebereichs, die Cloudplattform AZURE, sogar eine Umsatzsteigerung von + 59 % gegenüber Vorjahr hinlegte. Auch der Bereich der Einrichtung neuer Cloud-Server wuchs gegenüber Vorjahr um stattliche 30 %.

Über dieses starke Cloud-Wachstum hinaus glänzte auch generell der gesamte Bereich der Microsoft-Dienstleistungen gegenüber institutionellen Kunden mit einer beeindruckenden Geschäftsentwicklung. So stiegen die Erlöse des Kernprodukts Microsoft Office 365 für gewerbliche Anwendungen ggü. dem Vorjahr um 13 %, während sich die Zahl institutioneller Nutzer gar gleich um rd. 30 % auf rd. 200 Mio. erhöhte. Hierdurch wird klar deutlich, dass die hoch professionellen Cloud-Dienstleistungen von Microsoft auch zugleich ein ideales Zugpferd sind, um auch in angrenzenden Servicebereichen verstärkt Geschäftskunden an das Unternehmen zu binden. So stieg auch der Umsatz in dieser weiteren gewerblichen Dienstleistungssparte, wozu beispielsweise die berufliche Netzwerk-Plattform LinkedIn oder der Hersteller von Kundenmanagementsoftware (CRM) Microsoft Dynamics zählen, gegenüber Vorjahr sehr solide um 15 % an.

Mit dieser glänzenden Geschäftsentwicklung im gewerblichen / professionellen Anwendungsbereich konnte das Ergebniswachstum von Microsoft in Privatkundendienstleistungen erwartungsgemäß bei weitem nicht mithalten. Dieses Segment verzeichnete im abgelaufenen Quartal gegenüber Vorjahr lediglich ein Umsatzwachstum von + 5 % und beinhaltet neben Installations- und Update- Leistungen der Basisplattform Windows sowie dem Verkauf der Office 365-Produkte an private Nutzer auch z. B. den Vertrieb der Tablet-Palette „Surface“ oder die Onlinespiele-Entwicklung über die Spielkonsole Xbox. Gerade letztere Segmente von „High-Tech“-Auslieferungen vorrangig an Privatkunden verzeichneten bei Microsoft im abgelaufenen Quartal angesichts fehlender neuer Produktlancierungen nur eine sehr mäßige Ausweitung.

Diese deutliche Ergebnisdiskrepanz zwischen privaten und gewerblichen Kunden bei Microsoft kommt für uns jedoch nicht überraschend und stellt auch keinen Anlass zur Sorge dar. Denn die seit Jahren vor allem auf zunehmende Schnelligkeit, Datenvolumenssteigerungen und höhere Netzwerkreichweiten ausgerichteten Produkt- und Dienstleistungsinnovationen von Microsoft sind von Vorneherein zunehmend eher an eine professionelle gewerbliche Kundschaft adressiert, denn an private Nutzer. In dieser Ausrichtung auf institutionelle Kunden wird fraglos auch weiterhin der Schlüssel zum nachhaltigen Geschäftserfolg von Microsoft liegen, und daher ist es auch nur konsequent, wie von Microsoft derzeit praktiziert, die geschäftsstrategischen Expansionsvorhaben künftig relativ stark auf den Kreis professioneller Gewerbekunden zu konzentrieren.

Cloud-Dienstleistungen als wesentlicher Geschäftstreiber

Gerade in ihrer zunehmend auf anspruchsvollste Geschäftskunden abzielenden Dienstleistungsausrichtung liegt die stetig wachsende weltweite Anerkennung der Programmier-, Wartungs- und Servicekompetenzen von Microsoft begründet, und dies manifestiert sich am ehesten an den gewaltigen Wachstumszahlen, die Microsoft speziell im zuvorderst institutionell geprägten Cloud-Bereich aufweist.

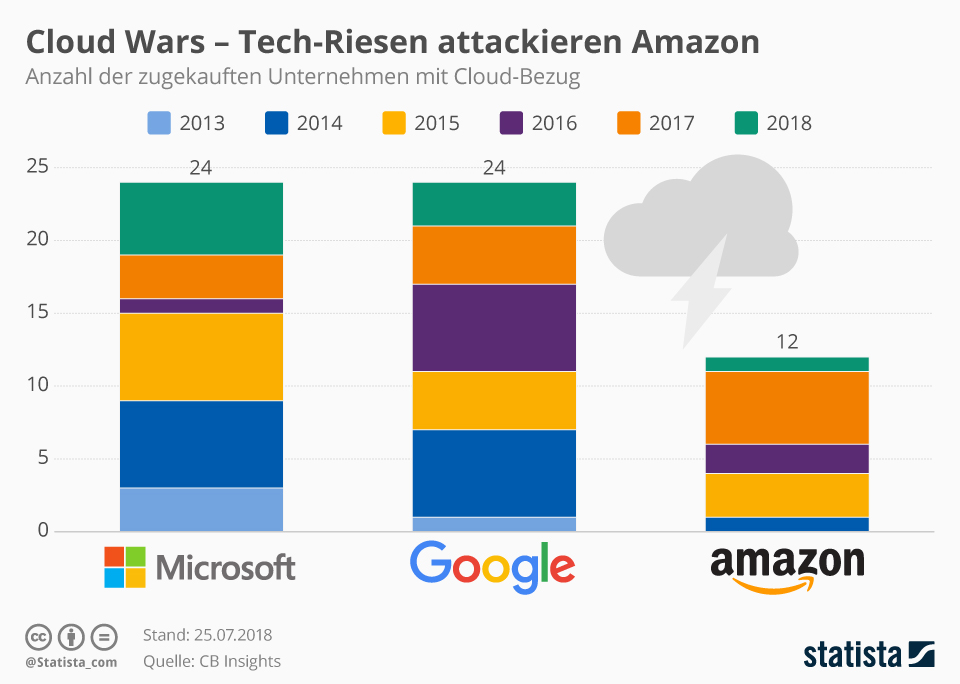

Wie sehr daher Microsoft nun zunehmend das Expansionstempo speziell in der Akquise anderer Cloud-Dienstleister oder auch der Gewinnung entsprechender Cloud-Aufträge forciert, wird am besten anhand nachstehender Graphik im Vergleich zu den aktuell weltweit schärfsten Cloud-Konkurrenten GOOGLE und AMAZON deutlich.

Grafik: Cloud-Akquisitionen MICROSOFT im Vergleich zu GOOGLE und AMAZON seit 2013

Zumindest seit 2017 und gerade in 2018 überrundete Microsoft Google und Amazon im erfolgreichen Erwerb anderer Cloud-Dienstleister erkennbar. Dies ist unseres Erachtens vor allem darauf zurückzuführen, dass Google und Amazon trotz ihres ebenso wie Microsoft völlig marktbreit geöffneten Cloudservice-Angebots durch ihr Traditionsgeschäft doch immer noch einen wesentlich stärkeren Privatkunden-Bezug aufweisen, als Microsoft. Und das gesamte Cloud-Geschäft war nun einmal schon immer eher auf institutionelle Anforderungen ausgelegt und wird diese auch bleiben, so dass wir davon überzeugt sind, dass von nun an Microsoft Google und Amazon zur Erfüllung vornehmlich geschäftlicher Datenverwaltungsanforderungen über entsprechende Cloudaktivitäten zunehmend Marktanteile streitig machen wird.

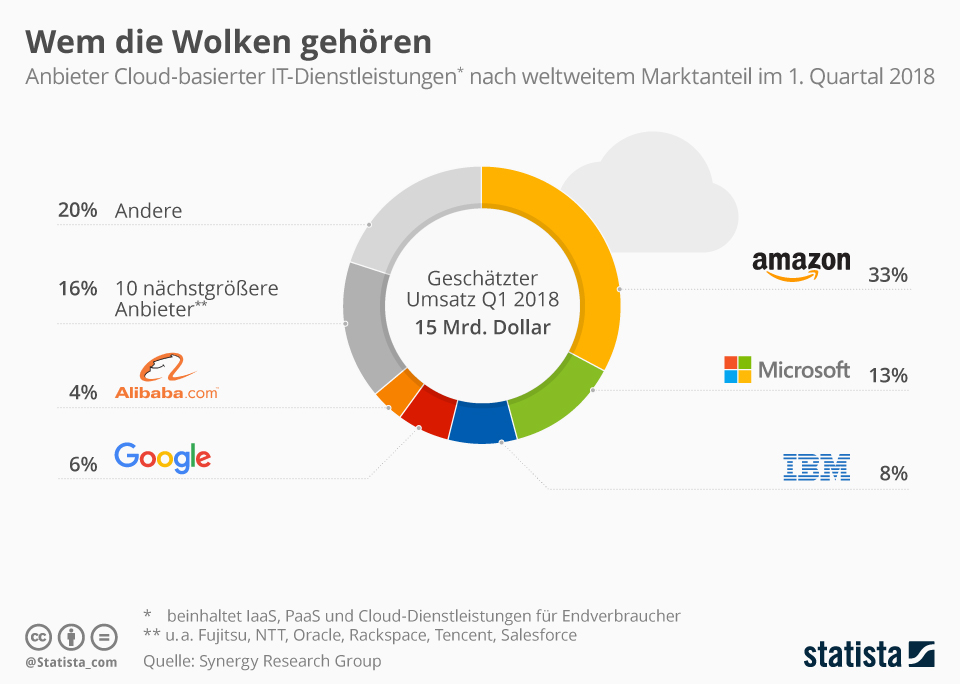

Dies wird auch von Expertenschätzungen belegt, die im Konsens davon ausgehen, dass Microsoft unter allen öffentlichen Cloud-Anbietern seinen Anfang 2018 bei 13 % gelegenen Weltmarktanteil bereits bis Ende 2020 am stärksten auf annähernd 18 % ausbauen dürfte, und dies vor allem zu Lasten von Amazon (Rückgang des Weltmarktanteils von 33 % auf unter 30 %) sowie unter Beibehaltung seines rd. 3 %-igen Marktanteilsvorsprungs zu Google. Nach diesen Schätzungen dürfte ebenso auch der Weltmarkt-Anteil des vierten, großen Cloudkonkurrenten IBM bis 2020 anhaltend bei rd. 8 % stagnieren.

Grafik: Weltmarkt-Anteile größter Cloud-Dienstleister 1. Quartal 2018

Einen weiteren, in seiner Symbolkraft kaum zu unterschätzenden und daher wegweisenden Meilenstein in seiner künftigen Akzeptanz als Cloudanbieter ersten Ranges erziele Microsoft dadurch, dass dem Konzern vergangenes Wochenende nun auch ein 10 Mrd. USD-Auftrag zugeschrieben wurde, die IT- und Cloud-Strukturen des US-Verteidigungsministeriums (Pentagon) in den kommenden Jahren grundlegend zu erweitern und zu modernisieren, um auf diese Weise noch höhere Standards in puncto künftiger Schnelligkeit und Sicherheit des Austauschs von US-Militärdaten zu implementieren. Bei diesem hoch lukrativen Auftrag wurde auch - nach den Charakteristika beider Unternehmen für uns nachvollziehbar - der Mitbieter Amazon erfolgreich aus dem Feld geschlagen, während Google diesen Auftrag aufgrund konzerninterner Compliance-Anforderungen an den Inhalt von Cloudprojekten von Vorneherein gänzlich ablehnte.

In jedem Fall dürfte Microsoft mit dem Zuschlag für dieses hochgradige Cloud-Prestigeprojekt der US-Regierung nun ein weiterer entscheidender Vorstoß gelungen sein, künftig ein zunehmend stark präferierter Partner für gewerbliche Cloudaufträge auch anderer großer Institutionen zu werden, und in diesem Metier Amazon und Google in den nächsten Jahren zunehmend hinter sich zu lassen. Auf dieser perspektivisch glänzenden Grundlage sollten die Cloud-Gewinne von Microsoft daher auch auf lange Zeit weiterhin unvermindert sprudeln.

Aktienbewertung und Anlageempfehlung

Vor allem durch die zügig ausgebauten Cloud-Aktivitäten, das dauerhaft stabile Fundament weiterer gewerblicher Dienstleistungsangebote (z. B. Office 365 Professional, LinkedIn, Dynamics) und die fortgesetzte Zurückdrängung wachstums- und margenschwächerer privater Produktbereiche (bereits jetzt nur noch rund 33 % Konzerngewinn-Beitrag) sollte Microsoft noch auf Jahre hinaus sehr stabile zweistellige Umsatz- und hiermit verbunden sogar anhaltend überdurchschnittliche Gewinnzuwächse erzielen (fortgesetzte Margenausweitungen). Konkret erwarten Analysten im Durchschnitt bis Ende 2022 eine weitere Reingewinnausweitung um rd. 35 %, verbunden mit einer exzellenten operativen Marge von ebenfalls 35 %. Das bereits in 2020 geschätzt nur bei rd. 27 liegende KGV der Aktie stufen wir angesichts der hervorragenden langfristigen Wachstumsperspektiven des Konzerns daher auch trotz der zurückliegenden Kursrallye noch immer als eine Unterbewertung der Aktie ein.

Zur Ihrer Nachverfolgung unserer strategischen weiteren Positionierung in der Aktie verweisen wir auf unser erfolgreich geführtes Musterportfolio KONSERVATIV, in dem die Aktie aktuell einen Kernbestandteil bildet.

31.10.2019 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

10.10.2025

10.10.2025

02.10.2025

02.10.2025

01.10.2025

01.10.2025

29.09.2025

29.09.2025