Technologie- / Wachstums-Aktien: Korrektur noch nicht ausgestanden – Strikte Stop Losses bzw. Cash-Erhöhungen weiter angezeigt

Trotz starker Unterbewertung kurzfristig weiteres Korrekturpotenzial

Entgegen dem in der letzten Woche lediglich um - 1,5 % abgeschwächten MSCI WORLD (Euro)-Index brach der US-amerikanische NASDAQ 100 (Euro)-Index als der weltweit wichtigste Technologie- und auch sonstige Wachstumsaktien-Benchmark-Index in der vergangenen Woche gleich um - 5,8 % ein. Den Hintergrund hierfür sehen wir – im Umfeld auch weiterhin jeglicher angebrachter Ergebniszuversicht für praktisch alle kommenden Technologie- und Wachstumsunternehmens-Publikationen zum 4. Quartal 2021 sowie auch deren anschließende Prognosen für 2022 – ausschließlich in dem am 05.01. veröffentlichten Protokoll der FED zu ihrer letzten Sitzung von 14./15.12., aus dem hervorging, dass sie angesichts der weiterhin ausufernden US-Inflationsrate mit allerhöchster Wahrscheinlichkeit noch im 1. Halbjahr zu einer ersten Leitzinsanhebung schreiten und auch künftig weiteren Inflationsanstiegen notfalls mit weiteren Zinserhöhungen von nun an konsequent entgegenwirken will.

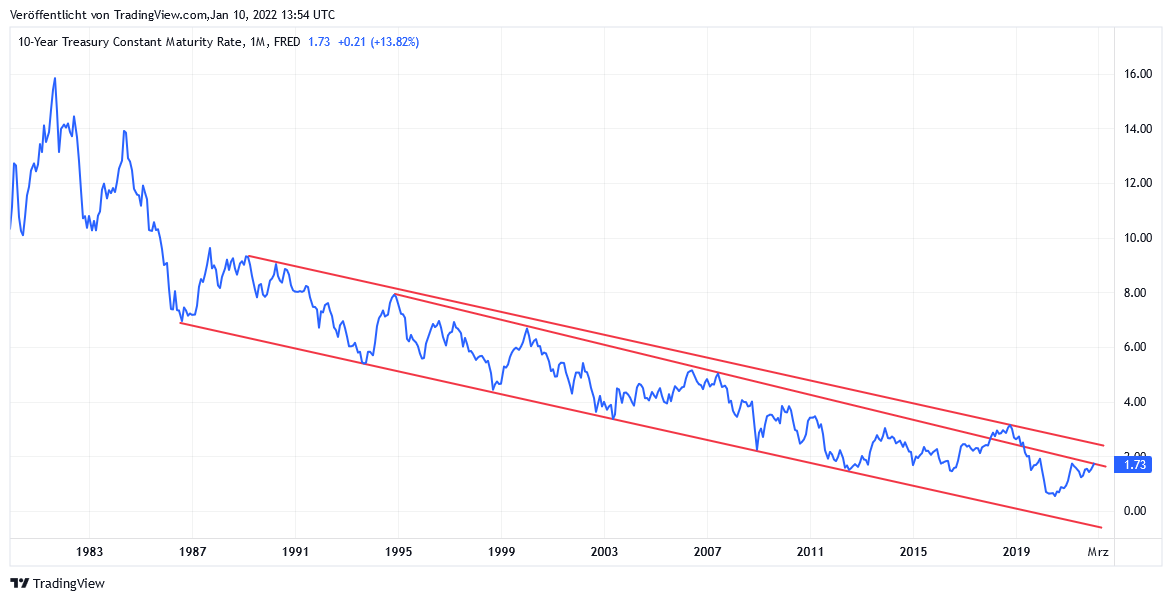

In diesem Zuge stieg die Durchschnittsrendite 10-jähriger öffentlicher US-Anleihen bis zum Ende letzter Woche weiter rapide auf 1,73 % an und liegt damit ausgehend vom Tief bei nur 0,55 % Anfang Juli 2020 bereits auf einem Niveau, was auch in der längsten historischen Perspektive im Dauerabwärtstrend der US-Zinsen seit März 1989 auch schon erstmals Ende April 2012, also vor immerhin fast 10 Jahren erreicht wurde.

Damals betrug die Inflationsrate im April 2012 zwar noch völlig stabilitätsverträgliche 2,3 %, während die letzte publizierte Inflationszahl der USA vom November 2021 erwartungsgemäß 6,8 % und damit den höchsten Stand seit Juni 1982 erreicht hatte.

Allerdings rechnen wir künftig nun doch aufgrund der jüngsten angebotsbedingten Halbleiter- und Industrie-Rohstoffpreisanstiege wie auch des absehbaren Nachlassens der Corona-Sondernachfrage-Dynamik nach zunehmenden Lockdown-Aufhebungen in 2021 im laufenden Jahr 2022 im Konsens mit allen Ökonomen sowohl für die USA (reales BIP 2021e: + 5,6 %; 2022e: + 3,5 % - Quelle: Conference Board) wie auch für die gesamte EU (reales BIP 2021e: + 5,1 %; 2022e: + 4,3 % - Quelle: EU-Kommission) mit einer merklichen, wenn auch weiterhin auf einem hohen absoluten Niveau befindlichen Wachstumsverlangsamung.

Allerdings rechnen wir künftig nun doch aufgrund der jüngsten angebotsbedingten Halbleiter- und Industrie-Rohstoffpreisanstiege wie auch des absehbaren Nachlassens der Corona-Sondernachfrage-Dynamik nach zunehmenden Lockdown-Aufhebungen in 2021 im laufenden Jahr 2022 im Konsens mit allen Ökonomen sowohl für die USA (reales BIP 2021e: + 5,6 %; 2022e: + 3,5 % - Quelle: Conference Board) wie auch für die gesamte EU (reales BIP 2021e: + 5,1 %; 2022e: + 4,3 % - Quelle: EU-Kommission) mit einer merklichen, wenn auch weiterhin auf einem hohen absoluten Niveau befindlichen Wachstumsverlangsamung.

Diese zunehmende Konjunkturnormalisierung dürfte dann folgerichtig ebenso auch wieder von rückläufigen Industrierohstoff-Preisen (unsere Erwartung für wichtigsten Indikator „Brent-Öl“: Preis-Peak bei ehemals erreichtem Doppel-Top von 86 USD/Barrel, von nun an wieder Abdrehen nach unten) wie auch bei offenbar derzeit erstmals wieder einsetzenden Halbleiter-Produktions- und Lieferengpassentspannungen in Asien trotz weiter anhaltend boomender globaler Chipnachfrage von tendenziell stabilen bis allenfalls nur noch moderat weiter anziehenden Halbleiterpreisen in 2022 begleitet werden.

Chart: Brent-Öl (in US-Dollar)

In diesem geschilderten künftigen Konjunktur- wie Rohstoff/Halbleiter-Preisszenario erscheint uns daher spätestens ab Beginn des 2. Halbjahres ein weltweit deutlich nachlassender Inflationsdruck als hoch wahrscheinlich, was sowohl aufgrund der zusätzlich für das 1. Halbjahr angekündigten Zinserhöhungseinleitung durch die FED – die größten „Inflations- und Zinsskeptiker“ unter den Ökonomen rechnen derzeit sogar schon mit einem ersten möglichen Zinsschritt im März – wie auch der bekannt äußerst hohen Antizipationseffizienz ebenso der Rentenmärkte (üblicherweise, wie auch im Aktienbereich um mindestens 6 Monate im Voraus) unseres Erachtens in den kommenden 3 Monaten noch maximal ein Erreichen der Rendite 10jähriger US-Treasuries von bis zu 2,4 – 2,5 % möglich werden lassen könnte (= oberster Rand des im März 1989 etablierten Primärabwärtstrends der Zinsen), jedoch keinesfalls darüber hinausgehen dürfte.

Zumindest ca. 2/3 des maximal denkbaren Zinsanstiegstrends seit dem Tief Anfang Juli 2020 dürften damit nach unserer Einschätzung also in jedem Fall bereits absolviert sein.

Chart: Rendite 10jähriger US-TREASURIES

Unter diesen Aspekten des nach unseren Erwartungen auch zeitlich spätestens zum Ende des 1. Quartals beendeten Trends der Langfristzins-Steigerungen in den USA wie auch der mittlerweile von den Analysten durchweg und vollauf zu Recht praktisch allen Technologiewerten (sowohl des IT- wie auch Gesundheitswesens) attestierten prozentual deutlich ZWEISTELLIGEN Unterbewertungen (z.B. als die weltweit relevanteste Technologie-Benchmark-Aktie: MICROSOFT (US5949181045) bereits um – 22 %), stufen wir das denkbare weitere mittlere Korrekturpotenzial des gesamten weltweiten Technologie- und Wachstums-Aktiensegments, am besten repräsentiert durch den NASDAQ 100-Index, derzeit nur noch auf allenfalls ca. – 7 % begrenzt ein (Kursziel NASDAQ 100-Index: 14150 Punkte = Unterstützung des im Julis 2020 etablierten, flacheren Aufwärtstrends).

Im Falle der Erreichung dieses Kursziels von 14150 Punkten würde das KGV (2022e) des NASDAQ 100-Indexes, dessen Unternehmen wir auch von Ende 2021- Ende 2024 mindestens das Potenzial zur Realisierung einer hoch stabilen, aggregierten Nettogewinn-Wachstumsrate von ca. + 15 % p.a. attestieren (Konsensschätzung allein für 2022e: + 30 % !), nur noch bei rd. 26 liegen, was damit ebenfalls für überdurchschnittlich hoch dynamisch wie auch stabil wachsende (Technologie)-Unternehmen bereits einer als moderat anzusehenden PEG-Ratio (= KGV / annualisierte langfristige (3 Jahres-) Nettogewinnwachstumsrate) von nur noch rd. 1,73 entsprechen würde.

Chart: NASDAQ 100-Index

Angesichts der somit jedoch noch immer nicht als gänzlich ausgestanden zu betrachtenden Korrekturphase des Wachstums-/ Technologie-Aktiensegments sowie der Fokussierung aller Depots auf diesen klar wachstumsorientierten Anlagestil behalten nach bereits diversen weiteren Stop Loss-Verletzungen der letzten Woche (aktuelle Liquiditätsquoten aller 4 Strategie-/ Themendepots excl. dem Themendepot Edelmetalle: 15 – 25 %) unsere Vorgehensweise, Veräußerungserlöse aus Stop Loss-Verkäufen zunächst nahezu ausschließlich allein in der Liquidität zu parken, vorläufig auch weiterhin konsequent bei.

Angesichts der somit jedoch noch immer nicht als gänzlich ausgestanden zu betrachtenden Korrekturphase des Wachstums-/ Technologie-Aktiensegments sowie der Fokussierung aller Depots auf diesen klar wachstumsorientierten Anlagestil behalten nach bereits diversen weiteren Stop Loss-Verletzungen der letzten Woche (aktuelle Liquiditätsquoten aller 4 Strategie-/ Themendepots excl. dem Themendepot Edelmetalle: 15 – 25 %) unsere Vorgehensweise, Veräußerungserlöse aus Stop Loss-Verkäufen zunächst nahezu ausschließlich allein in der Liquidität zu parken, vorläufig auch weiterhin konsequent bei.

Lediglich im Falle berechenbarster kurzfristiger Performancepotenziale auch von ausgesuchtesten Aktien des „Old Economy-Segments“, wozu wir derzeit innerhalb des DAX 40-Index aktuell chart- wie bewertungstechnisch gerade die Hoch-Dividendentitel von BMW ST. (DE0005190003) oder ALLIANZ (DE0008404005) zählen würden, behalten wir uns vor, auch derartige Standardwerte unseren Strategiedepots Aktien Konservativ und Vermögensstreuung kurzfristig ebenfalls erneut unter rein taktischen Kalkülen beizumischen.

10.01.2022 - Matthias Reiner

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

31.01.2026

31.01.2026

30.01.2026

30.01.2026

30.01.2026

30.01.2026

29.01.2026

29.01.2026