Agilent, Sika, Fair Isaac, Longfor Group: Strategiedepot Aktien Konservativ

Update zum Strategiedepot Aktien Konservativ 13.12.2020

In der letzten Woche trat an den internationalen Aktienmärkten eine weitere leichte Abschwächung ein. Der MSCI WORLD (Euro) - Index gab bei insgesamt niedrigen Umsätzen um - 0,4 % nach.

Auch in der letzten Woche war an den internationalen Aktienmärkten nur ein Thema von besonderer Relevanz: Die mittlerweile sowohl durch die US-Regierung wie auch die EU-Kommission für die USA und Europa beschlossene bzw. angekündigte Genehmigung eines Notfalleinsatzes (jedoch bislang keine offizielle Marktzulassung !) des Corona-Impfstoffs der Mainzer BioNTech (US09075V1026) in einer Forschungs- und Vertriebspartnerschaft mit dem US-Pharmariesen Pfizer (US7170811035) wie auch des Impfstoffs des großen US-Biotechnologiekonzerns Moderna (US60770K1079), der ebenfalls bereits alle klinischen Testphasen erfolgreich gemeistert hat.

Zum voraussichtlichen Startzeitpunkt der ersten Impfungen in den USA und der EU, bei denen zuerst der bereits genehmigte Impfstoff von BioNTech/Pfizer, zeitnah gefolgt vom Moderna-Impfstoff zum Einsatz kommen wird, existieren derzeit zwar noch keine verbindlichen Datumsangaben, jedoch dürfte dies möglicherweise noch in der zweiten Dezember-Hälfte, spätestens aber im Januar der Fall sein.

Darüber wird in den USA nun auch die in den nächsten Tagen zu erwartende Verabschiedung eines kommenden weiteren Corona-Hilfspakets über nicht weniger als 908 Mrd. USD vorangetrieben, womit auf die auch in den USA seit Anfang Oktober ungebremst hochschießenden Covid 19-Infektions- und Todesfallzahlen reagiert wird.

In diesem allgemeinen Aktienumfeld, das hinsichtlich der Konjunkturwahrnehmung der Anleger derzeit von einer kurzfristig weiterhin klaren Zurückhaltung, für das Gesamtjahr 2021 jedoch generell von einem hochgradigen Optimismus geprägt ist, ist der MSCI World (Euro) – Index aktuell jedoch offenbar noch immer nicht dabei, in eine bewertungs- wie auch charttechnisch zunehmend überfällige und fundamentalanalytisch sehr begrüßenswerte Konsolidierung überzugehen.

Rein charttechnisch (s. unten) könnte der MSCI World (Euro)-Index daher durchaus auch noch weiter sein kurzfristig allenfalls noch verbliebenes Kurspotenzial von max. ca. + 4 % ausreizen, bevor dann mit höchster Wahrscheinlichkeit diese von uns erwartete Konsolidierungsphase (ausgestattet mit einem Korrekturpotenzial von - 5 % bis max. - 10 %) einsetzen dürfte.

In dieser aktuell immer dünner werden Luft der internationalen Aktienmärkte änderte sich das Sektorenmuster in der letzten Woche allerdings zum ersten Mal seit Monaten zumindest leicht dahingehend, dass sich nun auch zuletzt dauerhaft gestiegene, hoch konjunkturzyklische „Old Economy“-Aktien dem anhaltenden Gewinnmitnahmedruck in besonders defensiven Wachstumswerten anschlossen. Somit lag das am klarsten outperformende Segment der letzten Woche nun wieder vor allem auf Technologie-Wachstumsaktien eines erhöhten Risikoprofils (wie sie speziell im Strategiedepot AKTIEN SPEKULATIV und Themendepot ZUKUNFTSTECHNOLOGIEN vorrangig allokiert sind).

Die KGV-Bewertung (2021e) des MSCI World-Index befindet sich mit mittlerweile 20,7 auch weiterhin auf einem neuen 18 Jahres-Hoch, so dass nahezu sicher davon auszugehen ist, dass im Durchschnitt zumindest die aktuell von den Analysten derzeit im Konsens unterstellte Index-Nettogewinnsteigerung um + 34 % in 2021 quasi schon bis zu letzten Nachkommastelle in den Kursen der entsprechenden Indexaktien reflektiert sein dürfte. In diesem Zusammenhang weisen auch weiterhin vor allem hoch zyklische Old Economy-Unternehmen die eklatantesten Überbewertungen auf, wie das KGV des hierfür aussagekräftigsten Teilindexes MSCI World Industrials von nicht weniger als 23,5 (= sogar ein Aufschlag von + 14 % zum KGV des MSCI World-Indexes) aus unserer Sicht untrüglich signalisiert.

Wir sehen uns in der generellen, sehr geringzyklischen Fokussierung unserer Strategie- und Themendepots auf die transparentesten Wachstumsaktien unterschiedlicher Risikoprofile für das Börsenjahr 2021 daher auch weiterhin als sehr komfortabel positioniert an, weshalb wir den aktuellen Aktieninvestitionsgrad aller Strategie- und Themendepots zunächst auch weiterhin bei max. rd. 90 % aufrechterhalten.

Chart: MSCI WORLD (Euro) – Index seit 2013

Trotz der ausschließlichen Ausrichtung des Strategiedepots AKTIEN KONSERVATIV auf traditionell überdurchschnittlich defensive und daher üblicherweise besonders trendstabil und berechenbar steigende Titel (= das am stärksten underperformende Aktiensegment der letzten 6 Wochen) konnte das Depot im Zuge eines nachlassenden Gewinnmitnahmedrucks in diesem Segment in der letzten Woche nun zumindest einmal wieder mit dem MSCI World (Euro)-Index mithalten und gab ebenso um - 0,4 % nach.

Hieraus resultierte per 13.12. seit Auflage am 26.02.2019 auf Währungsbasis Euro nun eine Nettoperformance des Depots (vor Dividenden) von + 16,4 %.

Hieraus resultierte per 13.12. seit Auflage am 26.02.2019 auf Währungsbasis Euro nun eine Nettoperformance des Depots (vor Dividenden) von + 16,4 %.

Eine deutliche Korrekturfortsetzung verzeichnete auch in der letzten Woche nach Durchführung einer Kapitalerhöhung zu stark kursverwässernden Konditionen auch weiterhin die Aktie des führenden chinesischen Immobilienentwicklers und -verwalters LONGFOR GROUP HOLDINGS (KYG5635P1090), die im Wochenverlauf um weitere - 6,2 % nachgab. Auf dem aktuell erreichten Niveau von rd. 42 HKD verzeichnet die Aktie jedoch nun offensichtlich eine Bodenbildung im Bereich der kurzfristig tiefsten charttechnischen Aufwärtstrend-Unterstützung, womit die außenstehenden Aktionäre kurzfristig aus unserer Sicht auch exakt die passende Antwort auf die stark kursverwässernde und allein im Vorstandsinteresse liegende Durchführung der Kapitalerhöhung zu 47 HKD (= 7,5 % unter dem damaligen Vortages-Aktienkurs von 51 HKD) gegeben haben.

Nach einem aktuellen gesamten Aktienkursabschlag um rd. - 18 % vom Top weg sehen wir jedoch nun beste chart- und bewertungstechnische Signale, dass sich die Aktie auf ihrem jetzt erreichten Niveau bei einem KGV (2022e) von nur noch 8,1 und einer Dividendenrendite (2022e) von 5,4 % nun wieder fangen und zügig in einen erneuten Aufwärtstrend übergehen dürfte. Wir behalten diese Position auch angesichts des trotz der Corona-Krise sehr soliden Wachstums des Konzernergebnisses im 1. Halbjahr (Umsatz + 33 %, Nettogewinn + 12 % gegenüber Vorjahr) daher auch weiterhin im Bestand des Strategiedepots AKTIEN KONSERVATIV.

Daneben korrigierte auch die Aktie des weltführenden Kapitalmarktindex-Entwicklers und Anleihenrating-Dienstleisters S & P GLOBAL INC. (US78409V1044) in der letzten Woche spürbar um - 4,3 %. Auch wenn der traditionell hoch stabil wachsende Konzern selbst im 3. Quartal weiterhin ein vollauf überzeugendes Ergebnis jenseits jeder Corona-Krise und deutlich oberhalb der Analystenschätzungen publizierte (Umsatz + 9,5 %, Nettogewinn + 15,9 % gegenüber Vorjahr), so ist in der Kursentwicklung der Aktie doch nun schon seit rd. 6 Monaten eine Kursstagnation und damit eine deutliche Underperformance gegenüber dem Gesamtmarkt zu verzeichnen.

Auch wenn uns diese Aktienkursschwäche fundamentanalytisch auf Basis eines geschätzten KGVs (2022e) von nur rd. 25 aktuell völlig ungerechtfertigt erscheint und derzeit nur mit dem sehr defensiven Geschäftsprofil des Konzerns begründet werden kann, so tragen wir der bestehenden Performanceschwäche jedoch nun mit einem Verkauf der Aktie zur morgigen Eröffnung des Börsenhandels in New York Rechnung.

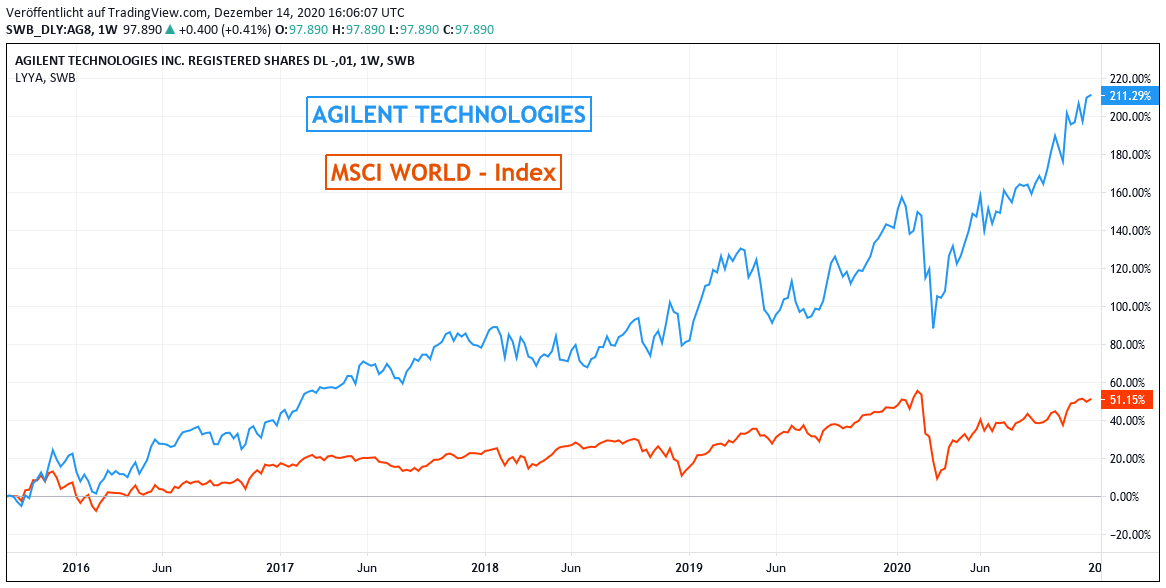

Im Gegenzug werden wir morgen die Aktie des ebenso beständig, jedoch noch dynamischer wachsenden Software- und Analysegeräteherstellers AGILENT TECHNOLOGIES (US00846U1016) neu in unser Strategiedepot AKTIEN KONSERVATIV aufnehmen.

Agilent Technologies (Aktienmarktkapitalisierung: 37 Mrd. USD, Hauptsitz in Santa Clara / Kalifornien) ist dabei seit ihrer Gründung 1999 in der sehr breit angelegten, anwendungsorientierten Entwicklung von Geräten, Software, Dienstleistungen und Verbrauchsmaterialien für sämtliche medizinischen Labordiagnostik- und hiermit verwandte spezialchemische Life Sciences- Prozesse tätig.

Der Konzern unterhält dabei 3 Geschäfts-Divisionen: Life Sciences & Gewerbliche Anwender, Diagnostik & Genetik sowie Agilent CrossLab. Der Geschäftsbereich Life Sciences & Gewerbliche Anwender liefert Geräte und Software, die Kunden die Identifizierung, Quantifizierung und Analyse der physikalischen und biologischen Eigenschaften von Stoffen und Produkten erlauben und zudem die Vornahme molekularer Probeanalysen in der klinischen und biowissenschaftlichen Forschung ermöglichen. Die Division Diagnostik & Genetik umfasst die Segmente Reagenzpartnerschaft, Pathologie, begleitende diagnostische Verfahren, Genomik und Nukleinsäurelösungen. Die Sparte Agilent CrossLab liefert schließlich Verbrauchsmaterialien und Dienstleistungen für den kompletten Betrieb medizinischer und chemischer Labore.

In dieser hierdurch insgesamt hervorragend gegebenen Geschäftsstabilität von Agilent verbuchte der Konzern von Ende 2015 bis Ende 2019 bei eine sehr solide Umsatzausweitung um + 32 %, gepaart mit einem deutlich überproportionalen Nettogewinnwachstum um + 92 %. Auch in den zurückliegenden 3 Quartalen der Corona-Krise verzeichnete der Konzern eine weiterem, wenn auch nur moderate Ergebnisausweitung, die von einem Umsatzanstieg um + 2 % sowie einem Nettogewinnwachstum um + 5 % gegenüber Vorjahr geprägt war.

Ab 2021 dürfte der Konzern nach allen Analystenschätzungen jedoch wieder zu den jährlich üblichen, klar zweistelligen Umsatz- und Ergebnisanstiegsraten übergehen. Vor diesem Hintergrund stufen wir die Aktie mit einem KGV (2022e) von nur rd. 28 aktuell als unterbewertet ein und begründen so auch unsere morgige Neuaufnahme in das Strategiedepot AKTIEN KONSERVATIV.

Chart: AGILENT TECHNOLOGIES gegen MSCI WORLD - Index (jeweils in Euro)

Auf der anderen Seite stieg die Aktie des führenden US-amerikanischen Entwicklers unternehmerischer Prozessautomatisierungs-, Sicherheits-, Betrugspräventions- und Compliance-Softwares, FAIR ISAAC (US3032501047) in der letzten Woche um weitere + 3,5 %, nachdem das Haus Barclays zuletzt sein Kursziel im Nachgang zur glänzenden Quartalszahlen-Vorlage vom 3. Quartal (Umsatz + 23, Nettogewinn + 62 % gegenüber Vorjahr) und aufgrund des auch weiter als sehr günstig eingeschätzten Umfelds für den Softwareabsatz des Konzerns gleich von 475 auf 565 USD angehoben hatte (aktueller Kurs: 519 USD).

Außerdem stieg auch die Aktie des Schweizer Spezialchemie-Konzerns für die Bau- und Automobilbranche SIKA (CH0418792922) in der letzten Woche deutlich um + 3,4 %, nachdem CEO Paul Schuler trotz der traditionell erhöhten Konjunkturzyklizität und Corona-Belastung des Unternehmens unter Ausblendung von Fremdwährungsverlusten (ca. - 480. Mio. CHF) für 2020 die Erzielung eines weiteren Rekordumsatzes sowie eines zusätzlichen leichten operativen Margenanstiegs ankündigte und daraufhin gleich von mehreren Analysten das Kursziel für die Sika-Aktie im aktuellen Konsens auf immerhin 255 CHF heraufgesetzt wurde (aktueller Kurs: 231 CHF).

14.12.2020 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

12.02.2021

12.02.2021

10.12.2020

10.12.2020

17.11.2020

17.11.2020

02.11.2020

02.11.2020