Bayer, BASF, Commerzbank, Deutsche Bank, Deutsche Telekom, SAP: Marktbericht Strategiedepot Aktien Konservativ

Update zum Strategiedepot Aktien Konservativ 13.06.2021 - Teil 1

Der Aufwärtstrend internationaler Aktien hatte auch in der letzten Woche ungebrochen Bestand. Der MSCI World (Euro)-Index legte in diesem Zuge um weitere + 0,9 % zu und näherte sich unter klarer Überwindung seines kurzfristigen horizontalen Widerstands bei 245 Punkten sowie dem heutigen weiteren höheren Tagesschluss in Europa um 17.30 Uhr auf 247,55 Punkten damit nur noch bis auf maximal 2 % an seinen bisher ausgeprägtesten, im Oktober 2017 gebildeten steilen Aufwärtstrend-Widerstand an (siehe untenstehender Chart).

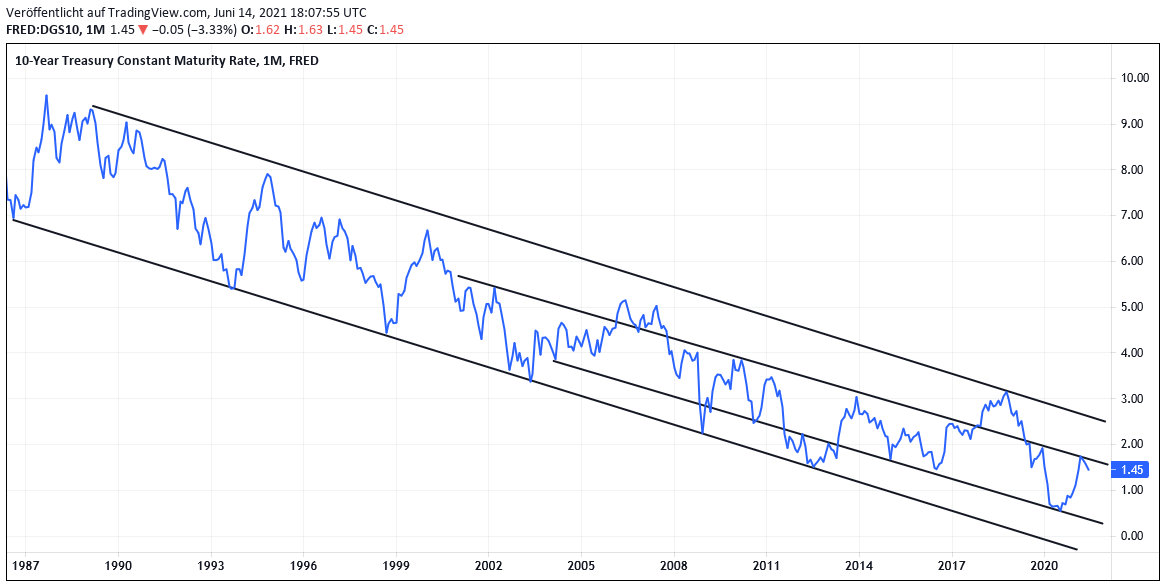

Ein wesentlich beflügelndes Element für die weltweiten Anstieg der Aktien war dabei ohne Frage der letztwöchige schlagartige Rückgang der Rendite 10jähriger US-Treasuries um gleich 20 Basispunkte auf nur noch 1,42 %, und dies sogar im Umfeld, als am 10.06. in den USA mit einem Jahresanstieg der Gesamtinflationsrate im Mai auf + 5,0 % (Kerninflationsrate exkl. Nahrungsmittel und Öl/Gas: + 3,8 %), verglichen mit einer Gesamt- bzw. Kerninflationsrate im April von „nur“ + 4,2 % / + 3,0 %, die Konsenserwartungen der Ökonomen hiermit deutlich überboten wurden.

Als Erklärungen für den dennoch abrupten Zinsrückgang nach den vordergründig bedenklichen Inflationszahlen führten Experten an, dass erneut zu relativieren war, dass im Vorjahr das 2. Quartal 2020 und hierbei der Mai nochmals weit ausgeprägter als der April der absolut größte wirtschaftliche Schockmonat der USA im Zuge der ausufernden Corona-Pandemie gewesen war und das Muster des jetzigen Mai-Inflationsanstiegs zudem klar zeigte, dass dieser in den US-Regionen am stärksten ausfiel, die von einem Jahr wirtschaftlich am stärksten von der Corona-Pandemie heimgesucht worden waren.

Diese sprunghafte Entwicklung nährte daher sogar die Erwartungen, die mittlerweile auch von einer zunehmenden Zahl von führenden US-Ökonomen geteilt wird, dass in Einklang mit jüngsten Prognosen des Chefs sowie des Vizegouverneurs der FED, Powell und Clarida, wie auch der US-Finanzministerin und Powell-Vorgängerin Janet Yellen, dass voraussichtlich ab dem 3. Quartal der Inflationsdruck bis Jahresende wieder zunehmend weichen und wieder in Richtung einer von der FED als akzeptabel und stabilitätsverträglich angesehenen Kern-Inflationsrate von ca. 2,0 – 2,2 % münden dürfte.

Und selbst wenn diese Zielmarke künftig in die Gefahr kommen würde, verletzt zu werden, dürften - so die Ökonomen - die Mitglieder des FOMC-Boards möglicherweise erstmals auf ihrem jährlichen Economic Symposium in Jackson Hole Ende August zunächst stark rentenmarktschonend beginnen, über eine sukzessive Rücknahme ihrer aktuell monatlichen Anleiheaufkäufe über 120 Mrd. USD zu beraten (sog. „Quantitative Tightening“), womit nach allgemeinen Prognosen kaum vor Anfang 2022 begonnen werden dürfte, bevor sich nach mehrheitlicher Expertenansicht frühestens ab Anfang 2023 auch erste graduelle Leitzinsanhebungen hieran anschließen könnten.

Und selbst wenn diese Zielmarke künftig in die Gefahr kommen würde, verletzt zu werden, dürften - so die Ökonomen - die Mitglieder des FOMC-Boards möglicherweise erstmals auf ihrem jährlichen Economic Symposium in Jackson Hole Ende August zunächst stark rentenmarktschonend beginnen, über eine sukzessive Rücknahme ihrer aktuell monatlichen Anleiheaufkäufe über 120 Mrd. USD zu beraten (sog. „Quantitative Tightening“), womit nach allgemeinen Prognosen kaum vor Anfang 2022 begonnen werden dürfte, bevor sich nach mehrheitlicher Expertenansicht frühestens ab Anfang 2023 auch erste graduelle Leitzinsanhebungen hieran anschließen könnten.

Die kommende FOMC-Sitzung am 15. und 16.06. dürfte über die aktuelle Haltung der FED zu einem möglichen kommenden Quantitatitve Tightening und etwaiger anschließender Leitzinserhöhungen jedoch noch weiteren Aufschluss geben, was ab morgen erneut Bewegung in die Rentenmärkte bringen könnte.

Chart: Rendite 10jähriger US-Treasuries

In diesem zuletzt deutlich verbesserten Zinsumfeld und dazu dem aktuell zum Euro auch wieder leicht in einen Aufwertungstrend übergegangenen US-Dollar scheint – wie von uns auch stets antizipiert – das Pendel an den Aktienmärkten nun in der Tat strategisch wieder zunehmend zugunsten von hoch qualitativen Wachstums- und Technologiewerten (in der letzten Woche besonders gefragt erneut der Sektor der Gesundheitstechnologie) auszuschlagen, wozu sicher auch beitrug, dass innerhalb des S&P 500-Index abgesehen vom zyklischen Öl/Gas-Sektor (64 %) die stärksten Aktienunterbewertungen, verbunden mit dem höchsten Anteil an Analysten-Kaufempfehlungen (62 – 63 %) derzeit eben die Wachstumssektoren Informationstechnologie, Gesundheitswesen und Kommunikationsdienste verzeichnen.

Weiterhin wird das Nettogewinnwachstum im S&P 500-Index für das 2. Quartal derzeit übrigens auf rd. + 62 % gegenüber dem Vorjahr taxiert, während die vergleichbaren Prognosen für den europäischen STOXX 600-Index immer noch sogar von einem Nettogewinnsprung um + 95 % ausgehen.

Wir ziehen aus diesem weiterhin sehr intakten Unternehmensgewinnbild, dem in der letzten Woche deutlich verbesserten Zinsumfeld, auch der charttechnisch nunmehr folgerichtig vom MSCI WORLD (Euro)-Index überwundenen Widerstandshorizontale bei 245 Punkten und nicht zu vergessen der sehr positiven internationalen Resonanz auf den ersten größeren außenpolitischen Auftritt von US-Präsident Biden auf der G7-Konferenz (dem selbst auch die chinesische und russische Führung bislang zumindest eine relativ geringere Ablehnung entgegenbringen als Trump) eine zunehmende Wahrscheinlichkeit, dass der MSC World-Index künftig in der Tat aus seinem im Oktober 2017 etablierten Aufwärtstrend-Widerstand nach oben ausbrechen und damit eine ganz entscheidendes neues Chartterrain markieren dürfte.

Wir nehmen dies daher, auch in der aktuell erneut zunehmenden relativen Stärke des Wachstumsaktien-Segments, zum Anlass, die Aktienquote in unseren Strategie- und Themendepots (bis auf das Themendepot Edelmetalle) ab 14.06. nun zunächst weiter von rd. 85 % auf rd. 89 % anzuheben (= je eine weitere Aktienneuaufnahme) und behalten uns weitere Aktienkäufe im Falle der genannten definitiven Widerstandsüberschreitung des MSCI World (Euro)-Indexes ausdrücklich vor.

Chart: MSCI World (Euro)-Index seit 2017

Unter den führenden DAX 30-Werten legten in der letzten Woche im Chemie-/Pharmazie-Sektor die Aktie BAYER (DE000BAY0017) um + 2 % zu, während die Aktie von BASF (DE000BASF111) um - 2 % nachgab. Unter den Bankentiteln korrigierten hingegen die Aktien der DEUTSCHEN BANK (DE0005140008) wie auch der COMMERZBANK (DE000CBK1001) deutlich um - 6 % bzw. - 4 %. Darüber hinaus befestigten sich die Aktien der DEUTSCHEN TELEKOM (DE0005557508) und von SAP (DE0007164600) jeweils um + 3 %.

Der Kursanstieg in der Aktie von BAYER trat am 08.06. nach der Meldung ein, dass der Konzern über seine US-Töchter BlueRock Therapeutics (Buyout in 2019 zu einem finalen Kaufpreis von 1 Mrd. USD) sowie Asklepios BioPharmaceutical (AskBio; Übernahme in 2020 zu einem Kaufpreis von 2 bis max. 4 Mrd. USD inkl. künftiger max. 2 Mrd. USD an Meilensteinzahlungen) nun zwei zell- bzw. gentherapeutisch hergestellte Wirkstoffe in die jeweils ersten klinischen Testphasen eingebracht habe, im Falle deren Anwendungserfolgs jeweils gegen die Parkinson-Krankheit es zum ersten Mal medizinisch „bahnbrechend“ (so BAYER) gelingen könnte, den grundsätzlich degenerativen Verlauf dieser Krankheit zu stoppen oder möglicherweise sogar umzukehren.

Der aus Stammzellen gewonnene, neuronale Wirkstoff „DA01“ von BlueRock soll direkt den für die Auslösung des Parkinson-Syndroms ursächlichen Kerndefekt, nämlich die zu geringe körpereigene Produktion und Ausschüttung der Nervenanregungs-Hormons Dopamin stimulieren, während der sog. Vektor-Wirkstoff von AskBio unter künstlichem Adenovirus-Einsatz lediglich die Aktivität des körpereigenen Dopamin-Rezeptors D2 steigert, d.h. für einen verbesserten Dopamin-Transport im menschlichen Organismus sorgt.

Bayer sieht in beiden Wirkstoffen künftig sehr gute Erfolgschancen, ohne dass sich diese unseres Erachtens in ihrem jetzigen erstmaligen Studientesteintritt bislang jedoch nur im Geringsten beziffern lassen.

Die Perspektiven der BAYER-Aktie dürften daher weiterhin sowohl von den operativ wie auch konjunkturell längerfristig unseres Erachtens begrenzten Wachstumsaussichten ihrer Pharma- und Pflanzenschutz-Sparte abhängen, auf der anderen Seite aber nach wie vor von wahrscheinlichen Schadensersatzzahlungen in den USA in Höhe mehrerer Milliarden US-Dollar zur Abwendung oder Beilegung der dort immer noch anhängigen rd. 30.000 nicht entschiedenen Klagen über vermeintliche Krebsverursachungen ihres Unkrautvernichters Glyphosat belastet werden.

Aufgrund dieser insgesamt ausgeprägten operativen Unwägbarkeiten raten wir von einem Kauf der Aktie von Bayer selbst auf ihrem optisch sehr niedrigen KGV (2023e) von nur rd. 8 weiterhin ab. Ein erneuter charttechnischer Test des Doppeltiefs der Aktie von rd. 40 EUR aus dem Oktober und November 2020 (damals der tiefste Stand seit 9 Jahren) erscheint uns in Abhängigkeit von den weiteren Markterwartungen an die am 05.08. erfolgende Halbjahreszahlen-Vorlage künftig durchaus denkbar (aktueller Kurs: 53,50 Euro).

Zum moderaten Kursverlust der Aktie von BASF in der letzten Woche gab es keine relevanten fundamental neuen Meldungen.

Hier scheint uns der künftige operative Turnaround des hoch diversifizierten Basischemie-Geschäfts von BASF aus der tiefen Verlustzone in 2020 zwar klarer vorgezeichnet und damit auch die durchaus akzeptable KGV-Bewertung (2023e) von rd. 13 grundsätzlich greifbarer als im Fall von BAYER.

Dennoch setzte auch in der Aktie von BASF seit Anfang April nun eine erneute Chartabschwächung ein, die die Aktie in den nächsten Wochen bei einem Fortbestehen erneut auf ihr nächstes Unterstützungsniveau bei rd. 59 – 60 Euro zurückführen könnte (aktueller Kurs: 67 Euro). Auch hier liefert die erst am 28.07. erfolgende Vorlage der Halbjahreszahlen daher einstweilen noch einen erhöhten Spielraum für weitere Kursabschläge, weshalb wir auch in der Aktie von BASF von Käufen weiterhin abraten.

Chart: BAYER und BASF im Vergleich

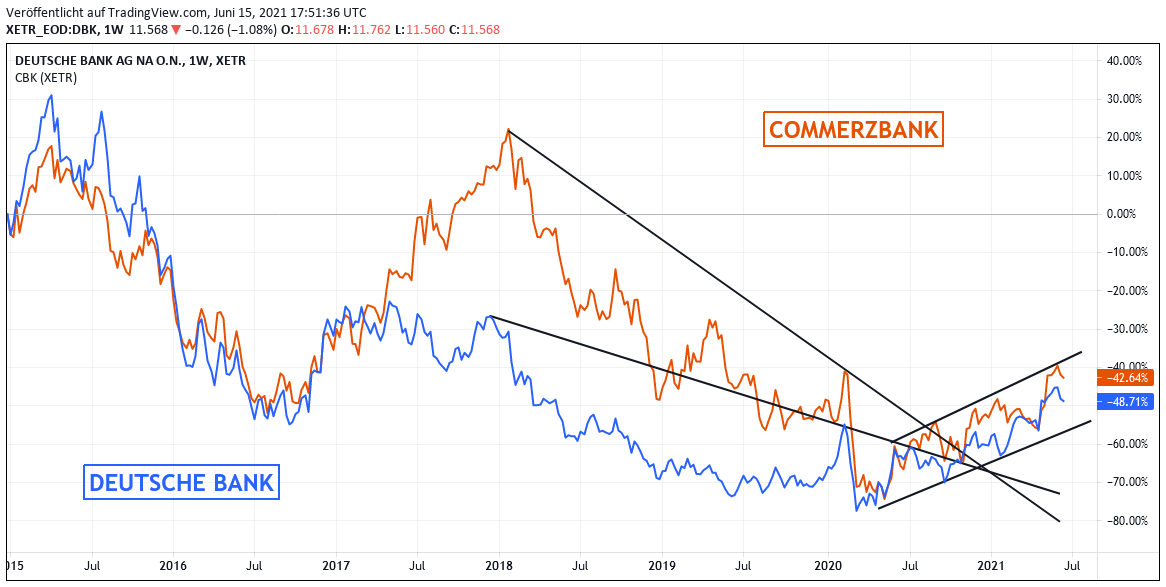

Völlig in Einklang mit dem in der letzten Woche insgesamt deutlich nachgebenden Sektor internationaler Bankaktien – Auslöser hierfür ist neben den zuletzt fast durchweg starken Kursrallyes dieser Titel vor allem die erneute Zinsentspannung an den Rentenmärkten (vor allem der USA) gewesen, worunter Banken/Bankaktien in einem Druck auf die Kreditzinsmargen traditionell leiden – kam es in den Aktien der DEUTSCHEN BANK (-6 %) und COMMERZBANK (-4 %) ebenfalls zu kräftigen Gewinnmitnahmen.

Die Aktie der Deutschen Bank wurde in der letzten Woche dabei auch zusätzlich noch durch ein Urteil des Bundesgerichtshofs (BGH) belastet, wonach ab Jahresanfang greifende Gebührenerhöhungen infolge sillschweigender Kunden-Anerkennungen entsprechender AGB-Änderungen unzulässig seien, sondern in diesem Fall explizit die Zustimmung von Kunden zu derartigen für sie nachteiligen Änderungen einzuholen sei.

Die Deutsche Bank sieht sich daher nun für das 1. Quartal zu einer Rückstellungsbildung über 100 Mio. Euro für entsprechend notwendige nachträgliche Gebührenrückzahlungen veranlasst, und auch im 2. und 3. Quartal dürften die Gebühreneinnahmen nun um jeweils rd. 100 Mio. Euro niedriger ausfallen als ursprünglich kalkuliert. Gemessen am geschätzten 2021er Konzernumsatzvolumen von rd. 24 Mrd. Euro sind diese Gebühreneinnahmenausfälle von insgesamt rd. 300 Mio. Euro (= 1,25 % des Gesamtumsatzes) aus unserer Sicht jedoch als „Peanuts“ einzustufen und ändern an der vorzunehmenden fundamentalen Gesamteinschätzung der

Deutschen Bank und ihrer Aktie nicht das Geringste.

An der Aktie der Commerzbank ging in der letzten Woche selbst auch eine neue Aktienanalysestudie der Deutschen Bank (Votum „Halten“, Kursziel 6,50 Euro, aktueller Kurs 6,43 Euro) ohne jegliche positiven Effekte nahtlos vorüber, obwohl deren Analyst in seiner Studie auf das kommende IPO des US-Zahlungsabwicklers Marqueta aus dem Portfolio ihrer Venture Capital-Einheit „CommerzVentures“ und einen aus dem Börsengang von Marqueta voraussichtlich resultierenden Beteiligungsbewertungsgewinn in dreistelliger Millionenhöhe verweist.

Auch weitere aktuelle lukrative Beteiligungspositionen im CommerzVentures-Portfolio könnten ggfs. Anlass für eine Erhöhung der Ergebnisprognosen des Konzernvorstands nach Publikation der Halbjahres-Geschäftszahlen (04.08.) sein, so der Analyst der Deutschen Bank.

Trotz ihres letztwöchigen klaren Rücksetzers sowie der aktuell global wieder nachlassenden Inflations- und Zinsskepsis stufen wir die Aktien sowohl der DEUTSCHEN BANK wie auch COMMERZBANK in einem nunmehr in den kommenden Jahren voraussichtlich deutlich verbesserten Kapitalmarkt-, Investment Banking- und Firmenkunden-Geschäftsumfeld wie auch ihrer fortgesetzten Initiativen zu einer weiteren Rationalisierung und Profitabilitätssteigerung ihres Privatkunden-Geschäfts (z.B. Commerzbank: Wegfall des traditionsreichen kostenlosen „0 Euro-Girokontos“ ab dem 01.07.) mittlerweile auf ihrem aktuellen KGV (2023e) von jeweils nur rd. 8 längerfristig nun zumindest als solide Halte-Positionen ein.

Chart: DEUTSCHE BANK und COMMERZBANK im Vergleich

Der 3 %ige Kursanstieg der Aktie von der DEUTSCHEN TELEKOM vollzog sich in der letzten Woche ohne jegliche fundamental relevante neue Unternehmens-Nachrichten.

Allerdings steht die nach aktuellem Analystenkonsens mit einem KGV (2023e) von nur rd. 13 auch weiterhin als um rd. 17 % als unterbewertet einzustufende Aktie (Konsenskursziel: 21,50 Euro, aktueller Kurs: 17,90 Euro) aufgrund der zunehmenden Pionierrolle der Deutschen Telekom in Europa wie auch ihrer Tochter T-Mobile US in den USA im jeweiligen kontinentalen Roll Out künftiger modernster Ultra-Hochgeschwindigkeits-5G Netze (ggfs. sogar auch auf Stand Alone-Basis ohne jegliche weitere notwendige LTE-Unterstützung) wie auch der gerade jetzt und auch deshalb konsequent vorangetriebenen, denkbaren künftigen Anteilsaufstockung der Deutschen Telekom an T-Mobile von 44 % auf einen Mehrheitsanteil von über 50 % hinaus in unseren Augen vollauf zu Recht mittlerweile in einer immer größeren Gunst der Anleger wie Analysten.

Wir hatten diese aktuell sehr erfreuliche Entwicklung rund um die Aktie der Deutschen Telekom zuletzt auch schon hier ausführlich analysiert und gewürdigt, weshalb wir unsere schon damals geäußerte Kaufempfehlung für die Aktie aus fundamentaler Überzeugung sowie nach der weiteren Verbesserung ihres charttechnischen Bildes nun nochmals umso stärker bekräftigen.

Einen in Kürze nun erfolgenden Chartausbruch der Aktie über den bereits ab 2004 etablierten, extrem flachen Aufwärtstrendwiderstand hinaus, d.h. eine Überwindung der aktuellen „magischen“ Widerstandsmarke von rd. 18,50 Euro, erwarten wir nunmehr unter den geschilderten fundamentalen Aspekten mit einer deutlich gestiegenen Wahrscheinlichkeit, auch nachdem die als Researchhaus sehr angesehene US-Investmentbank Jefferies am 09.06. ihr Kursziel für die Aktie von 20,00 Euro weiter auf 21,30 Euro anhob und dies zugleich mit dem sehr positiven mittelfristigen Geschäftsausblick begründete, den der Konzernvorstand im Rahmen des am 20./21.05. abgehaltenen virtuellen Investoren- und Analysten-Kapitalmarkttages gegeben habe.

Chart: DEUTSCHE TELEKOM

In dem in der letzten Woche zinsbedingt allgemein weiter deutlich verbesserten Umfeld für internationale Technologiewerte konnte die Aktie von SAP selbst auch ungeachtet des Umstands um + 3 % zulegen, dass die Konzernleitung nach Angaben eines Sprechers aufgrund mehrerer vorangegangener, gleichlautender negativer Presseberichte nun interne Untersuchungen gegen ein Betriebsrates-Mitglied wegen möglicher „Unregelmäßigkeiten“ eingeleitet habe.

Bei diesem soll es sich nach Aussagen des Gewerkschaftssekretärs der IG Metall/Heidelberg, Türker Baloglu, sogar um den aktuellen Vorsitzenden des SAP-Konzernbetriebsrats handeln, der zugleich auch Mitglied im Aufsichtsrat von SAP sei und im Vorfeld der SAP-Aufsichtsratswahl in 2012 angeblich „unlautere, beeinflussende Absprachen“ getroffen habe.

Auch wenn ein damaliger Gerichtsprozess dem beschuldigten Betriebsratsmitglied derartige gezielte Beeinflussungsabsprachen nicht nachweisen konnte, hat die SAP-Konzernleitung diesen Fall auf den Druck der genannten Presseberichte hin nun intern offenbar wieder aufgerollt und untersucht die Berechtigung dieser ehemaligen Vorwürfe derzeit ein weiteres Mal.

Im Vorfeld ihrer am 21.07. zur Publikation anstehenden Zahlen des 2. Quartals, bei denen die Analysten im Konsens derzeit sowohl im Umsatz wie auch Nettogewinn ungefähr Ergebnisse auf dem Vorjahresniveau erwarten, stufen wir die Aktie mit einem KGV (2023e) von rd. 28 aktuell weiterhin als haltenswert ein.

15.06.2021 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

30.01.2026

30.01.2026

29.01.2026

29.01.2026

13.01.2026

13.01.2026

21.05.2021

21.05.2021