Adobe: Glänzende Quartalszahlen dank Abo-Geschäft

Ungefährdetes Wachstum aller Digitalbearbeitungs-Softwares

Am 15.09. legte der mit Abstand weltgrößte, in Teilbereichen gar schon fast monopolistisch agierende Anbieter von digitaler Dokumenten-, Graphik-, Foto- und Videobearbeitungssoftware, ADOBE SYSTEMS (US00724F1012), nachbörslich erneut exzellente Zahlen zu seinem abgelaufenen 3. Quartal 2019/20 (per 31.08.) vor, die von einem ungebrochen breit angelegten und offenkundig auch weiterhin völlig ungefährdeten Geschäftswachstum speziell in seinem Hauptmetier aller konsumentenorientierten digitalen Bearbeitungs- und Umwandlungssoftwares zeugten und die vorherigen Analystenschätzungen dabei klar übertrafen.

Da Adobe zudem für das nun laufende 4. Quartal 2019/20 eine Ergebnisentwicklung ankündigte, die ebenfalls über die bisherigen Analystenerwartungen hinausgeht, reagierten diese natürlich entsprechend begeistert auf die gesamte Zahlenpräsentation von ADOBE und hoben ihre künftigen Unternehmensergebnis- wie auch hiermit einhergehend die mittelfristigen Kurszielschätzungen für die Aktie nahezu ausnahmslos kräftig an.

Dennoch reagierte die Aktie hierauf im gestern allgemein wieder schwachen NASDAQ-Handel mit einem weiteren Kursabschlag um - 4,4 %, so dass der Titel nunmehr gemäß den Konsenseinschätzungen der Analysten als deutlich unterbewertet einzustufen ist.

Wir stellen die Ergebnisvorlage von Adobe sowie die daraus abgeleitete Investitionsempfehlung für die Aktie, die Bestandteil unserer Strategiedepots AKTIEN KONSERVATIV und VERMÖGENSTREUUNG ist, nachstehend nun detaillierter dar.

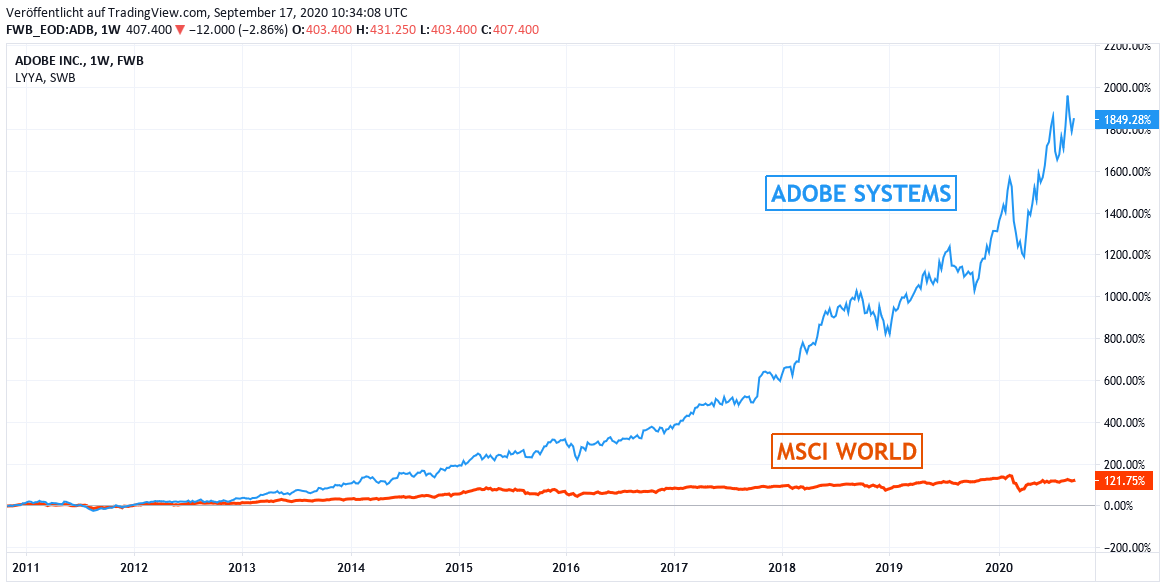

Chart: ADOBE SYSTEMS gegen MSCI WORLD - Index (jeweils in Euro)

Ergebnis 3. Quartal 2019/20

Trotz der Corona-Krise und weiterhin vieler Geschäftsschließungen in Teilen der westlichen Welt gelang Adobe im abgelaufenen 3. Quartal 2019/20 (01.06 – 31.08.) ein sehr überzeugender Umsatzsprung um + 14 % gegenüber dem Vorjahr auf 3,23 Mrd. USD, der damit leicht über die Analystenkonsensschätzung einer Umsatzerzielung von 3,16 Mrd. USD hinausging.

Weit stärker wurden die Analystenprognosen jedoch auf der Ebene der Nettogewinnerzielung in den Schatten gestellt, da diese entgegen dem tatsächlich realisierten Nettogewinnanstieg um + 24 % auf 1,25 Mrd. USD oder umgerechnet 2,57 USD je Aktie lediglich den Ausweis eines Reingewinns von 2,41 USD je Aktie erwartet hatten.

Da auch auf allen weiteren Gewinnebenen die Zuwächse des 3. Quartals über die des Umsatzes hinausgingen (vor allem satter Sprung des operativen Cash Flows um + 56%, jedoch auch Nettoumsatz nach Abzug aller umsatzbezogenen Kosten + 18 %, operativer EBIT-Betreibsgewinn + 22 % und Gewinn vor Steuern ebenfalls + 22 % gegenüber dem Vorjahr) verzeichnete Adobe im 3. Quartal gleichzeitig eine glänzende Entwicklung aller operativen Margen auf neue Rekordniveaus.

So sprang die Nettoumsatzmarge in Relation zum Gesamtumsatz im abgelaufenen 3. Quartal gleich von 85,8 % im Vorjahr nun auf gewaltige 88,7 %, die operative EBIT-Gewinnmarge erhöhte sich ebenso beeindruckend von 40,7 % auf 43,5 % sowie die Netto-Gewinnmarge erreichte nun exzellente 38,6 % nach nach 35,5 % im Vorjahr.

Dieser hervorragenden Umsatz- und Gewinnentwicklung von Adobe lagen im zurückliegenden 3. Quartal im Wesentlichen 2 Effekte zugrunde:

Zum einen stieg der Umsatz in der mit 74 % Umsatzanteil konzerndominierenden Division „Digital Media“ (die alle Softwares der digitalen Dokumenten-, Graphik-, Foto- und Videobearbeitung sowie die dazugehörigen Cloudlösungen beinhaltet) klar überdurchschnittlich um + 19 %. Allein schon hierdurch trat oben beschriebener deutlicher Gewinnmargenanstieg ein, da Adobe in diesem Bereich nämlich gerade das besonders kunden- und ertragsstabile, somit sehr lukrative Abonnementsgeschäft begünstigt durch die Corona-Krise vehement weiter ausgebaut hat und dieser abonnementsgestützte Bereich sog. Wiederkehrender Erträge („recurring revenues“) innerhalb der Sparte „Digital Media“ daher nun bereits einen Rekordwert von nicht weniger als 93 % des gesamten Spartenumsatzes erreicht hat.

Dieser extrem forcierten Hinwendung von Adobe zu einem künftig angestrebten reinen Produktverkauf nur noch über Abo-Preismodelle fiel, verschärft noch durch die Corona-Krise, natürlich der klassische Software-Direkt- und Geschäftsverkauf auf Pauschalpreisbasis massiv zum Opfer und brach gegenüber dem Vorjahr gleich um - 31 % ein. Wir sehen diesen Effekt jedoch in keiner Weise als tragisch an, da sich mit stärkeren Wiedereröffnungen von Verkaufsgeschäften dieser Rückgangstrend künftig auch wieder verlangsamen dürfte, außerdem aber Adobe in seiner künftigen Vertriebspolitik ja sowieso fast nur noch auf zumeist online abgeschlossene Abonnementsverträge setzen will.

Den zweiten sehr wichtigen Anteil an der glänzenden Gewinnentwicklung auf allen Ebenen nahm darüber hinaus das auch weiterhin exzellente operative Kostenmanagement von Adobe in allen Bereichen ein. So stiegen die operativen Ausgaben von Adobe im 3. Quartal lediglich um + 11 % gegenüber dem Vorjahr und damit deutlich geringer als der Umsatz sowie der operative Cashflow an, was natürlich sofort die aufgezeigten überproportionalen Gewinnsprünge nach sich zog. Auch die zusätzliche Verlagerung von Kostenbudgets aus dem Marketing-, Vertriebs- und Verwaltungsbereich (der bei Abonnementsvertragsstrukturen und entsprechend stabiler Kundenbasis auch sowieso grundsätzlich immer mehr an Bedeutung verliert) hin zu dem damit künftig freier budgetierbaren Bereich von Produktforschungen und -entwicklungen begrüßen wir sehr, da eine Forcierung dieser Innovationsprozesse natürlich auch künftig grundsätzlich das tragende Kernelement für das Kunden- und Geschäftswachstum von Adobe sein und bleiben wird.

Was vielleicht ein kleiner Wermutstropfen in der Ergebnisvorlage von Adobe gewesen ist, und möglicherweise auch den gestrigen Kursrutsch der Aktie nochmals verschärft hat, ist höchstens die Tatsache, dass der weit kleinere zweite Geschäftsbereich „Digital Experience“ (Konzernumsatzanteil 26 %; vor allem Marketing- und Werbungssoftwares für Unternehmen) mit dem kräftigen Wachstum der Kernsparte „Digital Media“ längst nicht mithalten konnte und gegenüber dem Vorjahr lediglich ein sehr mageres Umsatzwachstum von + 2 % verzeichnete (allerdings auch hier Umsätze im Abo-Vertrieb weit deutlicher um + 7 % ansteigend).

Nachdem Adobe aber gerade auch diesen Bereich seit Monaten sehr gezielt weiter ausgebaut hat (z.B. durch Akquisitionen zweier Unternehmen namens MARKETO und MAGENTO in diesem gewerblichen Softwaresegment), um auf diese Weise eine zunehmende Abrundung des klassischen Privatkunden-orientierten Softwaregeschäfts der Sparte „Digital Media“ herzustellen, ist künftig nun natürlich sehr genau zu beobachten, wie sich auch die Geschäftsentwicklung der Sparte „Digital Experience“ nach Abklingen der Corona-Pandemie (die hier natürlich bisher erheblich belastender gewirkt hat als im Bereich „Digital Media“) künftig gestalten wird.

Ausblick 4. Quartal 2019/20 und Aktienbeurteilung

Jedenfalls ist Adobe zuversichtlich, auch im laufenden 4. Quartal eine weitere Ergebnissteigerung gegenüber dem 3. Quartal erzielen zu können, auch wenn wir diese sowohl in der Umsatzprognose (ca. + 3,7 % ggü. Vorquartal / + 12,0 % ggü. Vorjahr) wie auch Nettogewinnprognose (ca. + 2,7 % ggü. Vorquartal / + 15,3 % ggü. Vorjahr) für recht konservativ halten.

Dies sehen offenkundig in erster Reaktion auf die insgesamt sehr erfreuliche Ergebnis- und Prognose-Publikation von Adobe auch durch die Bank weg fast alle international namhaften Analysehäuser so und stuften daher nun sofort ihre Gewinnschätzungen wie auch Aktienkursziele für Adobe deutlich hoch.

In neuer Einschätzung rufen beispielsweise BARCLAYS ein neues Aktienkursziel von Adobe von 600 USD, BERNSTEIN von 562 USD, CREDIT SUISSE von 560 USD, RBC von 570 USD, JP MORGAN von 550 USD und die DZ BANK von 570 USD aus.

Die neu aktualisierte Analysten-Konsenskurszielschätzung dürfte sich daher nach unserer Erwartung in den nächsten Tagen sicherlich bei mindestens rd. 550 USD einpendeln, was der Aktie auf Basis des gestrigen Schlusskurses von nur 476 USD auf mittlere Sicht nun ein rechnerisches Kurspotenzial von mindestens +15 % eröffnen sollte.

Auch unter KGV-Bewertungsgesichtspunkten (von November 2020e – 2022e) können wir uns den mehrheitlichen Analystenurteilen einer derzeit klar vorliegenden Aktienunterbewertung nur anschließen, da die entsprechenden KGVs von nur 48 / 43 / 36 in unseren Augen der starken Weltmarktdominanz von Adobe in allen Bereichen ihrer Digitalbearbeitungs-Softwares sowie einem nach Auslaufen der Corona-Pandemie sicher auch weiterhin sehr stabil realisierbaren Nettogewinnsteigerungspotenzial von jährlich zumindest ca. + 15 – 20 % p.a. noch viel zu wenig gerecht wird.

Wir sehen in der Aktie daher nunmehr eine weitere ideale Einstiegsgelegenheit gerade auch für langfristig orientierte, konservative Anleger und behalten diese Position selbstverständlich auch in unseren Strategiedepots AKTIEN KONSERVATIV und VERMÖGENSSTREUUNG unverändert bei.

17.09.2020 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

01.10.2025

01.10.2025

25.09.2025

25.09.2025

12.09.2025

12.09.2025

08.09.2025

08.09.2025