BioNTech, Moderna, Lonza, CureVac, Morphosys, Plug Power, Nel ASA: Marktbericht Themendepot Zukunftstechnologien

Update zum Themendepot Zukunftstechnologien 06.06.2021 - Teil 1

In der letzten Woche verzeichneten die internationalen Aktienmärkte weitere Kursgewinne. Angetrieben von weiter aufgehellten Konjunkturdaten und sehr positiv ausgefallenen Unternehmensergebnissen, wie auch einer zuletzt wieder eingetretenen Entspannung der Inflations- und Leitzinserhöhungserwartungen in den USA (die Rendite 10jähriger US-Treasuries verharrte in der letzten Woche bei 1,63 %) kletterte der MSCI WORLD (Euro)-Index um weitere + 0,75 % und näherte sich damit in der letzten Woche erneut dem Widerstand des Ende Oktober 2017 etablierten Primär-Aufwärtstrends an.

Wenn man sich gemäß der nachstehenden charttechnischen Darstellung des MSCI World (Euro)-Index vergegenwärtigt, wie stark dieser nun mittlerweile in die Spitze seines seit März 2020 schon sehr steil aufwärtsgerichteten Anstiegsdreiecks (oder vielmehr -keils) hineingelaufen ist und zudem gerade auch stark mit der Überwindung der weiteren sekundären Kurzfristhorizontale bei rd. 245 Punkten zu kämpfen hat, dann wird offensichtlich, dass die seit Jahren spannendste Entscheidung - fast sicher aufgrund der nun anstehenden nächsten Zahlenvorlage der Unternehmen zum 2. Quartal / 1. Halbjahr - ob die internationalen Aktienmärkte künftig in ein gänzlich neues, den Weg zu einer weiteren Rallye ebnendes Chartterrain vorstoßen oder aus dem Aufwärtskeil mit einer dann wohl maximal denkbaren Korrektur von ca. 10 – 12 % nach unten durchbrechen werden, nun in Kürze unweigerlich ansteht.

Für beide denkbaren Ausbruchs-Szenarien nach oben oder unten lassen sich aktuell gleichermaßen sehr triftige fundamentale Argumente anführen (positiv: zunehmend solideres globales Konjunktur- sowie Unternehmensgewinnumfeld unter weiterhin längerfristig nur als begrenzt einzuschätzenden Inflationsrisiken; negativ: unverändert auf dem höchsten Stand seit 19 Jahren befindliche und damit sehr strapazierte KGV (05/2022e)-Bewertung des MSCI World-Indexes von rd. 19,7).

Gemessen an den zurückliegenden Ergebnisvorlagen der Großkonzerne in den USA (S&P 500-Index) und in Europa (STOXX 600-Index) stellt sich das aktuelle Gesamtbild momentan in der Weise hervorragend dar, als die Berichtssaison der USA zum 1. Quartal im S&P-Index nun mit einem von den Analysten ursprünglich weit unterschätzten stolzen Nettogewinnsprung von + 52,5 % zu Ende gegangen ist (Überbietung der Umsatzschätzungen durch 78 %, der Nettogewinnschätzungen gar durch 88 % aller S&P 500-Gesellschaften), während der Nettogewinn im weit konjunkturreagibleren STOXX 600-Index im 1. Quartal gegenüber dem Vorjahr sogar um + 95,3 % explodierte (Überbietung der Umsatzprognosen der Analysten allerdings nur in 69 % aller Fälle, der Nettogewinnprognosen nur in 72 % aller Fälle).

Gemessen an den zurückliegenden Ergebnisvorlagen der Großkonzerne in den USA (S&P 500-Index) und in Europa (STOXX 600-Index) stellt sich das aktuelle Gesamtbild momentan in der Weise hervorragend dar, als die Berichtssaison der USA zum 1. Quartal im S&P-Index nun mit einem von den Analysten ursprünglich weit unterschätzten stolzen Nettogewinnsprung von + 52,5 % zu Ende gegangen ist (Überbietung der Umsatzschätzungen durch 78 %, der Nettogewinnschätzungen gar durch 88 % aller S&P 500-Gesellschaften), während der Nettogewinn im weit konjunkturreagibleren STOXX 600-Index im 1. Quartal gegenüber dem Vorjahr sogar um + 95,3 % explodierte (Überbietung der Umsatzprognosen der Analysten allerdings nur in 69 % aller Fälle, der Nettogewinnprognosen nur in 72 % aller Fälle).

Auch für die Unternehmensgewinnentwicklung des 2. Quartals sind die Analysten weiterhin vollkommen nachvollziehbar äußerst zuversichtlich und taxieren nach dem exzellenten Verlauf der Berichtssaison zum 1. Quartal derzeit im Konsens den kommenden Quartals-Nettogewinnanstieg im S&P 500-Index auf + 62 %, im STOXX 600-Index auf + 95 %.

Berücksichtigt man jedoch, dass das letztjährige 2. Quartal 2020 damals den absoluten Corona-Konjunktur- und Unternehmensgewinn-Tiefpunkt dargestellt hat, so stufen wir selbst diese genannten Analystenkonsensschätzungen, deren unterstellte Wachstumsraten noch einigermaßen nahe an denen des 1. Quartals liegen, aufgrund der nun nochmals günstigeren Vorjahres-Vergleichsbasis aber sogar als deutlich untertrieben ein.

Auch die Konjunkturdaten der letzten Woche fielen zumeist erfreulich aus.

In Japan, wo die Daten zumeist mit einer etwas größeren zeitlichen Verzögerung publiziert werden, fasste die Wirtschaft im April nun offenbar endgültig ebenfalls wieder Tritt, wie die alle Konsenserwartungen sprengenden Anstiege der Industrieproduktion um + 15,4 % (Konsens nur + 3,5 %) sowie der Einzelhandelsumsätze um + 12,0 % gegenüber dem Vorjahr belegten. Auch der Anstieg der Neubaubeginne um + 7,1 % gegenüber dem Vorjahr fiel in Japan im April weit stärker aus, als von den Ökonomen prognostiziert (+ 3,5 %).

In der Schweiz schnellten die Einzelhandelsumsätze im April gegenüber dem Vorjahr sogar um + 35,7 % nach oben, nachdem der Zuwachs im März „nur“ bei + 22,6 % gelegen hatte.

Und in den USA fielen in der letzten Woche die Arbeitsmarktzahlen insgesamt sehr günstig aus, indem im Mai gemäß dem sog. ADP-Bericht im privaten Sektor 978.000 neue Stellen geschaffen wurden (damit mehr als gemäß der Konsensprognose von nur 650.000 neuen Stellen sowie den 742.000 neuen Stellen im April) und dies auch außerhalb der Landwirtschaft der Fall war (559.000 neue Stellen gegenüber nur 266.000 neuen Stellen im April; Konsensprognose jedoch sogar noch höher bei 650.000 neuen Stellen, weshalb auf diese starken Arbeitsmarktdaten keinerlei weiterer neuer Zinsauftrieb erfolgte). Auch die Arbeitslosenquote bildete sich in den USA im Mai weiter von 6,1 % auf nunmehr 5,8 % zurück.

Chart: MSCI World (Euro)-Index seit 2. Halbjahr 2017

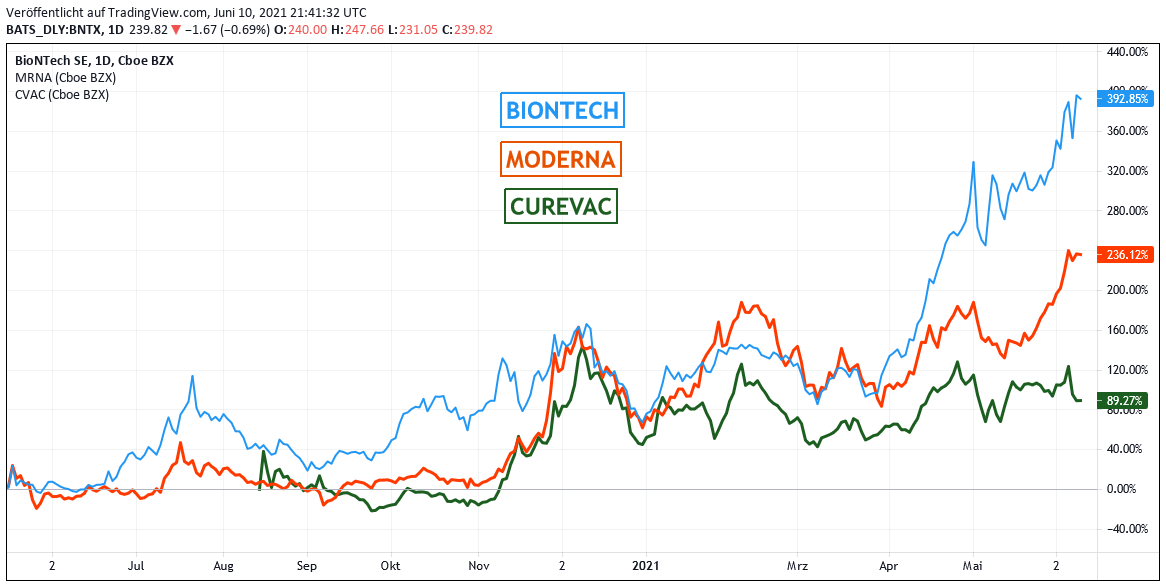

Auch die Aktien der international führenden Impfstoffhersteller verzeichneten in der abgelaufenen Woche weitere Wertzuwächse. So legte die Aktie von BIONTECH (US09075V1026) um + 14 %, von MODERNA (US60770K1079) um + 11 % und von CUREVAC (NL0015436031) um + 4 % zu. Die neben EVOTEC (DE0005664809) führende deutsche Biotech-Aktie MORPHOSYS (DE0006632003) gab hingegen um - 5 % nach.

Ein klar uneinheitlicheres Bild verzeichneten dagegen in der letzten Woche die Aktien von Wasserstoff-Technologiespezialisten, wo z.B. PLUG POWER (US72919P2020) um + 10 % hochschnellte, NEL ASA (NO0010081235) hingegen um - 7 % korrigierte.

Die Aktie von BIONTECH profitierte vor allem davon, dass sowohl durch die Schweizer Gesundheitsaufsichtsbehörde SWISSMEDIC wie auch ihr Pendant in Großbritannien, MHRA, und nicht unerwähnt auch durch die Gesundheitsbehörde Chiles, ISP (wo mittlerweile 69 % der = 10,5 Mio. der Bevölkerung die erste und 52,3 % = 7.9 Mio. der Bevölkerung schon beide Impfungen erhalten habe) nun die sofortige Impfungs-Notfallzulassung auch für Kinder/Jugendliche ab einem Alter von 12 Jahren erfolgte.

Zudem hat die europäische Gesundheitsbehörde EMA nach Prüfung der technischen Prozess- und Qualitätsvoraussetzungen nun eine Produktionsausweitung in PFIZERs europäischem Stammwerk im belgischen Puurs empfohlen. Die EMA-Empfehlung unterstützt damit das Ziel von BioNTech/Pfizer weiter, im Jahr 2021 weltweit insgesamt mindestens 2,5 Mrd. Impfdosen auszuliefern.

Die Aktie von MODERNA wiederum erhielt unter anderem durch ein (sicher auch die anderen Impfstoff-Aktien unterstützenden) Exklusiv-Interview des in den USA sehr populären Research-Hauses JEFFERIES mit dem CEO von Moderna, Stéphane Bancel, Auftrieb, wonach das Jahr 2021 „kein einmaliges Boomjahr“ für Moderna bleiben dürfte, sondern nach Ansicht von Bancel auch in 2022 weiter sehr stark durch den Bedarf von Impfstoff-Variationen (sog. „Booster Shots“) gegen neue Virusmutationen, neue Lieferabkommen z.B. schon auch aufgrund sicherer weiterer „Combo“-Verabreichungsempfehlungen nach Erstimpfungen mit dem mRNA-Impfstoff von Pfizer/BioNTech oder selbst auch dem Vektor-Impfstoff von AstraZeneca wie auch der dadurch erwarteten Durchsetzungsmacht weiterer Preissteigerungen begünstigt werden dürfte.

Jefferies sieht nach diesem Interview mit Bancel daher nun ein Umsatzpotenzial von Moderna im 2022 von mindestens 15, im besten Fall sogar bis zu 30 Mrd. USD (aktueller Analystenkonsens 15,6 Mrd. USD = Ver-20-fachung gegenüber 2020) während Moderna selbst für 2021 zuletzt eine Umsatzerreichung von ca. 19,2 Mrd. USD in den Raum gestellt hat.

Allerdings liegen die Lieferkapazitäten von Moderna für dieses Jahr mit rd. 800 Mio. – 1 Mrd. Dosen noch weit hinter denen von Pfizer/BioNTech (bis zu 2,5 Mrd. Dosen) zurück und sollen erst ab 2022 auf bis zu 3 Mrd. Dosen jährlich gesteigert werden.

Zur Realisierung dieser für 2022 anvisierten starken Produktionsausweitung gab Moderna außerdem eine künftige mengenmäßige deutliche Ausweitung ihres auf 10 Jahre angelegten Kooperationsabkommens mit der schweizerischen LONZA (CH0013841017) bekannt, das in 2022 u.a. eine Verdopplung der Produktionskapazität in deren Schweizer Hauptwerk Visp und zusätzlich im niederländischen Lonza-Werk in Geelen auf jährlich bis zu 300 Mio. Dosen vorsieht. Ferner besteht auch ein Produktionsabkommen von Moderna mit der ebenfalls in unserem Themendepot ZUKUNFTSTECHNOLOGIEN allokierten spanischen LABORATIOS FARMACEUTIOCOS ROVI (ES0157261019), aus deren nahe Madrid gelegenem Hauptwerk ab Anfang 2022 ebenfalls bis zu 600 Mio. Dosen des Vakzins ausgeliefert werden sollen.

Ergänzend vermeldete Moderna in der letzten Woche auch den Abschluss eines weiteren Lieferabkommens mit dem Kinderhilfswerk der Vereinten Nationen, UNICEF, über eine Lieferung von 500 Mio. Impfstoffdosen ab Anfang des 4. Quartals 2021 bis zum Jahresende 2022.

Und zu guter Letzt gab Moderna in der zurückliegenden Woche auch noch bekannt, künftig nun auch die ordentliche Vollzulassung ihres Impfstoffs bei der US-amerikanischen FDA für eine Daueranwendung über die bislang nur erteilte Notzulassung hinaus beantragen zu wollen, was in diesem Fall noch weitere Ertragspotenziale für Moderna mit sich bringen würde.

Die relevanteste Meldung zu CUREVAC bestand in der letzten Woche darin, dass der Tübinger Konzern ab dem 01.08. nun Dr. Klaus Edvardsen als neuen Chief Development Officer (CDO) verpflichtet habe, der aus der deutschen Merck KGaA wechseln werde und dort bislang in ähnlicher Weise die globale Onkologie-Sparte geleitet hatte, wie zuvor auch schon in ähnlicher Funktion bei AstraZeneca.

Mit dieser Neubesetzung will CureVac vor allem ihre Bestrebungen unterstreichen, künftig ihren klaren Forschungsschwerpunkt im gesamten Spektrum mRNA-basierter Wirkstoffe auch noch in vielfältigen weit ausgedehnteren Therapiefeldern zur Anwendung zu bringen als ausschließlich im Bereich der Covid 19-Forschung.

Derweil gab CureVac jedoch bekannt, dass die Datenlage ihrer bisherigen klinischen Impfstoff-Testungen bislang noch nicht hinlänglich dicht und valide genug sei, als dass die Stellung eines Impfstoff-Zulassungsantrags an die internationalen Behörden bereits jetzt unmittelbar bevorstehen würde. Ursprünglich hatte CureVac die ersten Impfstoffzulassungsanträge noch in diesem Quartal, also spätestens bis Ende Juni stellen wollen, was aber nach dieser Mitteilung nun sehr unwahrscheinlich geworden sein dürfte.

Wir bleiben daher bei unserer analytischen Ansicht, dass den Impfstoffvorreitern BIONTECH (KGV 2022e: 7,7) und MODERNA (KGV 2022e: 12,0) der klare Anlagevorzug gegenüber der zunehmend weit ins Hintertreffen geratenen CUREVAC (KGV 2022e voraussichtlich 10,6, jedoch mit hochgradigen Kalkulationsunsicherheiten behaftet) gegeben werden sollte, lassen aber auch bei dieser Einschätzung in keiner Weise außer Acht, dass selbst bei BIONTECH und MODERNA das Geschäftsjahr 2022 wohl das der absoluten Spitzengewinne (Peak Earnings) beider Konzerne werden und ab 2023 wieder mit deutlich rückläufigen Nettogewinnen zu rechnen sein dürfte (aktueller Analystenkonsens 2022/23: bei BIONTECH ca. um - 37 %, bei MODERNA gar ca. um - 60 %, weshalb wir auch KGV-bewertungsbedingt BIONTECH als Aktienanlage nach wie vor gegenüber MODERNA präferieren).

Es kann aber natürlich gemäß diesen Erläuterungen selbst auch in den momentan zunächst weiter vollauf zu Recht „gehypten“ Aktien von BIONTECH und MODERNA künftig ggfs. sehr entscheidend werden, rechtzeitig die „Reißleine“ zu ziehen, sobald sich eine solche Zenitüberschreitung der Umsätze und Gewinne (nach hoher Wahrscheinlichkeit in 2023) selbst auch bei diesen Covid 19-Impfstoff-Giganten abzuzeichnen beginnt.

Chart: BIONTECH, MODERNA und CUREVAC im Vergleich (jeweils in US-Dollar)

Entgegen den vorgenannten 3 international führenden Corona-Impfstoffentwicklern gab hingegen die Aktie von MORPHOSYS, dem anerkannten deutschen Spezialisten in der Identifikation und Isolation genbasierter Antikörper gegen chronische und schwerst therapierbare, neurologische wie physische Entzündungskrankheiten aller Art, in der letzten Woche um - 5 % nach.

Der alles beherrschende Hintergrund dieses Aktienkursrückgangs in der letzten Woche lag darin, dass Morphosys am 02.06. das Vorhaben einer Großübernahme der US-amerikanischen CONSTELLATION PHARMACEUTICALS (US2103731061) zu einem Kaufpreis von 1,7 Mrd. USD in bar unter Finanzierung und strategischer Kooperation mit ihrem hierfür neu gewonnenen Partner ROYALTY PHARMA PLC (GB00BMVP7Y09) bekanntgab.

Der hiermit angebotene Übernahmepreis für Constellation Pharma zu 34 USD je Aktie stellte einen Preisaufschlag von fast 72 % zu deren Aktienschlusskurs am 01.06. (= 19,80 USD) dar und bewertete den nach Analystenschätzungen vermutlich noch bis mindestens 2024 in der Nettoverlustzone befindlichen Spezialisten in der Isolation von Antikörpern gegen Krebszellen und hieraus bereits hervorgegangenen Tumoren und geschädigten Umgebungen (Malignomen) mit Kurs/Umsatz-Verhältnissen 2022 und 2023 von rd. 770 bzw. 55.

Doch nicht nur unter diesen Bewertungsaspekten, sondern ebenso wegen den dahinterliegenden Strategie- und Finanzierungsdetails dieser Großübernahme stufen wir das Akquisitionsvorhaben von Morphosys kritisch ein und können daher die Marktreaktion, die nach dieser Bekanntgabe die Morphosys-Aktie zunächst um bis zu fast - 18 % einbrechen ließ, vollauf nachvollziehen.

Denn obwohl Morphosys zumindest bilanziell und in der Liquiditätsausstattung unseres Erachtens sehr solide aufgestellt ist (per Ende 2021 dürfte die Nettoliquidität weiterhin auskömmliche 573 Mio. EUR betragen, allerdings begleitet von einem voraussichtlichen negativen Free Cash Flow von ca. – 176 Mio. EUR; Nettoliquidität 2020: 772 Mio. EUR bei positivem Free Cash Flow von 30 Mio. EUR) bedient sich Morphosys zur Finanzierung dieser Großübernahme - wie wir denken ohne eine größere unbedingte bilanzielle Notwendigkeit hierfür – nun fast ausschließlich dem hierfür neu gewonnen, erst seit 27.06.2020 an der NASDAQ börsennotierten, aber immerhin mit einer aktuellen Aktienmarktkapitalisierung von rd. 28,2 Mrd. USD ausgestatteten „strategischen Kooperationspartner“ Royalty Pharma, dessen einziges und zumindest seit 2015 durchaus erfolgreich betriebenes Geschäftsmodell es ist, erfolgreich erscheinende Pharma- bzw. Biotech-Projekte (mit) zu finanzieren und sich dafür im Gegenzug (großzügige) Anrechte an künftigen Lizenz- und Meilensteinnahmen ihrer neu gewonnen Kooperations- (oder in unseren Augen vielmehr wohl Beteiligungs-) Partner zu sichern.

Zu dem lukrativen Beteiligungsportfolio an künftig sicher auch weiter stabil wachsenden Lizenz- und Meilensteinvereinnahmungen von Royalty Pharma zählen aktuell z.B. diverse (insgesamt rd. 45) marktführende Medikamente so prominenter Pharma-Giganten wie unter anderem Johnson & Johnson, Pfizer, Biogen, Gilead, der amerikanischen Merck & Co. oder auch Novartis.

Und auch im jetzigen Fall der Constellation-Übernahme von Morphosys sieht der mit Royalty Pharma ausgehandelte Finanzierungsdeal nun so aus, dass im Gegenzug zu einer Vorabzahlung von Royalty Pharma über 1,425 Mrd. USD (vor allem zur Finanzierung dieser Übernahme und dem weiteren Ausbau der gemeinsamen Produktpipline), einer Option auf von Morphosys an Royalty Pharma begebbare Entwicklungsfinanzierungsanleihen über bis zu 350 Mio. USD und bis zu 150 Mio. USD an zusätzlichen Zahlungen von Royalty Pharma an Morphosys im Falle künftiger Meilensteinzahlungen für ihre und Constellation’s erfolgversprechendsten 3 Antikörper-Entwicklungen Royalty Pharma künftig nun Anspruch hat auf

a) alle Lizenzgebühren von Morphosys aus den Nettoumsätzen mit ihrem aktuell führend marktgängigen Zugpferd, dem gemeinsam mit Johnson & Johnson entwickelten Schuppenflechte-Medikament Tremfya,

b) 80 % der künftigen Lizenzzahlungen und alle (= 100 % der) Meilensteinzahlungen auf den gemeinsam mit GlaxoSmithkline / GSK entwickelten und natürlich perspektivisch sehr vielversprechenden Antikörper Otilimab gegen schwere Lungenerkrankungen nach vorangegangener Covid 19-Infektion,

c) 60 % der künftigen Lizenzgebühren an Gantenerumab, einem gemeinsam mit Roche entwickelten Antikörper gegen Alzheimer

und d) 3 % der zukünftigen Nettoumsätze der zwei alleinigen, aktuell noch in klinischen Testphasen befindlichen Antikörperentwicklungen von Constellation Pharma, nämlich Pelabresib (3. Klinische Testphase / Hemmstoff gegen Myelofibrose, eine Blutbildungszellstörung im Knochenmark) und CPI- 0209 (2. Klinische Testphase / Hemmstoff gegen Krebsgeschwüre/Malignome).

Darüber hinaus wird Morphosys auch noch eine Kapitalerhöhung unter Ausschluss bestehender Aktionäre tätigen, unter deren Bezugsrechtseinräumung von voraussichtlich rd. 100 Mio. USD für Royalty Pharma diese zudem auch noch damit rechnerisch eine rd. 4 %ige Direktbeteiligung an Morphosys erhält.

Daher unsere Wertung dieses jetzigen Finanzierungs- und künftigen Lizenz-/Meilensteinabtretungs-Deals von Morphosys mit Royalty Pharma:

Hier geht Morphosys unseres Erachtens derzeit einen stark unnötigen wie aber auch vor allem erheblich ungleich ausbalancierten Pakt mit einem Financier (Royalty Pharma) ein, der einerseits Finanzierungsmittel zur Akquisition eines Unternehmens (Constellation Pharma) bereitstellt, deren 2 wesentlichste Antikörper bzw. Inhibitoren sich aber gerade einmal in fortgeschritteneren klinischen Teststadien befinden, das demzufolge noch bis mindestens 2024 anhaltende Nettoverluste erzielen dürfte und auf Basis o.g. Akquisitionspreises damit unseres Erachtens eine extrem hohe Bewertung aufweist, sich aber auf der anderen Seite künftig hierfür schon unangemessen fürstlich und zielsicher die für sie künftig lukrativsten und absehbar erfolgreichsten „Rosinen“ der Lizenz- und Meilensteinnahmen von Morphosys herausgepickt und sich hieran nach diesem Abkommen nun künftig weitestgehende Abtretungsrechte gesichert hat (von der künftig außerdem voraussichtlich noch eingegangenen 4 %igen Direktbeteiligung an Morphosys ganz zu schweigen).

Nachdem wir also schon vor diesem in unseren Augen deutlich „windschiefen“ und sehr zum Vorteil von Royalty Pharma ausgefallenen Abkommen von Morphosys angesichts des von den Analysten mit Wegfall wesentlichster Covid 19-Geschäftserträge mehrheitlich ab 2021 erneut prognostizierten Eintritts von Morphosys in eine neuerliche Phase der Nettoverlusterzielung eine eindeutig kritische Einstellung zu der Aktie einnahmen und von einem Kauf abrieten (siehe auch hier), können wir daher unsere ablehnende strategische Haltung zu der Aktie von Morphosys nun nur nochmals umso stärker bekräftigen.

Auch die Tatsache, dass entgegen der scharfen Aktienkorrektur von Morphosys nach Bekanntgabe des Übernahmevorhabens von Constellation Pharma die Aktie von Royalty Pharma sofort um + 16 % auf einen aktuellen Kurs von 46,60 USD hochschnellte, sehen wir als einen untrüglichen Beleg für die Richtigkeit unserer nunmehr noch gesteigert negativen Einstellung zur Morphosys-Aktie an.

Chart: MORPHOSYS AG

Zu diametral gegenläufigen Aktienkursbewegungen kam es in der letzten Woche außerdem auch im Wasserstofftechnologie-Sektor Titel von PLUG POWER, der um + 10 % zulegte, während die Aktie von NEL ASA um - 7 % korrigierte.

Ein Grund für den Kursanstieg von Plug Power könnte der letztwöchige positive Bescheid einer Pariser Arbeitsgruppe, bestehend u.a. aus Air France-KLM, Airbus und der Pariser Regionalverwaltung, gewesen sein, dass in deren Vorhaben, alle Pariser Flughäfen Charles de Gaulle, Orly und Beauvais-Tillé und den Geschäftsflughafen Le Bourget durch breitflächigen Einsatz von Wasserstofftechnologien bis 2035 komplett emissionsfrei gestalten zu wollen, der hierzu eingereichte Teilvorschlag von Plug Power (= einer von insgesamt 11 eingereichten und für realisierbar befundenen Projektvorschlägen anderer Mitbewerber), künftig alle Bodenservice-Fahrzeuge dieser Flughäfen mit ihren entwickelten Wasserstoff-Brennstoffzellen auszustatten, von der Arbeitsgruppe als umsetzbar eingestuft und daher begrüßt wurde.

Die zweite sicher noch relevantere Meldung bestand jedoch darin, dass Plug Power und Renault Anfang Juni nach einem bereits im Januar unterzeichneten Absichtsabkommen mit Renault nun das Gemeinschafts-Joint Venture HYVIA gegründet haben, das dazu dienen soll, ab Jahresende zunächst 3 Van- bzw. leichte Nutzfahrzeug-Reihen von Renault künftig mit den Wasserstoffantriebs-Technologien von Plug Power auszustatten.

Die Produktionsaufnahme von HYVIA wird je nach den jeweiligen Teilsegmenten aus 4 französischen Renault-Werken heraus erfolgen, und bis 2030 strebt HYVIA hierdurch eine sehr ambitionierte Marktanteils-Abdeckung von nicht weniger als 30 % an allen Zulassungen emissionsfreier leichter „Green Hydrogen“-Nutzfahrzeuge in Europa ab.

Wie wir im Markbericht zum Strategiedepot AKTIEN SPEKULATIV vom 25.05. (siehe hier) und vorangegangen Analysen jederzeit betont haben, raten wir angesichts der in unseren Augen massiv überzogenen Bewertung der Aktie (nachhaltige Nettogewinnerzielung voraussichtlich erst ab 2024, gewaltiges Kurs/Umsatz-Verhältnis 2023e von 16) sowie der auch weiterhin aus zurückliegenden Bilanzkorrekturgründen nicht erfolgten Zahlenvorlage zum 1. Quartal (hier werden bei Verstreichung der Deadline bis 14.06. weitere Schritte der SEC und Nasdaq eingeleitet; Konsensschätzung der Analysten: ca. 67%ige Umsatzausweitung ggü. Vorjahr, ca. 33 %ige Reduzierung des Nettoverlusts ggü. Vorjahr) von einem Investment in die Aktie weiterhin ab.

Chart: PLUG POWER (in US-Dollar)

Ohne weitere fundamental relevante Unternehmensmeldungen in der letzten Woche setzte NEL ASA hingegen ihre Korrektur weiter ungebrochen fort und wurde hierbei weiterhin von der am 25.05. bekanntgegebenen Nichtberücksichtigung in einem Hydrogenanlagen-Großauftrag über eine Erzeugungskapazität von bis zu 1 GW seitens des führenden spanischen Wasserkraftversorgers IBERDROLA belastet. Hierüber hatten wir seit dem 25.05. an mehreren Stellen ausführlich berichtet (siehe z.B. hier und hier).

Auch in der Aktie von Nel ASA raten wir daher unter den Aspekten ihrer unseres Erachtens ebenfalls extrem überzogenen Bewertung (nachhaltige Nettogewinnerzielung ebenfalls frühestens ab 2024, aktuelles Kurs/Umsatz -Verhältnis 2023e von 10) von Engagements weiterhin ab.

11.06.2021 - Matthias Reiner - mr@ntg24.de

Auf Twitter teilen Auf Facebook teilen

Informiert bleiben - Wenn Sie bei weiteren Nachrichten und Analysen zu einem in diesem Artikel genannten Wert oder Unternehmen informiert werden möchten, können Sie unsere kostenfreie Aktien-Watchlist nutzen.

Folgende Artikel könnten Sie auch interessieren

Ihre Bewertung, Kommentar oder Frage an den Redakteur

Haftungsausschluss - Die EMH News AG übernimmt keine Haftung für die Richtigkeit der Empfehlungen sowie für Produktbeschreibungen, Preisangaben, Druckfehler und technische Änderungen. (Ausführlicher Disclaimer)

23.01.2026

23.01.2026

15.01.2026

15.01.2026

10.12.2025

10.12.2025

07.12.2025

07.12.2025